Vaihtuvakorkoinen yksikkö (VIE) Määritelmä ja esimerkkejä selityksineen

Mikä on vaihtuvakorkoinen yhteisö?

Vaihtuvakorkoinen yhteisö (VIE) viittaa yleensä yhteisöön, jossa julkisella yrityksellä on määräysvalta, vaikka se ei omista enemmistöosakkeita, ja siksi julkisella yrityksellä on kyky ohjata VIE: n merkittävää toimintaa ja hallita voittovirtaa / tappiot. VIE: n yleisiä toimintoja ovat yleensä varojen siirto, vuokrasopimukset, rahoitusinstrumenttien suojaaminen, tutkimus ja kehitys jne.

Esimerkki vaihtuvakorkoisuudesta

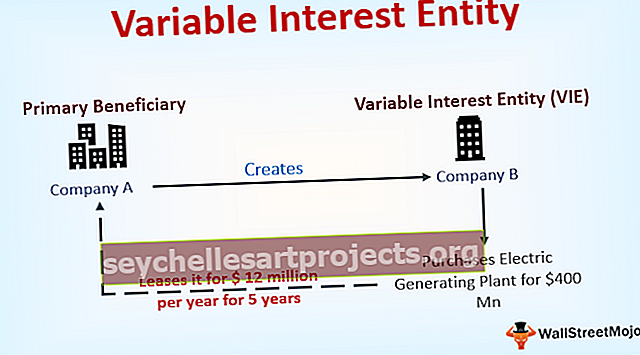

'A', sähköyhtiö, luo 'B', sähköntuotantoyrityksen. B laskee liikkeeseen 100%: n äänioikeuden ulkopuolisen osakkeen 16 miljoonan dollarin arvosta ulkopuoliselle sijoittajalle ja laskee velkapapereita A: lle 384 miljoonan dollarin arvosta. B ostaa sitten sähkövoimalan 400 miljoonalla dollarilla ja vuokraa sen A: lle 12 miljoonalla dollarilla vuodessa 5 vuoden ajan.

Vuokrasopimuksen päättyessä A: n on joko uusittava vuokrasopimus viideksi vuodeksi tai ostettava generaattori 400 miljoonalla dollarilla tai myytävä sähkögeneraattorilaitos kolmannelle osapuolelle. Lisäksi, jos B ei pysty maksamaan takaisin pääomasijoittajalle, A maksaa 16 miljoonaa dollaria pääomasijoittajalle.

Edellä olevassa esimerkissä alla olevat tekijät osoittavat, että yritys B on VIE ja yritys A on ensisijainen edunsaaja.

- Oman pääoman omistajilla ei ole valtaa ohjata yhteisön toimintaa.

- A on ostanut B: n velkapapereita, jotka muodostavat suurimman osan sijoituksesta.

- A: lla on valta ohjata B: n toimintaa, joka on vuokrata sähköntuotantolaitos A: lle.

- A on alttiina muuttuvalle tuotolle, koska A: lla on velvollisuus korvata tappiot tai saada tuottoa vuokrasopimuksesta, mikä on B: n merkittävä toiminta.

- B saa vain kiinteän palkkion.

Tästä syystä A: n on konsolidoitava B: n taloushallinto itsensä kanssa.

Käsitteellinen esimerkki

Ennen Enronin huijausta US GAAP otti huomioon vain äänioikeusyksiköt (eli yksiköt, joilla on enemmistöosuus) määrittääkseen määräysvallan taloudellisen osuuden konsolidointitarkoituksiin. Taloudellisen edun hallinta voidaan kuitenkin saavuttaa järjestelyillä, joihin ei liity äänestysoikeuksia.

Katsotaanpa esimerkkiä Enronista, joka käytti tiettyjä järjestelyjä välttääkseen tilinpäätösten yhdistämisen ja vei siten tilinpäätöksen käyttäjiltä oikean ja oikeudenmukaisen kuvan Enronin tilanteesta.

Oletetaan, että Enron haluaa rakentaa tehtaan, johon sen on sijoitettava pääomaa, sanotaan 10 miljoonaa dollaria. Nyt sen sijaan, että lainasi rahaa ja rakensi tehtaan Enronin oikeushenkilön kautta, se perusti tehtaan rakentamiseen toisen yksikön nimeltä SPE.

Nyt SPE menee pankkiin ja pyytää 10 miljoonan dollarin lainaa. Enron takaa lainan SPE: lle. Pankki lainaa SPE: lle (ilman oman pääoman ehtoisia sijoituksia) 9,7 miljoonaa dollaria Enronin takuun perusteella. Taseen pääomasijoituksiin Enron pyytää kolmansia osapuolia, jotka ovat kiinnostuneita projektista, tai Enronin tytäryhtiöitä sijoittamaan 0,3 miljoonaa dollaria.

Tässä järjestelyssä 0,3 miljoonan dollarin pääomasijoitus on 100% Enronin ulkopuolella ja tekisi SPE: stä riippumattoman Enronista, joten sen ei enää tarvitse yhdistää SPE: tä kirjoihinsa. Osakesijoitusten arvo on kuitenkin vähäinen verrattuna projektikustannuksiin (3% 10 miljoonasta dollarista), ja Enron rahoittaa 97% kaupasta takaamalla velan. Siksi Enron hallitsee käytännössä SPE: tä.

Tällä tavoin Enron voisi siirtää huonot varat pois taseestaan SPE: hen ja jopa kirjata voitot omaisuuden myynnistä SPE: lle (joka on lähinnä sen oma yritys).

Tällaisilla järjestelyillä jotkut yritykset välttivät ilmoittamasta vastuuseen kuuluvia huonoja varoja ja velkoja ja viivästyttivät syntyneiden tappioiden tai harhojen ilmoittamista.

Edellä esitetyn vuoksi muuttuvakorkoisen yksikön konsepti otettiin käyttöön konsolidointivaatimuksena, jotta sidosryhmät näkevät oikeudenmukaisen kuvan yhtiön taloudesta.

Ohjaus Merkitys

On tärkeää määrittää määräysvalta konsernitilinpäätöksen laatimiseksi. US GAAP -standardissa säädetään kahdesta mallista määräysvallassa olevien taloudellisten etujen konsolidointiin, kun taas IFRS-standardit tarjoavat yhden konsolidointimallin.

Muuttuvan korkotason yksikön tilan muutos

Vaihtuvakorkoisen kokonaisuuden (VIE) tila on tarkistettava kunkin raportointivuoden lopussa tai muokkaa Muokkaa päivämäärää ja kellonaikaa tiettyjen uudelleenarviointitapahtumien tapahtuessa. Seuraavat tapahtumat on tarkistettava VIE-tilan varmistamiseksi:

- Muutos VIE: n rakenteessa muuttamalla järjestelyjä / sopimuksia, mikä johtaa muutokseen riskipääomasijoitusten määrässä.

- Sijoittajien kohtaaman riskin osuuden muutos yhteisön oman pääoman ja velkarakenteen muutoksen seurauksena, mikä johtaa ensisijaiseen edunsaajaan kohdistuvien voittojen / tappioiden altistumisen muutokseen.

- Ensisijaisen edunsaajan VIE: ltä saaman muuttuvan tuoton muutos VIE: n toteuttamien lisätoimien vuoksi VIE: n rakenteen alkuperäisen perustamisen jälkeen.

- VIE: n voittojen / tappioiden muutos, joka johtuu sijoitusrakenteen muutoksesta tai VIE: n liiketoiminnan muutoksesta, mikä johtaa siihen, että ensisijaiselle edunsaajalle tulee merkityksetön osuus tuotosta.

Johtopäätös

Konsolidointia varten on määritettävä vaihtuva korko, määritettävä, onko yhteisö VIE, tunnistettava VIE: n ensisijainen edunsaaja, joka konsolidoi VIE: n liiketoimet kirjanpitoonsa ja siten esittänyt kaikkien eri oikeushenkilöiden konsolidoidut taloudet. yhteisen valvonnan alaisena, jotta sidosryhmät voivat saada oikean kuvan yrityksen taloudellisesta asemasta kokonaisvaltaisena taloudellisena kokonaisuutena.