Luottojen parantaminen (määritelmä, esimerkkejä) Luottoparannuksen tyypit

Mikä on luotonlisäys?

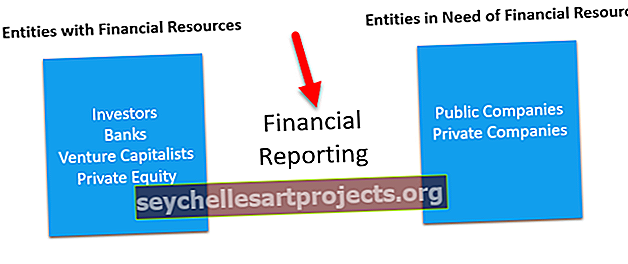

Luottojen parantaminen on yritysten omaksuma strategia, jossa ne toteuttavat erilaisia sisäisiä ja ulkoisia toimenpiteitä luottokelpoisuuden parantamiseksi ensisijaisena tavoitteena hankkia paremmat ehdot velkansa takaisinmaksulle ja vähentää myös tiettyjen strukturoitujen tuotteiden sijoittajien riskiä rahoitusmarkkinoilla.

Organisaatiot tai liikkeeseenlaskijat harjoittavat pääasiassa luottokelpoisuuden parantamisstrategioita vähentääkseen korkoa, joka on maksettava erityisestä arvopaperista, koska korkea luottokelpoisuus tarkoittaa hyvää luottoluokitusta, mikä lopulta tarkoittaa, että sijoittajan tekemä sijoitus saa hyötyä luvattuina, kun arvopaperi on annettu. laskettu liikkeeseen markkinoilla. Käänteisesti, kun luottokelpoisuus on heikko, luottoluokitus on huono, mikä tekee sijoittajista epäsuotuisan sijoittamisen, koska sijoittaja saattaa menettää sijoituksensa.

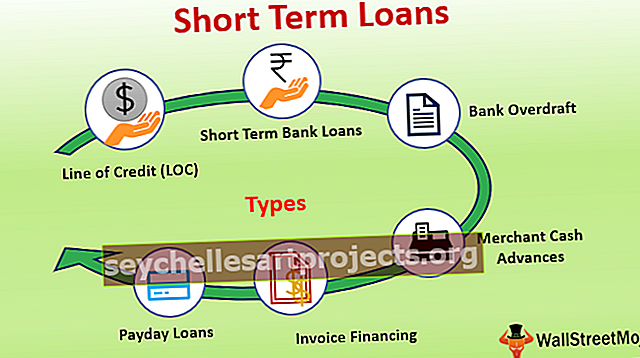

Luottoparannuksen tyypit

Luotonlisäys voi olla joko sisäinen tai ulkoinen riippuen strategiasta. Organisaation sisäisesti tekemää toimintaa, joka parantaa luottotilannetta, kutsutaan sisäiseksi parannukseksi, kun taas mitä tahansa luottokelpoisuuden parantamiseen käytettyä ulkoista tukea voidaan kutsua ulkoiseksi parannukseksi.

# 1 - Sisäinen parannus

Ylivakuus

Yleisimmin käytetty luottojen parantamistekniikka on ylivakuus. Kuten nimestä voi päätellä, vakuuden arvo on suurempi kuin itse vakuus. Koska kohde-etuuden arvo on paljon korkeampi, sijoittaja voi olla varma laiminlyönnin sattuessa.

Ylimääräinen levitys

Ylijäämä viittaa korkoon, joka on ylimääräinen sen jälkeen, kun kaikki omaisuusvakuudellisen arvopaperin kulut on katettu. Se liittyy ylivakuuksiin. Se on taustalla olevasta vakuudesta saatavan koron ja liikkeeseen lasketusta arvopaperista maksetun koron ero. Ylimääräinen leviäminen antaa organisaatioille hengitystilaa silloin, kun se on tappiollisessa vaiheessa.

Vanhemmat ja alisteiset erät

Vanhempi tai alisteinen rakenne parantaa organisaation sisäistä luottokelpoisuutta. Kassavirrat erotetaan ja priorisoidaan vanhemmiksi tai alemmiksi heidän ikänsä perusteella. Vanhempi erä tarkoittaa sitä, että sillä on korkein kassavirran etuoikeus ja alaisten alemmat. Vanhempien ja alisteisten erien rakenne toimii suojakerroksena vanhempien erien osalta. Vanhempien etuoikeusluokkien luokitus on parempi kuin alistumattomuus.

# 2 - Ulkoinen parannus

Käteisvakuudellinen tili

Käteisvakuudellinen tili on tili, jota liikkeeseenlaskija käyttää tulojen alijäämän sattuessa. Organisaatio voi lainata tietyn määrän rahaa liikepankista korkealaatuisten yritystodistusinstrumenttien (CP) ostamiseksi. Käteisvakuustili varmistaa luoton parantamisen, koska omaisuusvakuudellisen vakuuden ongelmien aikana organisaatio voi myydä yritystodistuksen ja maksaa takaisin sijoittajilta lainatun määrän.

Luottokirje

Puutteessa pankille tai muulle rahoituslaitokselle maksetaan palkkio liikkeeseenlaskijalle korvauksena maksujen laiminlyönnistä. Todistuskirjeellä parannetut arvopaperit voivat alentua, minkä seurauksena liikkeeseenlaskija luottaa enemmän käteisvakuustiliin, kun luoton parantamiseen tarvitaan ulkopuolista tukea.

Vakuudet

Omaisuusvakuudellisilla arvopapereilla, jotka ovat vakuudellisia vakuuksilla, on sama luokitus kuin vakuudellisten joukkovelkakirjojen liikkeeseenlaskijalla. Luotonlisäys toimii omaisuusvakuudellisella arvopaperilla, jonka takana ovat vakuuslainat, koska jos omaisuusvakuudellinen arvopaperi ei toimi odotetulla tavalla, vakuuksia voidaan käyttää laiminlyötyjen maksujen korvaamiseen.

Kääritty arvopaperi

Kolmannen osapuolen suorittamaa koron ja pääoman maksamista koskevaa vakuutusta tai takuuta kutsutaan kääretyksi vakuudeksi. Kolmas osapuoli voi olla arvopaperin liikkeeseenlaskijan emoyhtiö tai pankki tai vakuutusyhtiö. Takauksen tarjoaa tyypillisesti AAA-luokiteltu yritys tai pankki.

Esimerkki luotonlisäyksestä

ABC Inc. kerää pääomaa laskemalla liikkeeseen joukkovelkakirjalainan. Se voi harjoittaa luottojen parantamista vähentääkseen korkoa, joka sen on maksettava joukkovelkakirjalainasta sijoittajille. ABC Inc. vaatisi pankkitakauksen saamista pääoman osalle. Tämä tekee joukkovelkakirjalainasta "pankkitakaus". Tässä tapauksessa sijoittaja voi luottaa pankin takaukseen saadakseen sijoituksensa takaisin, jos ABC Inc. laiminlyö lainan voimassaoloaikana. Oletetaan, että joukkovelkakirjan luokitus liikkeeseenlaskuhetkellä oli BBB, pankkitakaus auttaisi joukkolainan luottoluokitusta nousemaan AA: ksi.

Luottoluokituksen parantaminen luo ABC Inc: lle tilaa alentaa korkoa ja varmistaa myös, että sijoittajat saisivat korkomaksut ja pääoman pankin takauksesta.

Edut

- Sen avulla organisaatiot voivat lainata alhaisemmalla korolla.

- Se parantaa organisaation luottokelpoisuutta.

- Se kannustaa organisaatioita työskentelemään luottokelpoisuuden parantamiseksi.

Haitat

- Organisaatio saattaa päätyä kokeilemaan erilaisia tapoja parantaa luottokelpoisuuttaan sen sijaan, että keskittyisi ydinliiketoimintaansa.

- Sijoittajat suosivat eniten korkeamman luottoluokituksen omaavia arvopapereita, eikä matalan luottoluokituksen arvopapereihin sijoita.

- Se aiheuttaa epäselvyyttä sijoittajien keskuudessa, koska luotonlisäys voi kuvata väärän kuvan liikkeeseenlaskijasta, joka ei tosiasiassa toimi hyvin ydinliiketoiminnassaan.

Johtopäätös

- Se on organisaatioiden omaksuma strategia luottokelpoisuuden parantamiseksi.

- Ensisijaisia luotonlisäystekniikoita on kaksi - sisäinen ja ulkoinen

- Luottoparannuksen tavoitteena on luoda win-win-tilanne lainanottajalle (organisaatio) ja luotonantajalle (sijoittaja).

- Se varmistaa sijoittajan tekemän sijoituksen turvallisuuden.