Soittoriski (määritelmä, esimerkkejä) Mikä on ostoriski joukkovelkakirjoissa?

Soittoriskin määrittely

Soittoriski on riski, että liikkeeseenlaskija lunastaa sijoittajan sijoittaman joukkovelkakirjalainan ennen erääntymispäivää, mikä lisää sijoittajalle riskiä, koska hänen olisi sijoitettava lunastettu summa uudelleen paljon alhaisemmalla korolla tai epäsuotuisa sijoitusmarkkinoiden skenaario.

Puheluriskin komponentit

Soittoriski, kuten aiemmin selitettiin, altistaa sijoittajan epäsuotuisalle ympäristölle. Siinä on kaksi pääkomponenttia

- Aika erääntymiseen: Ostoriski liittyy usein takaisinmaksettaviin joukkovelkakirjoihin, jotka tarjoavat liikkeeseenlaskijalle mahdollisuuden vaatia joukkovelkakirjalaina paljon ennen eräpäivää. Todennäköisyys joukkovelkakirjan kutsumisesta pienenee ajan myötä, koska joukkovelkakirjalainan liikkeeseenlaskijalla on vähemmän aikaa käyttää mahdollisuutta vaatia joukkovelkakirjalainaa.

- Korot: Korkot ovat vielä suurempi tekijä ostoriskissä, sillä kun korot laskevat, tuotto nousee, ja liikkeeseenlaskijan on kannattavaa vaatia joukkovelkakirjalainaa ja järjestellä joukkovelkakirjat uudelleen nykyisten korkosyklien mukaisesti, mikä johtaa maksamiseen alhaisemmat kuponit samalle pääoman määrälle.

Esimerkki puheluriskistä

Seuraava on esimerkki puheluriskistä.

Voit ladata tämän Call Risk Excel -mallin täältä - Call Risk Excel -malli

Oletetaan, että yritys otti yhteyttä finanssimarkkinoiden toimijoihin rahoittamaan pitkäaikaisia velkojaan. Prosessin aikana yrityksen liikkeeseen laskemat joukkovelkakirjat, koska johto ei halua laimentaa oman pääoman osuuttaan. Oletetaan, että joukkovelkakirjat lasketaan liikkeeseen 7 prosentin kuponkikorkolla. Tämä tarkoittaa käytännössä sitä, että yritys maksaa joukkolainojen haltijoille 7 dollaria jokaisesta sijoitetusta 100 dollarista. 7 prosentin kuponkikorko päätettiin vallitsevan 6 prosentin koron mukaan (olettaen riskitön korko). Oletetaan, että muuttuvien poliittisten ja taloudellisten skenaarioiden, kuten kauppasotien ja taantuma-aikojen, vuoksi korkosykli muuttuu ja tuottokäyrä kääntyy.

Tämä tarkoittaa käytännössä sitä, että riskitön korko laskee. Oletetaan laskentatarkoituksessa, että se putoaa 3 prosenttiin. Yrityksen liikkeeseen laskemien vaniljalainojen osalta sen on silti maksettava 7 prosenttia, vaikka uusien liikkeeseen laskettujen joukkolainojen korko olisi paljon alhaisempi, koska riskitön korko itsessään on laskenut huomattavasti (6–3%). Yritys lainaa tehokkaasti paljon korkeammalla korolla, mikä voi vaikuttaa huomattavasti sen kassavirtoihin.

Harkitse nyt tilannetta, jolloin johto oli laskenut liikkeeseen laskettavan joukkovelkakirjalainan. Tuossa skenaariossa yrityksen olisi maksettava korkeampi kuponki (oletetaan 7,5%), kun riskitön korko on 6%, koska sijoittajat vaativat palkkioita, vaikka yrityksen luottoluokitus olisi korkea. Etu, jonka yrityksellä olisi laskemalla liikkeelle tämä vaadittava joukkovelkakirjalaina, on se, että se voi maksaa takaisin pääoman määrän joukkolainan haltijoille paljon ennen erääntymispäivää ja järjestää velan uudelleen paljon alhaisemmalla korolla (sanotaan 4%) riskittömänä itse on laskenut 50%.

Edellä olevassa esimerkissä 0,5% (7,5% - 7%) on vaadittavan joukkovelkakirjalainan ostoriskipreemia. Seuraavissa taulukoissa on esitetty yhteenveto kassavirroista molemmissa skenaarioissa.

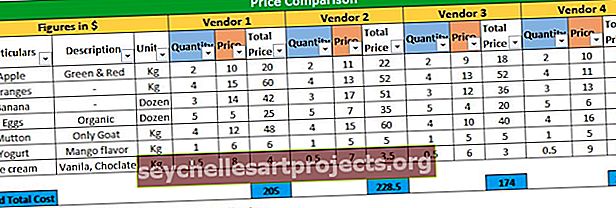

Skenaario 1

Yritys laski liikkeeseen vaniljalainan

Skenaario 2

Yritys oli laskenut liikkeeseen laskettavan joukkovelkakirjalainan ja korkosykli muuttuu kolmen vuoden kuluttua.

Jättäen huomiotta rahan keston ja aika-arvon muutoksen yksinkertaisten laskelmien vuoksi, voimme nähdä, että yritys on säästänyt vähintään 75 dollaria 700 dollarin (eli yli 10%) maksussa 10 vuoden aikana. Tähän skenaarioon 2 (ostettavissa oleva joukkolaina) sijoittaneen sijoittajan kassavirta olisi vähentynyt huomattavasti. Tätä kutsutaan ostoriskiksi ja sitä voidaan soveltaa vaadittavan joukkovelkakirjalainan sijoittajaan.

Tärkeitä seikkoja

- Sijoittaja sijoittaa joukkolainaan, koska hän haluaa saada kiinteän tuoton tietyksi ajaksi. Erääntymispäivänä, kun aika horisonttiin on päättynyt, pääarvo palautetaan. Tämä on tyypillinen vaniljasidoksen elinkaari. Tilanne kuitenkin kääntyy, jos liikkeeseen laskettu joukkovelkakirjalaina on vaadittava joukkovelkakirja. Tällaisessa tilanteessa joukkovelkakirjan liikkeeseenlaskijalla on oikeus vaatia joukkovelkakirjalainaa ja palauttaa pääoma sijoittajalle paljon ennen eräpäivää.

- Vaikka sijoittaja on saanut rahansa takaisin, hänen on sijoitettava pääoma uudelleen saadakseen saman määrän tuottoa. Tämä ei ehkä ole mahdollista, koska markkinatilanne voi olla täysin erilainen. Yleensä korot olisivat matalat. Taloudellisessa mielessä tätä kutsutaan uudelleensijoitusriskiksi - riski siitä, että uudelleensijoitettu pääoma ei välttämättä tuota samaa tuottoa kuin alun perin oli pakko antaa.

- Vaadittavan joukkovelkakirjalainan liikkeeseenlaskijan on maksettava kuponkikorkon lisäksi myös palkkio, koska sijoittajien on kannettava ostoriski ja heidän odotetaan saavan niistä korvausta.

- Laskelmien osalta ostoriskin maksaminen lasketaan samalla tavalla kuin osto-optio, koska liikkeeseenlaskija voi tai ei saa vaatia joukkovelkakirjalainaa.

Johtopäätös

Soittoriski sinänsä ei sinänsä aiheuta huolta sijoittajalle, mutta on alku monille epäsuotuisammille ja odottamattomammille tilanteille. Se ei ole muuta kuin uudelleensijoitusriski, koska se altistaa joukkovelkakirjan haltijan epäsuotuisalle sijoitusympäristölle, mikä johtaa odottamattomaan kassavirran vähenemiseen ja siten salkun riskiin. Vaikka se hoidetaan oikein, se voi auttaa keinottelijoita ansaitsemaan hyviä tuottoja huomattavan lyhyessä ajassa.