Reaalikorko (määritelmä) Nimellinen vs. reaalikorko | Selitetty

Mikä on todellinen korko?

Reaalikorot ovat korkoja, jotka saadaan, kun otetaan huomioon inflaation vaikutus, joka on keino saada eri talletusten, lainojen ja ennakoiden inflaatiokorjattu tuotto, ja siten heijastaa varojen todellisia kustannuksia luotonottajalle, mutta niitä ei yleensä käytetä johdannaiskustannukset.

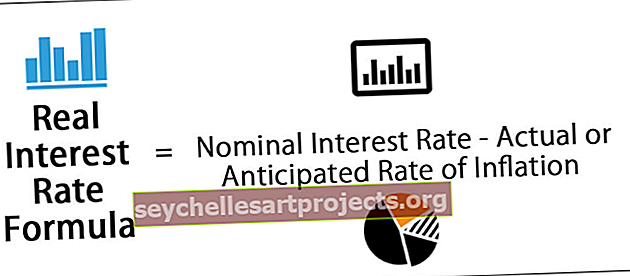

Reaalikoron kaava

Se voidaan helposti laskea vähentämällä todellinen tai odotettu inflaatioaste koron korosta, joka tarjotaan kaikenlaiselle säästölle tai sijoitukselle, joka tunnetaan myös nimelliskorkona.

Reaalikorko = nimellinen korko - todellinen tai ennakoitu inflaatio

Se auttaa tuomaan tosiasian, että investoinnit on ensin arvioitava sen perusteella, auttaako ne säilyttämään alkuinvestointien ostovoiman, ennen kuin edes ajatellaan todellisia voittoja.

Verot ja inflaatio on laskettava kaikkien sijoitusten todellisen tuoton laskemiseksi, ja tämän käsityksen ymmärtäminen on ensimmäinen askel tähän suuntaan.

Kuinka laskea todellinen korko?

Jos teit 10000 dollarin kiinteän talletuksen 3%: n vuotuisella korolla, mutta myös kyseisen vuoden inflaatio on 3%, reaalikoron laskeminen olisi näin.

Ratkaisu-

- Nimellinen korko = 3%

- Todellinen tai odotettu inflaatio = 3%

Reaalikorko = nimellinen korko - todellinen tai odotettu inflaatio

Siksi,

- = 3% - 3% = 0%

Esimerkissämme se osoittautuu 0 prosentiksi, mikä tarkoittaa, että sijoituksen ostovoima pysyi samalla tasolla ilman todellista muutosta kumpaankaan suuntaan.

Jos samassa esimerkissä nimellinen korko oli 5% ja inflaatioaste oli sama 3%, se johtaisi 2 prosentin reaalikoron laskemiseen, joka osoittaisi inflaatiokorjattua tuottoa. Tämä tarkoittaa lähinnä sitä, että investointien ostovoima nousi 2% tuona vuonna.

lähde - gulfnews.com

Kun perusajatus otetaan askel eteenpäin, tämä korko on hyödyllinen myös sen ymmärtämisessä, miten sijoitus toimii ja voiko tuotto todella olla tavoitteiden mukainen. Perustuen ajatukseen siitä, kuinka paljon voit ansaita tietyllä sijoituksella, voidaan myös tutkia elinkelpoisia vaihtoehtoja sijoitustavoitteen saavuttamiseksi. Esimerkiksi, jos ansaitset 3% vuodessa tavallisella säästötilillä, se voi tosiasiallisesti tarkoittaa 1 prosentin ostovoiman laskua, jos kyseisen vuoden inflaatio on 4%.

Siksi vaikka inflaatio ei välttämättä näytä tärkeältä tekijältä, se voi vaikuttaa merkittävästi sijoituksiisi.

Ero nimellisen ja reaalikoron välillä

- Nimellinen korko on jokaiselle talletukselle tai sijoitukselle noteerattu korko, joka on yksinkertaisesti prosenttiosuus alkuperäisestä korosta ansaitusta määräajasta. Nimellisessä korossa ei oteta huomioon mitään tekijää, joka voi vaikuttaa sijoituksen korkoon tai tuottoon, mukaan lukien inflaatio. Siinä mielessä. Se ei ole kovin hyödyllistä saadaksesi käsityksen todellisista tuotoista.

- Reaalikorko toisaalta ottaa huomioon inflaation ja tarjoaa keinon laskea inflaatiokorjatut tuotot yksinkertaisimmille talletuksille tai joukkovelkakirjalainan tai jopa tavallisen lainan sijoituksille. Nimelliskorkoa käyttämällä voidaan vähentää todellinen tai odotettu inflaatio, jotta saavutetaan kyseisen investoinnin reaalikorko.

Todellinen korko ja kuluttajahintaindeksi

Inflaatio lasketaan vuosittain tai kuukausittain, ja se muodostaa tärkeän taloudellisen indikaattorin sen lisäksi, että se vaikuttaa sekä kansalliseen että henkilökohtaiseen talouteen. Kuluttajahintaindeksi (CPI) seuraa, miten inflaatio vaikuttaa kulutustavaroiden hintoihin vähittäiskaupassa, ja tätä pidetään yleensä inflaation mittaamisen vertailukohtana, ja sitä käytetään laajalti laskelmissa, joissa inflaatio otetaan huomioon.

Koska hinnankorotus vaikuttaa taloudelliseen toimintaan suoremmin kuin useimmat muut tekijät, hallitukset julkaisevat luvut odotetusta inflaatiovauhdista myös tulevina kuukausina ja vuosina. Tätä kutsutaan usein tarkkuuden puutteen vaihteluväliksi, ja tarkat luvut saadaan vain kuluneilta vuosilta. Laskelmista huolimatta näillä ennakoiduilla luvuilla on suuri merkitys arvioitaessa koko taloutta.

Myös tämän koron laskemiseen kuluttajahintaindeksiluvut ovat käteviä ja auttavat tarjoamaan luotettavan arvion siitä, mitä investoinnista voidaan todellisuudessa ansaita. Inflaatiokorjattujen korkojen ymmärtämisen avulla voidaan valita sopivat sijoitusmahdollisuudet ja välttää vaihtoehtojen käyttöä, joissa inflaatio saattaa ylittää nimelliskorkon, mikä johtaisi negatiiviseen RIR-tasoon, kuten olemme jo keskustelleet.

Tämä ottaisi käytännössä pois alun perin sijoitetun määrän ostovoiman, ja vertailun vuoksi on parempi käyttää rahaa kulutushyödykkeisiin sijoittamisen sijaan, jos tuotto ei pysy odotetun inflaation tasolla.

Osuvuus ja käyttö

- Se tarjoaa mahdollisuuden kurkistaa tähän tyylikkääseen ajatukseen työvoiman ostovoimasta ottamalla huomioon inflaation vaikutus sijoitusten tuottoon.

- Ostovoima ja inflaatio ovat kaksi toisiinsa liittyvää käsitettä, jotka tulevat keskipisteeseen tässä ja joilla on keskeinen rooli määritettäessä minkä tahansa talouden suuntaa ja henkilökohtaisen talouden tilaa.

- Se osoittaa ostovoiman kasvun tai laskun laajuuden. Markkinatekijöihin perustuva hintojen nousu johtaa inflaatioon ja johtaa suhteelliseen rahan ostovoiman laskuun, minkä vuoksi mikään kiinteä summa ei osta yhtä paljon tavaroita eri ajankohtina.

- Ostovoima on jatkuvasti vaihtelevassa tilassa ja inflaatio on tässä ratkaiseva tekijä hallita, mitkä hallitukset luovat politiikkaa talouden vakauttamiseksi ja auttavat sen ihmisiä ansaitsemaan rahansa.

Johtopäätös

Se auttaa arvioimaan ja ymmärtämään, kuinka inflaatio vaikuttaa suoraan sijoituksen tuottoon ja siitä tulee myös ohjaava tekijä oikean sijoituspolun valinnassa. Tämä on myös ensimmäinen askel sen ymmärtämiseksi, kuinka makrotaloudelliset voimat muokkaavat yksittäisiä rahavalintoja ja tuloksia, mikä luo perustan yksilöiden ja ryhmien tietoisemmille valinnoille.