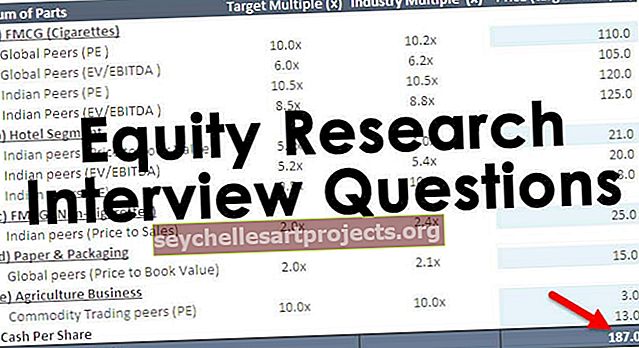

Top 20 oman pääoman tutkimuksen haastattelukysymystä (ja vastauksia)

Oman pääoman tutkimuksen haastattelukysymykset

Jos sinut kutsutaan pääomatutkimushaastatteluihin, sinulle voidaan esittää mikä tahansa kysymys mistä tahansa. Sinun ei pitäisi ottaa tätä kevyesti, koska se voi muuttaa rahoitusurasi. Equity Research -haastattelukysymykset ovat sekoitus teknisiä ja hankalia kysymyksiä. Joten, sinulla on oltava perusteellinen tieto taloudellisesta analyysistä, arvostuksesta, taloudellisesta mallinnuksesta, osakemarkkinoista, ajankohtaisista tapahtumista ja stressihaastattelukysymyksistä.

Selvitetään alla 20 tärkeintä osaketutkimushaastattelukysymystä, joita kysytään toistuvasti oman pääoman tutkimuksen analyytikoiden tehtävistä.

Tämä on yksinkertainen käsitteellinen oman pääoman tutkimushaastattelukysymys, ja sinun on ensin mainittava yrityksen arvon ja oman pääoman arvon määritelmät ja kerrottava sitten niiden väliset erot.

Yritysarvo voidaan ilmaista seuraavasti -

- Yritysarvo = Tavallisen osakkeen markkina-arvo + Etuosakkeen markkina-arvo + Velan markkina-arvo + Vähemmistöosuus - Käteinen ja investoinnit.

Oman pääoman arvon kaava voidaan ilmaista seuraavasti -

- Oman pääoman arvo = Markkina-arvo + Optio-oikeudet + Vaihtovelkakirjoista liikkeeseen lasketun oman pääoman arvo - Tuotot vaihtovelkakirjojen muuntamisesta.

Yritysarvon ja oman pääoman välinen perusero on yrityksen arvo, joka auttaa sijoittajia saamaan täydellisen kuvan yrityksen ajankohtaisista talousasioista. kun taas oman pääoman arvo auttaa heitä muokkaamaan tulevia päätöksiä.

Kysymys # 2 - Mitkä ovat yleisimmät suhteet, joita käytetään yrityksen analysointiin?Voidaan luokitella yleisimmäksi oman pääoman tutkimuksen haastattelukysymykseksi. Tässä on luettelo yleisistä taloudellisen analyysin suhdeluvuista, jotka voidaan jakaa 7 osaan -

# 1 - Vakavaraisuussuhteen analyysi

- Nykyinen suhde

- Nopea suhde

- Käteissuhde

# 2 - Liikevaihtosuhteet

- Saamisten liikevaihto

- Päivien saamiset

- Varaston kierto

- Päivien luettelo

- Ostovelat Liikevaihto

- Maksettavat päivät

- Käteisen muuntosykli

# 3 - Toiminnan tehokkuussuhteen analyysi

- Omaisuuden liikevaihtosuhde

- Kiinteän omaisuuden nettoliikevaihto

- Oma pääoman liikevaihto

# 4 - Liikevoiton suhdeanalyysi

- Bruttotuottomarginaali

- Liikevoittomarginaali

- Nettomarginaali

- Varojen kokonaistuotto

- Oman pääoman tuotto

- Dupont ROE

# 5 - Liiketoiminnan riski

- Toimintavipu

- Taloudellinen vipuvaikutus

- Yhteensä vipuvaikutus

# 6 - Taloudellinen riski

- Vipusuhde

- Velkaantumisaste

- Korkojen kattavuusaste

- Velkapalvelun kattavuusaste

# 7 - Ulkoinen likviditeettiriski

- Bid-Ask-levityskaava

- Tämä on jälleen yksi yleisimmistä oman pääoman tutkimuksen haastattelukysymyksistä. Taloudellinen mallinnus ei ole muuta kuin yrityksen talouden ennustaminen on hyvin organisoitua tapaa. Koska arvioimasi yritykset toimittavat vain historiallisen tilinpäätöksen, tämä rahoitusmalli auttaa oman pääoman analyytikkoa ymmärtämään yrityksen perustekijät - suhteet, velka, osakekohtainen tulos ja muut tärkeät arvostusparametrit.

- Taloudellisessa mallinnuksessa ennakoit yrityksen taseen, kassavirrat ja tuloslaskelman tuleville vuosille.

- Voit viitata esimerkiksi Box IPO -mallimalliin ja Alibaba-taloudelliseen malliin saadaksesi lisätietoja taloudellisesta mallinnuksesta.

Jos arvostusmalli on sinulle uusi, käy tämä ilmainen taloudellisen mallinnuksen koulutus

- Taloudellinen mallinnus alkaa yrityksen historiallisen tilinpäätöksen täyttämisestä vakiomuodossa.

- Sen jälkeen projisoimme nämä kolme lausumaa käyttäen askel askeleelta taloudellista mallintamistekniikkaa.

- Näitä kolmea lausumaa tukevat muut aikataulut, kuten laina- ja korotusaikataulu, kone- ja kone- ja poistoaikataulu, käyttöpääoma, oma pääoma, aineettomat ja poistoaikataulut jne.

- Kun ennuste on tehty, siirryt yrityksen arvostuksiin käyttämällä DCF-lähestymistapaa,

- Tässä sinun on laskettava vapaa kassavirta yritykselle tai vapaa kassavirta omaan pääomaan ja etsittävä näiden kassavirtojen nykyarvo, jotta löydetään osakkeen käypä arvo.

Tämä on klassinen oman pääoman tutkimuksen haastattelukysymys. Vapaa kassavirta yritykselle on ylimääräinen raha, joka syntyy, kun otetaan huomioon käyttöpääoman tarve sekä käyttöomaisuuden ylläpitoon ja uudistamiseen liittyvät kustannukset. Vapaa kassavirta yritykselle menee velanhaltijoille ja osakkeenomistajille.

Vapaa kassavirta yritykselle tai FCFF-laskelma = liikevoitto x (1 verokanta) + muut kuin käteismaksut + käyttöpääoman muutokset - investoinnit

Voit oppia lisää FCFF: stä täältä

Kysymys # 6 - Mikä on vapaa kassavirta omaan pääomaan?Vaikka tätä kysymystä kysytään usein arvostushaastatteluissa, tämä voi kuitenkin olla odotettu oman pääoman tutkimuksen haastattelukysymys. FCFE mittaa, kuinka paljon "käteistä" yritys voi palauttaa osakkeenomistajilleen, ja se lasketaan huolehdittuaan veroista, investoinneista ja velan kassavirroista.

FCFE-mallilla on tiettyjä rajoituksia. Esimerkiksi siitä on hyötyä vain tapauksissa, joissa yrityksen vipuvaikutus ei ole epävakaa eikä sitä voida soveltaa yrityksiin, joiden velkaantuneisuus muuttuu.

FCFE-kaava = nettotuotot + poistot + muutokset WC: ssä + Capex + nettolainat

Voit oppia lisää FCFE: stä täältä.

Kysymys # 7 - Mikä on ansaintajakso? Kuinka määrittelisit sen?Esiintyykö pääomatutkimushaastatteluun? - Muista tietää tämä pääomatutkimushaastattelukysymys.

lähde: Bloomberg.com

Alallamme yritykset ilmoittavat tietyn päivämäärän, jolloin ne ilmoittavat neljännesvuosittaiset tai vuosittaiset tuloksensa. Nämä yritykset tarjoavat myös valintanumeron, jonka avulla voimme keskustella tuloksista.

- Viikkoa ennen kyseistä päivämäärää tehtävänä on päivittää laskentataulukko, joka heijastaa analyytikoiden arvioita ja keskeisiä mittareita, kuten käyttökate, osakekohtainen tulos, vapaa kassavirta jne.

- Ilmoituspäivänä tehtävänä on tulostaa lehdistötiedote ja tiivistää nopeasti avainkohdat.

Tästä artikkelista saat lisätietoja ansaintajaksosta

Kysymys # 8 - Kuinka teet herkkyysanalyysin oman pääoman tutkimuksessa?Yksi teknisen pääoman tutkimuksen haastattelukysymyksistä.

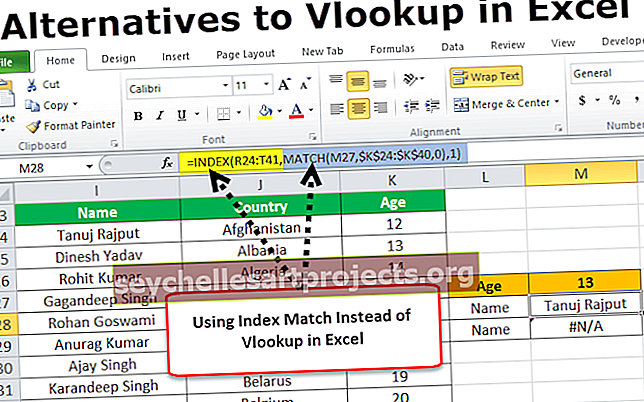

- Herkkyysanalyysi excelin avulla on yksi tärkeimmistä tehtävistä sen jälkeen, kun olet laskenut osakkeen käyvän arvon.

- Yleensä käytämme perustapauksia kasvunopeuksista, WACC: stä ja muista panoksista, jotka johtavat yrityksen perusarvoon.

- Sinun on kuitenkin laadittava senstiviteettitaulukko, jotta asiakkaille saadaan parempi käsitys oletuksista ja niiden vaikutuksesta arvostuksiin.

- Senstivity-taulukko on valmistettu käyttämällä DATA TABLES in Excel -sovellusta.

- Herkkyysanalyysi tehdään yleisesti mittaamaan WACC: n ja yhtiön kasvuvauhdin muutosten vaikutusta osakekurssiin.

- Kuten näemme ylhäältä, Alibaba Enterprise -arvo on 191 miljardia dollaria, kun oletetaan, että kasvuvauhti on 3% ja WACC 9%.

- Kuitenkin, kun voimme olettaa, että kasvuprosentti on 5% ja WACC 8%, saamme arvoksi 350 miljardia dollaria!

Tämä on epätekninen pääomatutkimushaastattelu. Eturistiriitojen välttämiseksi luodaan rajoitettua luetteloa.

Kun sijoituspankkitiimi työskentelee tiimimme kattaman sopimuksen tekemisessä, emme saa jakaa raportteja asiakkaiden kanssa, emmekä voi myöskään jakaa yhtään arviota. Tiimimme on myös rajoitettu lähettämästä malleja ja tutkimusraportteja asiakkaille. Emme myöskään voi kommentoida kaupan ansioita tai haittoja.

Kysymys # 10 - Mitkä ovat yleisimmät arvonmäärityksessä käytetyt kerrannaiset?Odota tämä odotettavissa oleva osakekyselyhaastattelu. On olemassa muutamia yleisiä kerrannaisia, joita käytetään usein arvostuksessa -

- EV / myynti

- EV / käyttökate

- EV / EBIT

- PE-suhde

- PEG-suhde

- Hinta kassavirtaan

- P / BV-suhde

- EV / varat

WACC: tä kutsutaan yleisesti yrityksen pääomakustannuksiksi. Yrityksen pääoman lainasta aiheutuvat kustannukset sanelevat markkinoiden ulkoiset lähteet eikä yrityksen johto. Sen komponentit ovat Velka, pääoma ja etuoikeutettu pääoma.

Kaava WACC = (Wd * Kd * (1-vero)) + (We * Ke) + (Wps * Kps).

missä,

- Wd = velan paino

- Kd = velan hinta

- vero - veroaste

- We = oman pääoman paino

- Ke = oman pääoman hinta

- Wps = Etuosakkeiden paino

- Kps = Etuosakkeiden hinta

Jälkimmäinen PE-suhde lasketaan käyttämällä aikaisempaa osakekohtaista tulosta, mutta eteenpäin suuntautuva PE-suhde lasketaan käyttämällä ennustettua osakekohtaista tulosta. Katso alla oleva esimerkki peräkkäisen PE: n ja eteenpäin tulevan PE-suhteen suhteen.

- Jälkihinnan ansaintasuhde kaava = 234 dollaria / 10 dollaria = 23,4 dollariax

- Välitön hinta-ansaintakaava = $ 234 / $ 11 = $ 21.3x

Katso lisätietoja Trailing PE vs Forward PE

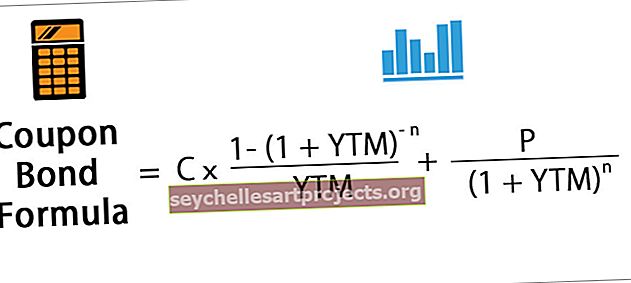

Kysymys # 13 - Voiko loppuarvo olla negatiivinen?Tämä on hankala oman pääoman tutkimuksen haastattelukysymys. Huomaa, että se voi tapahtua, mutta vain teoriassa. Katso alla oleva kaava pääte-arvosta

Jos WACC on jostain syystä pienempi kuin kasvuvauhti, pääte-arvo voi olla negatiivinen. Nopeasti kasvavat yritykset voivat saada negatiiviset loppuarvot vain tämän kaavan väärinkäytön vuoksi. Huomaa, että yksikään yritys ei voi kasvaa suurella vauhdilla loputtoman ajan. Kasvuvauhti, jota tässä käytetään, on tasainen kasvuvauhti, jonka yritys voi tuottaa pitkällä aikavälillä. Katso lisätietoja tästä terminaaliarvon yksityiskohtaisesta oppaasta

Kysymys # 14 - Jos olisit salkunhoitaja, jolla olisi 10 miljoonaa dollaria sijoittaa, kuinka tekisit sen kanssa?Tämä pääomatutkimushaastattelukysymys esitetään toistuvasti.

Ihanteellinen tapa vastata tähän kysymykseen on valita muutama hyvä osakekanta, suuri, keskikokoinen ja pieni, jne.) Ja nostaa haastattelija suunnilleen samalla tavalla. Kerro haastattelijalle, että sijoitat 10 miljoonaa dollaria näihin osakkeisiin. Sinun on tiedettävä avainhenkilöistä, harvoista arvostusmittareista (PE-kerrannaiset, EV / EBITDA jne.) Ja harvoista näiden osakkeiden operatiivisista tilastoista, jotta voit käyttää tietoja argumenttisi tueksi.

Samantyyppiset kysymykset, joihin annat samanlaisia vastauksia, ovat -

- Mikä tekee yrityksestä houkuttelevan sinulle?

- Piki minulle varastossa jne.

Perussyy siihen, miksi korkean teknologian yrityksen PE on korkeampi, on ehkä se, että korkean teknologian yrityksellä on korkeammat kasvuodotukset.

- Miksi se on merkityksellistä? Koska odotettu kasvuvauhti on itse asiassa PE-kerroin -

- [{(1 - g) / ROE} / (r - g)]

- Tässä g = kasvunopeus; ROE = oman pääoman tuotto & r = oman pääoman hinta.

Suuren kasvun yrityksissä sinun on käytettävä PEG-suhdetta PE-suhteen sijaan

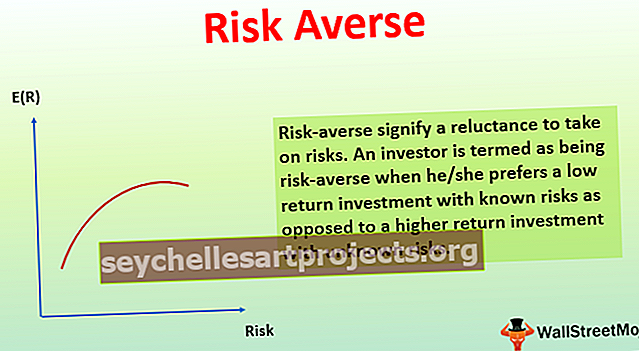

Kysymys # 16 - Mikä on BETA?Tämä kuuluu viiden parhaan odotetuimman oman pääoman tutkimushaastattelukysymyksen joukkoon. Beeta on historiallinen mittari, joka edustaa osakekannan tuoton taipumusta verrattuna markkinoiden muutokseen. Beeta lasketaan yleensä regressioanalyysillä.

Beeta 1 tarkoittaa, että yrityksen osakkeet olisivat yhtä verrannollisia markkinoiden muutokseen. Beeta 0,5 tarkoittaa, että osakkeet ovat vähemmän haihtuvia kuin markkinat. Ja beeta 1,5 tarkoittaa, että osakkeet ovat epävakaammat kuin markkinat. Beeta on hyödyllinen mitta, mutta se on historiallinen. Joten beeta ei pysty ennustamaan tarkasti tulevaisuuden odotuksia. Siksi sijoittajat löytävät usein arvaamattomia tuloksia käyttämällä beetaa mittana.

Katsotaanpa nyt Starbucksin beetatrendit viime vuosina. Starbucksin beeta on vähentynyt viimeisten viiden vuoden aikana. Tämä tarkoittaa, että Starbucksin osakkeet ovat vähemmän vaihtelevia osakemarkkinoihin verrattuna. Huomaa, että Starbucksin beeta on 0.805x

Toinen hankala osakekyselyhaastattelukysymys. Käyttökate tarkoittaa tulosta ennen korkoja, veroja, poistoja ja poistoja. Ja EBIT tarkoittaa tulosta ennen korkoja ja veroja. Monet yritykset käyttävät käyttökatekerrointa tilinpäätöksessään. Käyttökatteena on, että siinä ei oteta huomioon poistoja, koska ne ovat "ei-käteisiä kuluja". Vaikka käyttökatetta käytetään yrityksen ansaitsemisen ymmärtämiseen; silti se ei ota huomioon velan kustannuksia ja sen verovaikutuksia.

Edellä mainituista syistä jopa Warren Buffett ei pidä EBITDA-kerrannaisista eikä koskaan pidä yrityksiä, jotka käyttävät sitä. Hänen mukaansa käyttökatetta voidaan käyttää silloin, kun ei tarvitse kuluttaa "investointeihin"; mutta sitä tapahtuu harvoin. Joten jokaisen yrityksen tulisi käyttää liikevoittoa, ei käyttökatetta. Hän tarjoaa myös esimerkkejä Microsoftista, Wal-Martista ja GE: stä, jotka eivät koskaan käytä EBITDA: ta.

Kysymys # 18 - Mitkä ovat PE-arvon arvioinnin heikkoudet?Tähän pääomatutkimushaastattelukysymykseen pitäisi olla hyvin helppo vastata. PE-arvon arvioinnissa on vähän heikkouksia, vaikka PE olisi tärkeä suhde sijoittajille.

- Ensinnäkin PE-suhde on liian yksinkertainen. Ota vain osakkeen nykyinen hinta ja jaa se sitten yhtiön viimeisimmillä tuloksilla. Mutta ottaako se huomioon muita asioita? Ei.

- Toiseksi PE: n on oltava asiayhteyden asiayhteys. Jos tarkastellaan vain PE-suhdetta, ei ole mitään merkitystä.

- Kolmanneksi PE ei ota kasvua / ei kasvua huomioon. Monet sijoittajat ottavat aina kasvun huomioon.

- Neljänneksi P (osakkeen hinta) ei ota huomioon velkaa. Koska osakkeen markkinahinta ei ole suuri markkina-arvon mittaus, velka on olennainen osa sitä.

Tämä pääomatutkimushaastattelukysymys perustuu puhtaasti taloustieteeseen. Sinun täytyy miettiä asiaa ja vastata sitten kysymykseen.

Ensinnäkin, tutkitaan ensimmäinen vaihtoehto.

- Ensimmäisessä vaihtoehdossa kunkin tuotteen hintaa nostetaan 10%. Koska hinta on joustamaton, kysytyssä määrässä tapahtuisi vähäinen muutos, vaikka kunkin tuotteen hinta nousisi. Joten se tarkoittaa, että se tuottaisi enemmän tuloja ja parempia voittoja.

- Toinen vaihtoehto on lisätä volyymia 10% tuomalla markkinoille uusi tuote. Tässä tapauksessa uuden tuotteen käyttöönotto vaatii enemmän yleiskustannuksia ja tuotantokustannuksia. Ja kukaan ei tiedä, miten tämä uusi tuote menisi. Joten vaikka volyymi kasvaisi, olisi kaksi haittapuolta - yksi, uuden tuotteen myynnistä olisi epävarmuutta ja kaksi, tuotantokustannukset nousevat.

Tutkittuaan nämä kaksi vaihtoehtoa näyttää siltä, että ensimmäinen vaihtoehto olisi kannattavampi sinulle, KFC: n franchising-omistajana.

Kysymys # 20 - Kuinka analysoit kemianyritystä (kemian yritys - MITÄ?)?Vaikka et tiedä mitään tästä pääomatutkimushaastattelukysymyksestä, on järkeä, että kemianteollisuuden yritykset käyttävät paljon rahaa tutkimukseen ja kehitykseen. Joten, jos voidaan tarkastella heidän D / E (Velka / Oma pääoma) -suhdettaan, analyytikon olisi helpompi ymmärtää, kuinka hyvin kemian yritys käyttää pääomaansa. Pienempi D / E-suhde osoittaa aina, että kemianteollisuudella on vahva taloudellinen terveys. D / E: n lisäksi voimme tarkastella myös nettovoittomarginaalia ja P / E-suhdetta.