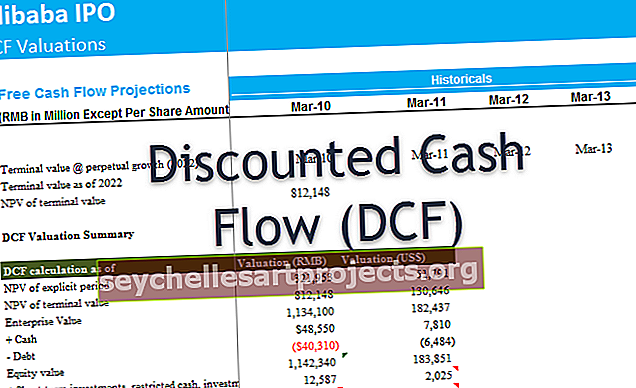

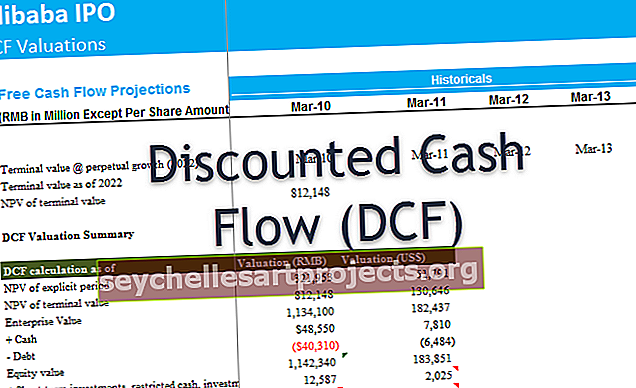

Diskontattu kassavirta-analyysi Paras opas DCF-arvon määrittämiseen

Mikä on diskontattu kassavirran arviointi?

Diskontattu kassavirta-analyysi on menetelmä yrityksen tai sijoituksen tai kassavirran nykyarvon analysoimiseksi mukauttamalla tulevat kassavirrat rahan aika-arvoon, jossa tämä analyysi arvioi varojen tai projektien / yrityksen nykyisen käyvän arvon ottamalla huomioon monia tekijöitä, kuten inflaatio, riski ja pääomakustannukset ja analysoi yhtiön tuleva tulos.

Toisin sanoen DCF-analyysi käyttää yrityksen ennustettuja vapaita kassavirtoja ja diskonttaa ne takaisin saadakseen nykyarvearvion, joka muodostaa perustan potentiaaliselle sijoitukselle nyt.

Diskontatun kassavirran (DCF) arviointianalogiikka

Otetaan yksinkertainen, diskontattu esimerkki kassavirrasta. Jos sinulla on mahdollisuus saada 100 dollaria tänään ja saada 100 dollaria vuoden kuluttua. Kumman otat?

Täällä mahdollisuudet ovat suuremmat kuin harkitset rahan ottamista nyt, koska voit sijoittaa 100 dollaria tänään ja ansaita yli 100 dollaria seuraavan 12 kuukauden aikana. Luulitte, että harkitsitte rahaa tänään, koska tänään käytettävissä olevat rahat ovat enemmän kuin tulevaisuudessa olevat rahat sen potentiaalisen ansaintakapasiteetin vuoksi (rahan aika-arvon käsite)

Käytä nyt samaa laskutoimitusta kaikelle käteiselle, jonka odotat yrityksen tuottavan tulevaisuudessa, ja alenna se nykyisen nettoarvon saavuttamiseksi, ja voit ymmärtää yrityksen arvoa hyvin.

- Nyrkkisääntö sanoo, että jos diskontatun kassavirta-analyysin avulla saavutettu arvo on korkeampi kuin sijoituksen nykyiset kustannukset, mahdollisuus olisi houkutteleva.

- Huomaa, että DCF-analyysi edellyttää, että ajattelet läpi useita tekijöitä, jotka vaikuttavat yritykseen, kuten tulevien tulojen kasvu ja voittomarginaalit, oman pääoman ja velan kustannukset sekä diskonttauskorko, joka riippuu suurelta osin riskittömästä korosta. Kaikki nämä tekijät lisäävät osakkeen arvoa ja antavat siten analyytikoille mahdollisuuden asettaa realistisempi hintalappu yhtiön osakkeisiin.

Olettaen, että ymmärrät tämän yksinkertaisen DCF-osakeesimerkin, siirrämme nyt käytännön esimerkin Alibaba IPO: n diskontatusta kassavirrasta.

Vaiheittainen diskontattu kassavirta-analyysi

Ammattimaisena sijoituspankkiirina tai oman pääoman tutkimusanalyytikkona sinun odotetaan suorittavan DCF kattavasti. Alla on askel askeleelta lähestymistapa diskontattuun kassavirta-analyysiin (ammattilaisten tekemä).

Tässä on seitsemän vaihetta alennetun kassavirran analyysiin -

- # 1 - Tilinpäätöksen ennusteet

- # 2 - Yritysten vapaan kassavirran laskeminen

- # 3 - Diskonttokoron laskeminen

- # 4 - Loppuarvon laskeminen

- # 5 - nykyarvolaskelmat

- # 6 - Säädöt

- # 7 - Herkkyysanalyysi

DCF-vaihe 1 - Tilinpäätöksen ennusteet

Ensimmäinen asia, joka tarvitsee huomiota sovellettaessa alennettua kassavirta-analyysiä, on määrittää ennustejakso, koska yrityksillä, toisin kuin ihmisillä, on ääretön elämä. Siksi analyytikoiden on päätettävä, kuinka pitkälle heidän tulisi ennustaa kassavirta tulevaisuudessa. Analyytikoiden ennustejakso riippuu yrityksen toimintavaiheista, kuten varhaisesta liiketoiminnasta, nopeasta kasvusta, vakaudesta ja ikuisuuden kasvusta.

TÄRKEÄÄ - Katsokaa tätä vaiheittaista opasta Taloudellinen mallinnus Excelissä

Ennustejaksolla on ratkaiseva rooli, koska pienet yritykset kasvavat nopeammin kuin kypsemmät yritykset ja kasvavat siten nopeammin. Analyytikot eivät siis odota, että yrityksillä on ääretön elämä johtuen siitä, että pienet yritykset ovat avoimempia yritysostoille ja konkursseille kuin suuremmat. Nyrkkisääntö sanoo, että DCF-analyysiä käytetään laajalti yrityksen arvioidun ylituoton aikana tulevaisuudessa. Toisin sanoen yrityksen, joka lopettaa kustannustensa kattamisen investoinneilla tai ei tuota voittoa, sinun ei tarvitse suorittaa DCF-analyysiä noin viiden seuraavan vuoden ajan.

Ennustaminen tapahtuu ammattimaisesti käyttämällä finanssimallinnusta. Tässä valmistellaan kolmen lausuman malli sekä kaikki tukiaikataulut, kuten poistoaikataulu, käyttöpääoma-aikataulu, aineettomien hyödykkeiden aikataulu, oman pääoman aikataulu, muut pitkäaikaiset erät, laina-aikataulu jne.

Tuloslaskelma

- Tällöin analyytikoiden on ennustettava myynnin tai liikevaihdon kasvu seuraavan viiden vuoden aikana, kun otetaan huomioon, että yritys tuottaa ylimääräistä tuottoa seuraavien viiden vuoden aikana. Sen jälkeen analyytikot laskevat verojen jälkeiset liikevoitot ja arvioivat samalla odotetun käyttöomaisuusinvestoinnin ja käyttöpääoman kasvun ennustetulla ajanjaksolla.

- Siten ylimmän kasvun tai liikevaihdon kasvusta tulee tärkein oletus diskontatuissa kassavirroissa, jonka analyytikot tekevät yrityksen tulevista kassavirroista.

- Siksi ennustettaessa huipputason kasvua meidän on otettava huomioon monenlaisia näkökohtia, kuten yrityksen historiallinen liikevaihdon kasvu, yrityksen toimialan kasvu ja talouden tai BKT: n kasvu. Monet analyytikot kutsuvat sitä ylhäältä alaspäin kasvunopeudeksi, jossa he tarkastelevat ensin talouden, sitten teollisuuden ja viimeinkin yrityksen kasvua.

- On kuitenkin olemassa toinen lähestymistapa, jota kutsutaan sisäisen kasvun kaavaksi, joka käsittää oman pääoman tuoton ja voittovarojen kasvun. Tulevien tulojen ennustamiseksi otamme siis yhdistetyn kasvunopeuden, joka koostuu sekä ylhäältä alaspäin että sisäisestä kasvuvauhdista.

Taseen heijastaminen

- Tilinpäätöksen ennustamista ei tehdä peräkkäin diskontatuissa kassavirroissa. Kaikki kolme lausumaa ovat yhteydessä toisiinsa, ja huomaat, että samalla kun ennustat tuloslaskelmassa, joudut ehkä joutumaan siirtymään taseeseen ja sitten kassavirtoihin jne.

- Alla on tilannekuva Alibaba-taseennusteista

Kassavirtalaskelmien ennustaminen

- Sinun ei tarvitse projisoida jokaista erää kassavirtalaskelmassa. Joskus on käytännössä mahdotonta tehdä niin tietojen puutteen vuoksi.

- Tässä ennustetaan vain tarvittavat erät diskontatun kassavirran arvioinnin näkökulmasta.

DCF-vaihe 2 - Yrityksen vapaan kassavirran laskeminen

Alennetun kassavirran analyysin toinen vaihe on laskea vapaa kassavirta yritykselle.

Ennen kuin arvioimme tulevaa vapaata kassavirtaa, meidän on ensin ymmärrettävä, mikä vapaa kassavirta on. Vapaa kassavirta on rahaa, joka jätetään pois, kun yritys maksaa kaikki toimintamenot ja vaaditut investoinnit. Yhtiö käyttää tätä vapaata kassavirtaa kasvunsa edistämiseen, kuten uusien tuotteiden kehittämiseen, uusien tilojen perustamiseen ja osinkojen maksamiseen osakkeenomistajille tai osakkeiden takaisinostojen aloittamiseen.

Vapaa kassavirta heijastaa yrityksen kykyä tuottaa rahaa liiketoiminnastaan ja vahvistaa taloudellista joustavuutta, jota se voi mahdollisesti käyttää maksamaan jäljellä olevan nettovelkansa ja lisäämään osakkeenomistajien arvoa.

Laske FCFF on seuraava -

Vapaa kassavirta yritykselle tai FCFF-laskelma = liikevoitto x (1 verokanta) + muut kuin käteismaksut + käyttöpääoman muutokset - investoinnit

| Kaava | Kommentit |

| Liikevoitto x (1 verokanta) | Virta kokonaispääomaan, Poistaa pääoman vaikutukset tulokseen |

| Lisää: Muut kuin käteismaksut | Lisää takaisin kaikki muut kuin käteisvarat, kuten poistot |

| Lisää: Muutokset käyttöpääomassa | Se voi olla käteisen ulosvirtausta tai sisäänvirtausta. Varo ennustetun käyttöpääoman suuria vaihteluja vuosittain |

| Vähemmän: Investoinnit | Kriittinen määritettäessä CapEx-tasoja, joita tarvitaan myynnin ja katteiden tukemiseen ennusteessa |

Kun olet ennakoinut Alibaban talouden, voit linkittää alla olevat yksittäiset erät löytääksesi Alibaban vapaan kassavirran ennusteet

Kun olemme arvioineet seuraavien viiden vuoden vapaat kassavirrat, meidän on selvitettävä näiden kassavirtojen arvo tällä hetkellä. Näiden tulevien kassavirtojen nykyarvon tuntemiseksi tarvitsemme kuitenkin diskonttauskorkoa, jota voidaan käyttää näiden tulevien kassavirtojen nykyarvon määrittämiseksi.

DCF Vaihe 3- Diskonttokoron laskeminen

Diskontatun kassavirran arviointi -analyysin kolmas vaihe on diskonttauskoron laskeminen.

Diskonttokoron laskemisessa käytetään useita menetelmiä. Mutta sopivin menetelmä diskonttokoron määrittämiseksi on soveltaa painotetun keskimääräisen pääomakustannuksen käsitettä, joka tunnetaan nimellä WACC. Sinun on kuitenkin pidettävä mielessä, että olet ottanut oikeat oman pääoman luvut ja velan verojen jälkeiset kustannukset, koska vain yhden tai kahden prosenttiyksikön ero pääomakustannuksissa tekee suuren eron käyvän arvon yritys. Anna nyt selvittää, miten oman pääoman ja velan kustannukset määritetään.

Oman pääoman kustannukset

Toisin kuin kiinteä korkoa maksava velkaosuus, omalla pääomalla ei ole todellista hintaa, jonka se maksaa sijoittajille. Se ei kuitenkaan tarkoita, että pääoma ei kata kustannuksia. Tiedämme, että osakkeenomistajat odottavat yrityksen tuottavan absoluuttisen tuoton sijoitukseensa yritykseen. Yrityksen näkökulmasta vaadittu sijoittajien tuottoprosentti on oman pääoman kustannus, koska jos yritys ei pysty tuottamaan vaadittua tuottoprosenttia, osakkeenomistajat myyvät asemansa yrityksessä. Tämä puolestaan vahingoittaa osakekurssimuutoksia osakemarkkinoilla.

Yleisin menetelmä pääomakustannusten laskemiseksi on käyttöomaisuuden hinnoittelumallin (CAPM) soveltaminen. Tämän menetelmän mukaan oman pääoman hinta olisi (Re) = Rf + Beta (Rm-Rf).

Missä;

- Re = oman pääoman hinta

- RF = riskitön korko

- Β = beeta

- Rm = markkinakorko

Velan kustannukset

Lainan kustannukset on helppo laskea oman pääoman kustannuksiin verrattuna. Velkakustannusten määrittämiseen käytetty korko on nykyinen markkinakorko, jonka yritys maksaa nykyisestä velastaan.

Keskustelun yhteydessä yksinkertaisuuden vuoksi olen ottanut WACC-luvut suoraan 9 prosentiksi.

TÄRKEÄÄ - Voit viitata yksityiskohtaiseen WACC-oppaaseni, jossa olen keskustellut kuinka laskea tämä ammattimaisesti useilla esimerkeillä, mukaan lukien Starbucks WACC.

DCF Vaihe 4 - Loppuarvon laskeminen

Diskontatun kassavirran analyysin neljäs vaihe on laskea pääte-arvo

Olemme jo laskeneet DCF-analyysin kriittiset komponentit, lukuun ottamatta päätearvoa. Siksi laskemme nyt pääte-arvon, jonka jälkeen lasketaan diskontattu kassavirta-analyysi. Rahavirtojen lopullinen arvo voidaan laskea useilla tavoilla.

Yleisimmin tunnettu menetelmä on kuitenkin soveltaa jatkuvuusmenetelmää käyttäen Gordonin kasvumallia yrityksen arvostamiseen. Kaava tulevan kassavirran terminaaliarvon laskemiseksi on:

Terminaaliarvo = viimeisen vuoden ennakoitu rahavirta * (1+ Infinite kasvuprosentti) / (Diskonttauskorko-Pitkäaikaiset kassavirran kasvu)

DCF Vaihe 5 - nykyarvolaskelmat

Diskontatun kassavirran analyysin viides vaihe on löytää vapaiden kassavirtojen nykyarvot kiinteään ja lopulliseen arvoon.

Etsi ennustettujen kassavirtojen nykyarvo NPV- ja XNPV-kaavojen avulla.

Yrityksen ennustetut kassavirrat on jaettu kahteen osaan -

- Selkeä kausi (ajanjakso, jolle FCFF laskettiin - vuoteen 2022E)

- Aika nimenomaisen ajanjakson jälkeen (vuoden 2022E jälkeen)

Selkeän ennustejakson nykyinen arvo (vuosi 2022)

Laske eksplisiittisten kassavirtojen nykyarvo käyttämällä edellä johdettua WACC-arvoa

Loppuarvon nykyarvo (vuoden 2022 jälkeen)

DCF Vaihe 6 - Säädöt

Alennetun kassavirran analyysin kuudes vaihe on tehdä muutoksia yrityksen arvostukseen.

Diskontattujen kassavirtojen arvostuksiin tehdään oikaisuja kaikille ydinliiketoimintaan kuulumattomille varoille ja veloille, joita ei ole otettu huomioon vapaan kassavirran ennusteissa. Arvostusta voidaan oikaista lisäämällä epätavallisia omaisuuseriä tai vähentämällä velkoja oikaistun käyvän oman arvon löytämiseksi.

Yleiset diskontatut kassavirran arvon oikaisut sisältävät -

| Tuotteet | DCF: n (diskontatut kassavirrat) oikaisut |

| Nettovelka (kokonaisvelka - käteinen) | Markkina-arvo |

| Alirahoitetut / liikarahoitetut eläkevastuut | Markkina-arvo |

| Ympäristövastuu | Perustuu yrityksen raportteihin |

| Vuokravastuut | Arvioitu arvo |

| Vähemmistöosuus | Markkina-arvo tai arvioitu arvo |

| Investoinnit | Markkina-arvo tai arvioitu arvo |

| Kumppanit | Markkina-arvo tai arvioitu arvo |

Säädä arvostustasi kaikkien varojen ja velkojen, esimerkiksi muiden kuin ydinvarojen ja -velkojen osalta, joita ei ole otettu huomioon kassavirtaennusteissa. Yrityksen arvoa saatetaan joutua tarkistamaan lisäämällä muita epätavallisia varoja tai vähentämällä velkoja yrityksen käyvän arvon heijastamiseksi. Näitä mukautuksia ovat:

DCF-arvioinnin yhteenveto

DCF Vaihe 7 - Herkkyysanalyysi

Diskontatun kassavirran analyysin seitsemäs vaihe on laskea tuotoksen suorituslaskennan herkkyysanalyysi

On tärkeää testata DCF-mallisi oletusten muutoksilla. Kaksi tärkeintä oletusta, joilla on merkittävä vaikutus arvostuksiin, ovat seuraavat

- Infiniittisen kasvunopeuden muutokset

- Painotettujen keskimääräisten pääomakustannusten muutokset

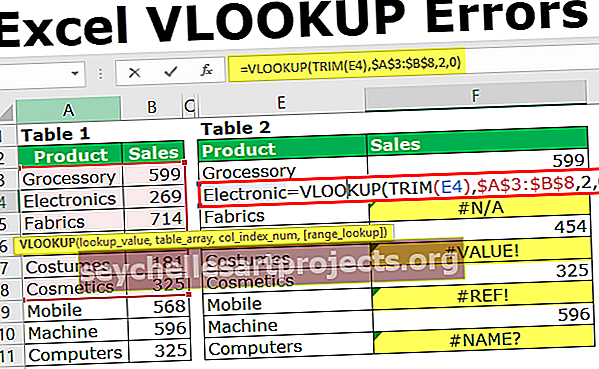

Voimme helposti tehdä Excelin herkkyysanalyysin DATA TAULUKKOJEN avulla

Alla oleva kaavio näyttää Alibaban DCF-arvostusmallin herkkyysanalyysin.

- Huomaa, että Alibaban peruskohtainen arvio on 78,3 dollaria osakkeelta.

- Kun WACC muuttuu 9 prosentista sanomaan 11 prosenttiin, DCF-arvo laskee 57,7 dollariin

- Samoin, jos muutamme loputtoman kasvunopeuden 3 prosentista 5 prosenttiin, käypä DCF-arvostus muuttuu 106,5 dollariksi

Johtopäätös

Nyt olemme oppineet, että diskontattu kassavirta-analyysi auttaa laskemaan yhtiön nykyisen arvon tulevan kassavirran perusteella. Se johtuu siitä, että yrityksen arvo riippuu yhtiön tulevaisuudessa tuottaman kassavirran summasta. Meidän on kuitenkin diskontattava nämä tulevat kassavirrat näiden kassavirtojen nykyarvon saavuttamiseksi.