Pääoman budjetointitekniikat (luettelo 5 parhaasta ja esimerkkejä)

Mikä on pääoman budjetointitekniikat?

Pääoman budjetointitekniikka on yrityksen prosessi analysoida investointien / projektien päätökset ottamalla huomioon toteutettavat investoinnit ja toteutettavat menot sekä maksimoimalla voitto huomioimalla seuraavat tekijät, kuten varojen saatavuus, projektin taloudellinen arvo, verotus , pääoman tuotto ja kirjanpitomenetelmät.

Luettelo top 5 -pääoman budjetointitekniikoista (esimerkkein)

- Kannattavuusindeksi

- Takaisinmaksuaika

- Nettonykyarvo

- Sisäinen palautusaste

- Muokattu tuottoprosentti

Keskustelkaamme tästä yksi kerrallaan yksityiskohtaisesti yhdessä esimerkkien kanssa -

# 1 - Kannattavuusindeksi

Kannattavuusindeksi on yksi tärkeimmistä tekniikoista, ja se tarkoittaa suhdetta projektin investoinnin ja projektin tuottoprosentin välillä.

Kannattavuusindeksin kaava:

Kannattavuusindeksi = tulevien kassavirtojen PV / alkuinvestointien PVMissä PV on nykyarvo.

Sitä käytetään pääasiassa projektien luokitteluun. Investoinnille valitaan sopiva projekti hankkeen sijoituksen mukaan.

# 2 - takaisinmaksuaika

Tämä pääoman budjetointimenetelmä auttaa löytämään kannattavan projektin. Takaisinmaksuaika lasketaan jakamalla alkuinvestointi vuotuisilla kassavirroilla. Mutta tärkein haittapuoli on, että se jättää huomiotta rahan aika-arvon. Rahan aika-arvolla tarkoitamme, että raha on enemmän tänään kuin sama arvo tulevaisuudessa. Joten jos maksamme takaisin sijoittajalle huomenna, se sisältää vaihtoehtoiset kustannukset. Kuten jo mainittiin, takaisinmaksuaika jättää huomioimatta rahan aika-arvon.

Se lasketaan sen mukaan, kuinka monta vuotta se vaaditaan takaisin tehdyn investoinnin palauttamiseksi. Lyhyemmät takaisinmaksut ovat houkuttelevampia kuin pidemmät takaisinmaksuajat. Lasketaan alla olevan sijoituksen takaisinmaksuaika: -

Esimerkki

Esimerkiksi projektiin tehdään alkuinvestointi of 1000 ja se tuottaa 300 ₹ kassavirran seuraaville 5 vuodelle.

Siksi takaisinmaksuaika lasketaan seuraavasti:

- Takaisinmaksuaika = ei. vuosilta - (kumulatiivinen kassavirta / kassavirta)

- Takaisinmaksuaika = 5- (500/300)

- = 3,33 vuotta

Siksi investoinnin palauttaminen kestää 3,33 vuotta.

# 3 - Nettoarvo

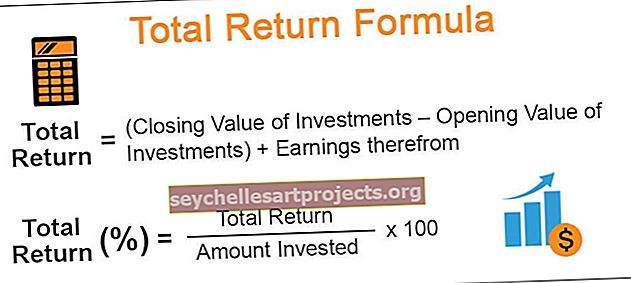

Nettonykyarvo on tietyn ajanjakson aikana tulevan kassavirran nykyisen arvon ja lähtevän kassavirran ero. Sitä käytetään analysoimaan projektin kannattavuus.

NPV: n laskentakaava on seuraava: -

NPV = [kassavirta / (1 + i) n] - alkuinvestointiTässä i on diskonttokorko ja n vuosien lukumäärä.

Esimerkki

Katsotaanpa esimerkki keskustellaksemme siitä.

Oletetaan, että diskonttokorko on 10%

- NPV = -1000 + 200 / (1 + 0,1) ^ 1 + 300 / (1 + 0,1) ^ 2 + 400 / (1 + 0,1) ^ 3 + 600 / (1 + 0,1) ^ 4 + 700 / (1+ 0,1) ^ 5

- = 574,731

Voimme myös laskea sen Excel-peruskaavoilla.

On olemassa sisäänrakennettu Excel-kaava "NPV", jota voidaan käyttää. Diskonttauskorko ja kassavirtojen sarja ensimmäisestä vuodesta viimeiseen vuoteen pidetään perusteluina. Meidän ei pitäisi sisällyttää kaavaan vuoden nolla kassavirtaa. Meidän pitäisi myöhemmin vähentää se.

- = NPV (diskonttauskorko, ensimmäisen vuoden kassavirta: viidennen vuoden kassavirta) + (-Sijoitus)

- = NPV (10%, 200: 700) - 1000

- = 574,731

Koska NPV on positiivinen, on suositeltavaa jatkaa hanketta. Mutta paitsi NPV: tä, myös IRR: ää käytetään myös projektin kannattavuuden määrittämiseen.

# 4 - Sisäinen tuottoprosentti

Sisäinen tuottoaste on myös yksi parhaista tekniikoista, joita käytetään määrittämään, pitäisikö yrityksen ottaa sijoitus vai ei. Sitä käytetään yhdessä NPV: n kanssa projektin kannattavuuden määrittämiseksi.

IRR on diskonttokorko, kun kaikkien kassavirtojen NPV on nolla.

NPV = [kassavirta / (1 + i) n] - Alkuinvestointi = 0Täältä meidän on löydettävä ”i”, joka on diskonttokorko .

Esimerkki

Keskustelemme nyt esimerkistä sisäisen tuottoprosentin ymmärtämiseksi paremmin.

Laskennan aikana meidän on selvitettävä, kuinka nopeasti NPV on nolla. Tämä tehdään yleensä virheellä ja kokeilumenetelmällä, muuten voimme käyttää Exceliä samaan.

Oletetaan, että diskonttokorkona on 10%.

NPV 10%: n alennuksella on 574 730 ₹.

Joten meidän on lisättävä alennusprosenttia, jotta NPV olisi 0.

Joten jos nostamme diskonttokorkoa 26,22 prosenttiin, NPV on 0,5, joka on melkein nolla.

On olemassa sisäänrakennettu Excel-kaava "IRR", jota voidaan käyttää. Kassavirtojen sarja otetaan argumentteina.

- = IRR (kassavirta 0-5. Vuosi)

- = 26%

Siksi saamme molemmilla tavoilla 26% sisäisenä tuottoprosenttina.

# 5 - Muokattu sisäinen tuottoprosentti

Sisäisen tuottoprosentin tärkein haittapuoli, jonka mukaan se olettaa, että määrä sijoitetaan uudelleen itse IRR: ään, ei ole. MIRR ratkaisee tämän ongelman ja heijastaa kannattavuutta tarkemmin.

Kaava on seuraava: -

MIRR = (FV (positiiviset kassavirrat * pääomakustannukset) / PV (alkuperäiset kulut * rahoituskustannukset)) 1 / n −1Missä,

- N = jaksojen lukumäärä

- FVCF = positiivisen kassavirran tulevaisuuden arvo pääomakustannuksella

- PVCF = negatiivisten kassavirtojen nykyarvo yrityksen rahoituskustannuksilla.

Esimerkki

Voimme laskea MIRR alla olevalle esimerkille:

Oletetaan, että pääomakustannukset ovat 12 prosenttia. MIRR: ssä on otettava huomioon uudelleensijoitettu korko, jonka oletamme olevan 14%. Excelissä voimme laskea alla olevina kaavoina

- MIRR = (kassavirrat vuodesta 0 vuoteen 4 vuoteen, pääomakustannukset, uudelleensijoittamisaste)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

Excelin MIRR on parempi arvio kuin sisäinen tuottoprosentti.

Johtopäätös

Siksi pääoman budjetointimenetelmät auttavat meitä päättämään yrityksessä tehtävien investointien kannattavuudesta. On olemassa erilaisia tekniikoita sijoituksen tuoton päättämiseksi.