Esterata (kaava, esimerkki) | Kuinka laskea?

Mikä on ajonopeus?

Pääoman budjetoinnin este on kaikkien projektien tai investointien pienin hyväksyttävä tuottoprosentti (MARR), jota johtaja tai sijoittaja vaatii. Se tunnetaan myös yrityksen vaadittuna tuottoprosenttina tai tavoitekorkona. Tämä korko saadaan arvioimalla pääomakustannukset, niihin liittyvät riskit ja liiketoiminnan laajentamisen nykyiset mahdollisuudet, vastaavien sijoitusten tuottoprosentit ja muut tekijät, joilla on suora vaikutus investointeihin.

Kuinka laskea esteaste?

Pääoman budjetoinnissa tämä koostuu yleensä kahdesta pääosasta. Ne ovat seuraavat:

- Ensimmäinen osa on yhtiön pääomakustannus, joka on painotettu keskimääräinen pääomakustannus (WACC).

- Toinen elementti on riskipreemioiden kaava, joka riippuu kokonaan tietyn projektin riskialttiudesta.

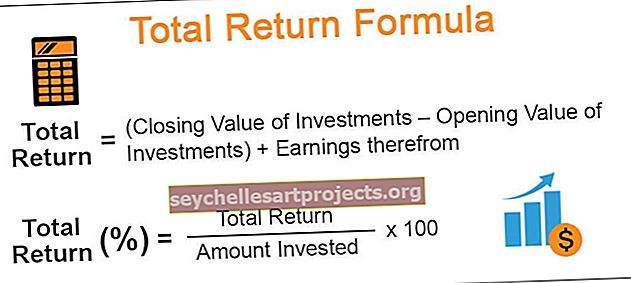

Pääoman budjetoinnissa käytetty kaava on

Hurdle Rate -kaava = Painotettu keskimääräinen pääomakustannus (WACC) + Riskipreemio (kirjanpidon riski, joka liittyy projektin kassavirtoihin)

Esimerkki

Oletetaan, että XYZ Ltd: n pääomakustannukset ovat 8% vuodessa, kun he arvioivat projekteja, joihin haluavat sijoittaa. XYZ Oy: ssä työskentelevät johtajat lisäävät riskipreemion, jonka mukaan oletetaan 5% vuodessa. hankkeet, joilla on epävarmemmat kassavirrat, mutta jotka lisäävät vain 0,5% vähemmän riskialttiisiin ja ennakoitavissa oleviin kassavirtoihin.

Joten voimme laskea esteprosentiksi 8% + 5% = 13% vuodessa hankkeille, jotka ovat riskialttiita ja joilla on epävarma kassavirta, kun taas vähemmän riskialttiille hankkeille, joilla on tietty kassavirta, se on = 8% + 0,5% = 8,5% vuodessa .

XYZ Ltd: n johtajat lisäävät riskipreemion pääomakustannuksiin tai painotettuun keskimääräiseen pääomakustannukseen (WACC) esteprosentin määrittämiseksi, jotta he voivat tehdä selkeän vertailun projektien välillä ja päättää, mitkä projektit ovat hyviä investointeille ja mitkä eivät sovellu investointeihin.

Saattaa käydä niin, että vähäriskinen projekti ei ehkä näytä kovin houkuttelevalta paperilta pienempien potentiaalisten kassavirtojen takia, mutta siksi sitä ei voida kutsua kelvottomaksi valinnaksi. Juuri tämän vuoksi johtajat, laskettuaan riskipreemion yhtälöön, voivat huomata, että matalan riskin projekti saattaa tuottaa korkeamman nettonykyarvon (NPV), mikä tekee siitä arvokkaan investoinnille.

Ajonopeuden erittely

Hurdle Rate toimii vertailukohtana tietyn sijoituksen kelvollisuuden ja siihen liittyvän riskin vertailussa.

- Jos pääoman budjetoinnissa odotettu tuottoaste on korkeampi kuin este, sijoitusta pidetään hyvänä. Jos tuottoprosentti on matalampi, sijoittaja voi päättää olla jatkamatta sijoitusta. Sitä kutsutaan myös kannattavuudeksi. Pienin este on yleensä yrityksen pääomakustannukset. Mutta sellaisissa hankkeissa, joissa riski on korkeampi ja joilla on runsaasti sijoitusmahdollisuuksia, korko nousee.

- Hedge-rahastojen este on korko, jonka rahastonhoitajan on voitettava ennen kannustinpalkkioiden keräämistä.

- Tehdessään nettonykyarvon (NPV) analyysia estekorko on korko, jota käytetään alentamaan hankkeen tulevia nettokassavirtoja. Tätä korkoa muutetaan usein ylös ja alas riippuen projektin koetusta riskialttiudesta.

Avaintekijät esteen määrän määrittämiseksi

Ennen sijoittamista mihinkään projektiin yrityksen on ensin päätettävä tekemään alustava arviointi selvittääkseen, onko projektilla positiivinen nettoarvo (NPV). On aina pidettävä mielessä, että erittäin korkean tason asettaminen voi olla este muille kannattaville hankkeille. Jälleen matalan koron asettaminen voi myös johtaa kannattamattomaan projektiin. Estemäärää määritettäessä huomioon otettavat tekijät ovat seuraavat:

- Hankkeeseen liittyvälle odotetulle riskille olisi määritettävä riskiarvo. Suuririskisillä hankkeilla nämä arvot ovat yleensä korkeammat kuin vähemmän riskialttiilla.

- Inflaatio on toinen keskeinen tekijä. Jos talouden inflaatio on lievää, se voi vaikuttaa lopulliseen koroon 1-2%. Joissakin tilanteissa inflaatio on keskeinen tekijä tämän koron asettamisessa.

- Tätä on aina verrattava todellisiin sijoitusasteisiin, koska korot heijastavat vaihtoehtoisista kustannuksista, jotka ansaitaan toisesta sijoituksesta.

Rajoitukset

- Tämä voi olla suuntautunut investointeihin, jotka tuottavat korkean tuoton, vaikka nykyinen nettoarvo (NPV) onkin hyvin pieni.

- Tämä voi johtaa siihen, että hylätään valtavat dollarin arvoiset projektit, jotka voivat tuottaa enemmän rahaa sijoittajille, mutta alhaisemmalla tuotolla.

- Pääoman kustannuksia pidetään yleensä tämän koron perustana, ja tämä käsite voi muuttua ajan myötä.

Johtopäätös

Pitkän aikavälin kannattavuuden ja hyvän sijoitustason saavuttamiseksi tärkeintä on määrittää luotettava korko. On tilanteita, joissa lakisääteinen vaatimus on tärkeä hankkeen loppuunsaattamiseksi, jolloin tätä osuutta ei pidetä tekijänä. Tärkeillä hankkeilla on vähemmän merkitystä riskeille tai odotettavissa olevalle tuotolle, jotta ne noudattavat sovellettavia lakeja ja määräyksiä.