Spin off vs Split Off | Sama vai erilainen? | WallstreetMojo

Sekä irtautuminen että erillinen jakautuminen ovat luovutuksen kahta erilaista muotoa, joissa irtautumisen yhteydessä tytäryhtiön osakkeet jaetaan kaikkien osakkeenomistajien kesken, kun taas irtautumisen yhteydessä on luovuttava nykyisistä osakkeistaan emoyhtiössä tytäryhtiöiden osakkeiden vastaanottamiseksi.

Erottaminen ei ole koskaan helppoa. Se tuo mukanaan lukuisia tunteita, jotka vaihtelevat surusta ja ahdistuksesta helpotukseen ja vapauteen. Ihmiselämän tavoin yritysyhteisöt käyvät läpi myös useita rakenneuudistusvaiheita, jotka joskus edellyttävät erillisyyttä. Mutta on välttämätöntä, että erottaminen tapahtuu oikeista syistä, vain silloin yritykset hyötyvät.

Tässä artikkelissa käsitellään spin-off- ja split off -ominaisuuksia yksityiskohtaisesti.

Luovutuksen syyt

Myynti tai myynti on yritysmaailman ilmiö, joka edellyttää liiketoimintayksikön osittaista tai täydellistä myyntiä tarkoituksena keskittyä kannattavampiin tai ydinmalleihin. Kun yritykset nousevat kasvupolkuun, erilaisten liiketoimintalinjojen hallinnasta tulee varsin haastavaa ja siten salkun karsimisesta tulee ilmeinen valinta. Joitakin muita syitä, jotka oikeuttavat myynnin, ovat taloudelliset kysymykset tai jokaisen yhteisön koko potentiaalin hyödyntäminen verrattuna konsolidoituun yhteisöön.

Myynnit voivat olla eri muodoissa, kuten spin-off, split-off ja osakepääoma carve-out, mutta kaikki riippuu yrityksen uudelleenjärjestelyn syystä. Yleensä myytävät liiketoimintalinjat ovat vähiten synergiaetuja emoyhtiön kanssa.

Mikä on spin off?

Spin-off-yhtiössä irrotettavan yhtiön tytäryhtiön osakkeet jakaa emoyhtiö erityisosinkoina, suhteellisesti. Emoyhtiö ei yleensä saa käteisvastiketta spin-offin toteuttamisesta. Nykyiset osakkeenomistajat nauttivat kahden yhtiön osakkeiden omistamisesta yhden yrityksen sijaan. Piilotettu motiivi on antaa Spin-off-yhtiölle erillinen identiteetti emoyhtiön johdosta. Joskus emoyhtiö kierrättää 100% tytäryhtiön osakkeista, kun taas toisinaan se voi vain irrottaa 80% osakkeenomistajilleen ja pitää vähemmistöosuuden omistuksesta. Itse asiassa yksi Spin-offin ennakkoedellytyksistä on, että emoyhtiön on luovuttava tytäryrityksen määräysvallasta jakamalla vähintään 80 prosenttia äänivallasta ja äänivallattomista osakkeista.

Spin-offin tärkeimmät ominaisuudet

- Emoyhtiö jakaa tytäryhtiön osakkeet erityisenä osinkona

- Osakkeenomistajat omistavat molempien yhtiöiden osakkeita

- Kaksi itsenäistä yritystä syntyy

- Emoyhtiön tehokas poistaminen tytäryhtiön johdosta ja päätöksenteosta

lähde: Spin-Off Research

Kun tytäryhtiöt on vapautettu emoyhtiön valvonnasta, voidaan nähdä uusia yrittäjyysjuovia. Itsenäinen uusi yritys toimii yleensä enemmän vastuullisuutta ja vastuullisuutta.

Esimerkkejä irtoamisesta:

Kraft Foods: Mondelez Spin-Off

Lokakuussa 2012 Kraft Foods Inc. irrotti Pohjois-Amerikan päivittäistavaraliiketoimintansa, Kraft Foods Groupin, yritystoiminnassa, johon sisältyi Kraft Foods Groupin kantaosakkeen yhden osuuden jakautuminen emoyhtiön kullekin 3 osakkeelle. Sitten Kraft Foods nimitti välipalojakautensa Mondelez Internationaliksi, jolla on tavaramerkkejä kuten Oreos, Cadbury, Wheat Thins, Ritz ja Trident. Päivittäistavarakaupan nimeksi muutettiin Kraft Foods Group, joka keskittyy päivittäistavaramerkkeihin, kuten Oscar Meyer, Nabisco ja Planters Pohjois-Amerikassa.

lähde: mondelezinternational.com

Mahdolliset syyt: Välipala- ja makeisliiketoiminta altistui nopeammin kasvaville kehittyville markkinoille, kun taas päivittäistavaraliiketoiminta suuntautui enemmän Pohjois-Amerikkaan ja pysähtyi. Siksi tämä spin-off toteutettiin molempien maailmojen parhaiden hyödyntämiseksi ja kahden eri segmentin hallitsemiseksi keskitetysti.

Baxter-Baxalta Spin-Off

Vuonna 2014 johtava terveydenhuollon yritys Baxter International, Inc. (BAX) irrotti biotieteellisen osastonsa Baxalta Incorporatedin (BXLT). Kaupan ehtojen mukaisesti Baxter jakoi 80,5% Baxaltan kantaosakkeiden liikkeeseen laskemattomista osakkeista ja säilytti 19,5%: n omistusosuuden yhtiössä. Jokaisesta Baxterin kantaosakkeesta osakkeenomistajat saivat yhden Baxalta-kantaosakkeen.

lähde: genengnews.com

Mahdolliset syyt: Molemmat yritykset toimivat erillisillä markkinoilla ja niillä oli erilaiset riskiprofiilit. Baxter oli pääasiassa erikoistunut lääketieteellisiin tarvikkeisiin, ja yhdistelmä täysin erilaisen Bioscience-yhtiön kanssa vaikeutti toimintoja ja arvostusta. Siksi johto piti yrityksen etujen mukaista ydinliiketoimintaan kuulumattomien osien irrotusta.

Suoritettujen spin-offien määrä vuodessa

s lkuperä: Spin-Off Research

s lkuperä: Spin-Off Research

Spin-off-tyypit

Erilaisista rakenneuudistussyistä ja lukuisista syistä sen tekemiseen Spin-offit ilmenevät eri muodoissa. Jotkut yleisimmistä ovat:

Puhdas peli

Pure Play on alkuperäisin spin-off-muoto. Tämä tarkoittaa osakkeenomistajien jakamista tytäryhtiön osakkeista erityisenä osinkona. Molemmilla yrityksillä on yhteinen osakekanta. Tämä menetelmä on jyrkkä vastakohta listautumisannille (IPO), jossa emoyhtiö tosiasiallisesti purkaa osan tai koko omistuksensa divisioonassa sen sijaan, että se vain myisi sen ilman käteisvastiketta. Pure Plays on saanut vauhtia vuoden 1990 jälkeen. Näkyvä kilpailuympäristö motivoi johtoa parantamaan toiminnan tehokkuutta ja hioamaan strategisen päätöksenteon taitoja.

Oman pääoman erotus

Monet ihmiset sekoittavat Carve outin Pure Play -sovellukseen. Näiden välillä on kuitenkin pieniä eroja. Carve out -lehdessä emoyhtiö myy alle 20%: n osuuden uudesta tytäryhtiöstä yleisölle rekisteröidyssä julkisessa osakeannissa (IPO) käteistuotot vain nykyisten osakkeenomistajien sijaan. Tätä kutsutaan myös osittaiseksi spin-offiksi. Kun yrityksen on hankittava pääomaa, osuuden myynnin myyminen samalla, kun sillä on edelleen määräysvalta, osoittautuu yrityksen kannalta hyödylliseksi. Myös carve-outin takana on muita motivoivia tekijöitä. Joskus yritys saattaa tuntea, että tietyllä divisioonalla on piilotettuja mahdollisuuksia ja se voi toimia hyvin, kun se on irrotettu. Erillinen osake herättää enemmän huomiota ja antaa sijoittajille mahdollisuuden arvostaa liiketoimintaa itsenäisesti.

Varastojen seuranta

Toisin kuin spin-off, jossa jakautuminen menee erillään emoyrityksestä ja vakiinnuttaa itsensä taloudellisesti ja johtotehtävissä itsenäiseksi yhtiöksi, osakkeiden seuranta edustaa osakkeita, jotka ovat edelleen suurelta osin osa emoyritystä (ts. Varojen tai velkojen laillista jakamista ei ole) ). Emoyhtiöllä ja seurantakannalla on yhteinen johtoryhmä ja hallitus. Seurantakannat edustavat kuitenkin erillistä taloudellista raportointia ja analyysiä emoyhtiöstään.

Seurantaosakkeilla on joitain etuja (liikkeeseenlaskijalle) spin-offiin verrattuna. Niiden liikkeeseenlasku on verovapaa menettely, ja jos jompaan kumpaan näistä yksiköistä aiheutuu taloudellisia menetyksiä, toisen tuotot korvaavat toisen tappiot verotuksessa. Jos emoyhtiöllä on korkeampi luottoluokitus, seurantakannat voivat hyödyntää alhaisempia lainakustannuksia. Mitä enemmän synergiaa vanhemman ja seurannan välillä on, sitä korkeammat edut. Pohjimmiltaan nämä osakkeet lasketaan liikkeelle ainoana tarkoituksena hyötyä emoyhtiön korkeista osakekursseista.

Tynkä

Kun yhtiö jakaa tytäryhtiön osakkeita yleisölle samalla kun omistusoikeus säilyy jossain määrin, se tunnetaan osittaisena erotuksena. Kun irrotettu yksikkö tai tytäryhtiö käydään julkista kauppaa, voimme määrittää emoyrityksen tytäryhtiöön tekemän sijoituksen markkina-arvon.

Jos vähennämme tytäryrityksen sisäisen arvon osakkeiden sisäisestä arvosta, voimme saavuttaa emoyrityksen, joka tunnetaan myös nimellä Stub, ydinliiketoiminnan arvo

lähde: Spin-Off Research

Jaetut alennukset: Kaukainen Spin-serkku pois

Puhuimme tarpeeksi Spin-off-yhtiöistä, joten antakaamme nyt valaista myös Spin-offin kaukaa serkkua, Split offia. Käsitteellisesti molemmat ovat luovutuksen muotoja, mutta itsensä uudelleen järjestävien yritysrakenteiden välillä on eroja. Jakaminen tarkoittaa olemassa olevan yritysrakenteen uudelleenjärjestelyä, jossa liiketoimintayksikön tai tytäryrityksen osakkeet siirretään emoyhtiön osakkeenomistajille jälkimmäisen osakkeen sijasta. Toisaalta tytäryhtiön spin-off-osakkeet jaetaan kaikille nykyisille osakkeenomistajille samoin kuin osinko.

Lähde: //investmentbank.com/spin-offs-split-offs-and-split-up/

Jaossa emoyhtiö tarjoaa osakkeenomistajille Tarjouskilpailutarjouksen osakkeiden vaihtamisesta tytäryrityksen uusiin osakkeisiin. Tämä tarjous tarjoaa yleensä palkkion kannustaakseen nykyisiä osakkeenomistajia valitsemaan tarjous. Tämä "premium" -etuoikeus kertoo, miksi split-off-yhtiöt yleensä ylimerkitään.

Jos tarjous ylimerkitään, se tarkoittaa, että emoyhtiön osakkeista tarjotaan enemmän kuin tytäryhtiön osakkeista. Kun osakkeita tarjotaan, vaihto tapahtuu suhteellisesti. Toisaalta, jos tarjous on alimerkitty, se tarkoittaa, että liian vähän emoyhtiön osakkeenomistajia on hyväksynyt tarjouksen. Emoyhtiö jakaa sitten yleensä tytäryhtiön jäljellä olevat merkitsemättömät osakkeet suhteessa spin-offin kautta.

lähde: Spin-Off Research

Erilliset esimerkit

Du Pont-Conoco Split pois

Lokakuussa 1998 Du Pont keräsi 4,4 miljardia dollaria 30%: n Conoco-yksikön osakkeiden julkisesta ostotarjouksesta. Ehdotetun osakevaihdon avulla DuPont suunnitteli luopuvansa jäljellä olevasta 70 prosentin osuudestaan Conocossa. Vuonna 1999 entinen suunnitteli lopullisen jakautumisen Conoco Inc. -öljyyksiköstä, tarjoten 11,65 miljardin dollarin arvosta Conocon osakkeet noin 13 prosentille DuPontin osakkeista. Tuolloin tämä listautumisannin mainittiin olevan yksi historian suurimmista.

Lähde: money.cnn.com

Mahdolliset syyt: Conoco vaikutti vahvasti ja vakaasti DuPontin tuloihin ja kassavirtaan, mutta Dupontin mielestä oli molempien yritysten edun mukaista toimia erillisinä kokonaisuuksina ja laajentaa uusia korkeuksia. DuPont halusi keskittyä materiaali- ja biotieteisiin, kun taas Conoco halusi tutkia energiamarkkinoiden välitöntä kasvua.

Lockheed Martin-Martin Marietta Split pois

Lockheed Martin Corp. ilmoitti aikovansa irrottaa 81 prosentin osuuden Martin Marietta Materials Inc. -yrityksestä, joka on moottoriteiden rakennusmateriaaleja tuottava yritys. Tämän jakamisen tarkoituksena oli tarjota Martin Marietta Materialsille valtava mahdollisuus jatkaa kasvustrategiaansa ja rahoittaa suunnitellut yritysostot. Split off -kaupan ehtojen mukaisesti jälkimmäinen jakoi 4,72 Materials Common Stock -osaketta jokaisesta Lockheed Martin Common Stock -osakkeesta.

Mahdolliset syyt: Lockheed joutui huomattavaan velkapinoon, arviolta noin 13 miljoonaa dollaria, ja muutos tuottaisi tarpeeksi käteistä velan hoitamiseksi. Samoin Martin Marietta Materials pystyy suunnittelemaan epäorgaanista kasvua yritysostojen ja fuusioiden avulla.

Spin-off -yritysten verokohtelu

Spin-offit ovat ansainneet brownie-pisteitä verovapaista vaihtoehdoista. Ei kuitenkaan aina. Onko jakautuminen verovapaata vai verotettavaa, päätetään tavalla, jolla emoyhtiö myy tytäryrityksen tai osan itsestään. Veronäkökulmaa säätelee sisäisen verotukikoodin (Internal Revenue Code, IRC) 355. § Vaikka taloudellinen elinkelpoisuus on keskeinen vetovoima jakautumisessa, on myös välttämätöntä, että omistajien edusta huolehditaan. Yleensä myynti houkuttelee pitkäaikaisia myyntivoittoja, joten irtautuminen on suunniteltava siten, että ne ovat verovapaita.

Yksi menetelmä sen varmistamiseksi, että uuden spin-offin osakkeiden jakaminen nykyisille osakkeenomistajille on epäsuorasti verrannollinen heidän osuuteensa emoyrityksessä. Esim .: Jos osakkeenomistajalla on 3%: n omistusosuus emoyhtiössä, myös hänen osuutensa spin-off-yhtiöstä on täsmälleen 3%.

Toisessa menetelmässä emoyhtiö tarjoaa nykyisille osakkeenomistajille vaihtoehdon vaihtaa osuutensa emoyhtiössä yhtä suureksi osuudeksi spinoff-yhtiön osakkeista tai jatkaa omistustaan yhtiössä. Jotkut käyttävät myös mahdollisuutta pitää molemmat osakkeet. Tämä on jotain jakautumisen linjoilla.

Johtopäätös

Spin-off, split-off tai osakepääoma on kolme erilaista luovutusmenetelmää, joilla on samat tavoitteet - osakkeenomistajien arvon lisääminen, veroetuudet ja parempi kannattavuus. Vaikka kaikkien näiden kolmen menetelmän tavoite on sama, valinta niiden joukosta perustuu emoyhtiön laajempiin yritysstrategioihin. Poistumisstrategioihin liittyy yleensä erilaisia haasteita.

Yrityksen perustoiminnoista poikkeavan yrityksen rakentaminen vaatii perusteellista huolellisuutta. Hyvin syövytetty strategian analyysi voi lisätä luottamusta prosessiin, saada täydellisesti kohdistetut toiminnot ja ajaa koko tapahtuman toteuttamaan sen suurimmat mahdollisuudet.

Asumuserot ovat monimutkaisia ja edellyttävät neuvotteluja jokaisessa vaiheessa. Ennalta suunniteltu siirtymäsuunnitelma, joka kuvaa selkeästi koko prosessin ja kussakin vaiheessa tehdyn työn, edistäisi pitkälti asioiden sujuvuutta.

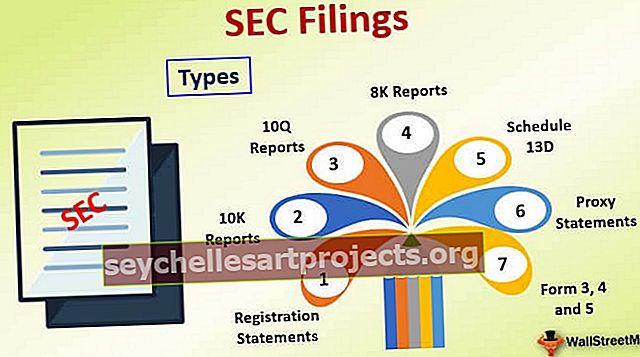

Seuraava on keskittyminen vaatimustenmukaisuuden näkökulmaan. Irrotetun yrityksen on noudatettava vallitsevia taloudellisen raportoinnin normeja ja noudatettava muita sisäisiä ja ulkoisia valvontatoimia sekä määräyksiä, kuten Sarbanes Oxley (SOX), SEC-arkistot jne.

Yhtiön taipumus tunnistaa nämä haasteet ja taustalla olevat riskitekijät oikeaan aikaan suunnitteluvaiheessa, samalla kun otetaan huomioon myynnin keskeiset arvotekijät, johtaa valitun irtautumisstrategian lisäarvon tuottamiseen.