Hyödykeriskien hallinta Menetelmät | Strategiat | WallstreetMojo

Hyödykeriskien hallinnan määritelmä

Hyödykeriski on riski, jonka liikeyritys joutuu aiheuttamaan hyödykkeen hinnan ja muiden ehtojen muutoksesta ajan muuttuessa, ja tällaisen riskin hallintaa kutsutaan hyödykeriskien hallinnaksi, johon sisältyy erilaisia strategioita, kuten hyödykkeen suojaaminen forward-sopimuksella, futuureilla sopimus, optiosopimus.

Mitkä sektorit ovat alttiita hyödykeriskille?

- Yleensä tuottajat seuraavat alat ovat altteimpia hinta laskee, mikä tarkoittaa, että ne saavat vähemmän tuloja hyödykkeiden ne tuottavat.

- Kaivos - ja mineraalialat, kuten kulta, teräs, hiili jne

- Maatalousala, kuten vehnä, puuvilla, sokeri jne

- Energiasektorit, kuten öljy, kaasu, sähkö jne.

- Kuluttajat hyödykkeiden kuten Airlinesin, kuljetusyritykset, Vaatteet ja elintarvikkeiden valmistajat ovat pääsääntöisesti kohdistu hinnannousuista, jotka nostavat hyödykkeiden ne tuottavat.

- Viejät / maahantuojat kohtaavat riskin tilauksen ja tavaroiden vastaanottamisen ja vaihdon vaihteluiden välisestä viiveestä.

- Yrityksessä tällaisia riskejä tulisi hallita asianmukaisesti, jotta ne voivat keskittyä ydinliiketoimintaansa altistamatta liiketoimintaa tarpeettomille riskeille.

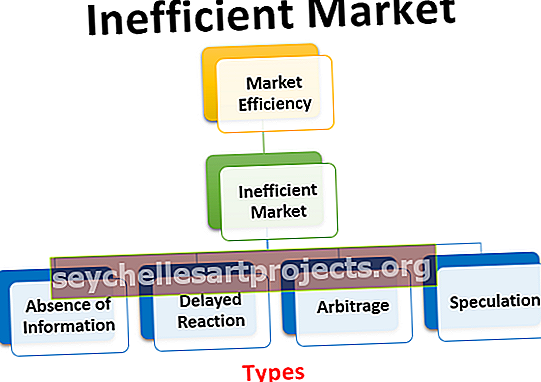

Mitkä ovat hyödykeriskit?

Riski, jossa hyödykepelaaja voidaan luokitella laajasti seuraaviin 4 luokkaan.

- Hintariski: Hyödykkeiden hintojen epäsuotuisan muutoksen vuoksi makrotaloudellisten tekijöiden perusteella.

- Määräriski: Tämä riski johtuu hyödykkeiden saatavuuden muutoksista.

- Kustannusriski: syntyy hyödykkeiden hintojen epäsuotuisasta muutoksesta, joka vaikuttaa liiketoiminnan kustannuksiin.

- Sääntelyriski: syntyy lakien ja asetusten muutoksista, jotka vaikuttavat hyödykkeiden hintoihin tai saatavuuteen.

Siirrytään nyt ymmärtämään, kuinka hyödykeriski mitataan.

Menetelmät hyödykeriskin mittaamiseksi

Riskien mittaaminen edellyttää jäsenneltyä lähestymistapaa kaikissa strategisissa liiketoimintayksiköissä, kuten tuotanto-, hankinta-, markkinointiosasto, valtiovarainministeriö, riskiosasto. Hyödykeriskin tyypin vuoksi monet organisaatiot eivät ole vain alttiina ydinhyödykeriskille, jossa ne käsittelevät, mutta niillä voi olla myös muita riskejä liiketoiminnan sisällä.

Esimerkiksi hyödyketuotteet, kuten teräs, ovat selvästi alttiina teräksen hintojen muutoksille, mutta rautamalmin, kivihiilen, öljyn ja maakaasun hintojen muutokset vaikuttavat myös kannattavuuteen ja kassavirtaan. Jos tuontia tai vientiä tapahtuu, valuuttamuutoksilla on myös vaikutusta kannattavuuteen / kassavirtaan.

Herkkyysanalyysi

Herkkyysanalyysi tehdään valitsemalla raaka-ainehintojen mielivaltaiset liikkeet tai perustamalla raaka-ainehintojen muutokset aiempaan historiaan.

Esimerkiksi kuparikaivosyhtiö laskee riskin sen perusteella, kuinka paljon se menettää tai saa voittoja kuparin hintojen ja niihin liittyvien hyödykkeiden laskevan tai ylöspäin suuntautuvan liikkeen perusteella kuparin valmistamiseksi.

Käytetty valuutta - INR (Intian rupia)

| Kuparin nykyinen hinta 35000 INR / tonni | Skenaario-1 | Skenaario-2 | Skenaario-3 |

| Kuparin hinta tonnilta (eri tilanteissa) | 30000 INR | 25000 | 36000 |

| Yrityksen A vuotuinen vetoisuus | 100000 tonnia | 100000 tonnia | 100000 tonnia |

| Hintojen kehitys | (5000) | (10000) | 1000 |

| Hyödykkeiden "hintariski" | 500 miljoonan INR tappio | 1000 INR tappio | 100 INR voitto |

Jos hyödykkeet hinnoitellaan ulkomaan valuutassa, riski lasketaan ottamalla valuutan ja hyödykkeiden hintojen muutosten yhteenlaskettu tulos.

Salkun lähestymistapa

Portfolionäkemyksessä yhtiö analysoi hyödykeriskin sekä yksityiskohtaisemman analyysin mahdollisista vaikutuksista taloudelliseen ja operatiiviseen toimintaan.

Esimerkiksi organisaatio, joka on alttiina raakaöljyn hintamuutoksille raakaöljyn hintamuutosten skenaariotestien lisäksi, analysoi myös raakaöljyn saatavuuden, poliittisen politiikan muutosten ja minkä tahansa muun toiminnan vaikutuksen operatiiviseen toimintaan. nämä muuttujat.

Salkkumenetelmässä riski lasketaan käyttämällä stressitestejä kullekin muuttujalle ja muuttujien yhdistelmää.

Riskin arvo

Jotkut organisaatiot, erityisesti rahoituslaitokset, käyttävät todennäköisyysmenetelmää tehdessään herkkyysanalyysiä, joka tunnetaan nimellä "Value at Risk". Tämän lisäksi edellä kuvatun hintamuutosten herkkyysanalyysin lisäksi yritykset analysoivat tapahtuman todennäköisyyttä.

Vastaavasti herkkyysanalyysiä käytetään käyttämällä aikaisempaa hintahistoriaa ja soveltamalla nykyistä altistumista mallinnettaessa raaka-ainehintojen muutosten mahdollista vaikutusta sen vastuisiin.

Esimerkiksi: Riskialttiissa tapauksissa teräsyhtiön herkkyysanalyysi voidaan analysoida teräksen ja rautamalmin hintojen perusteella viimeisten kahden vuoden aikana, kun otetaan huomioon hyödykkeiden hintojen määrällinen muutos, se voi olla 99% varma, ettei se koe menetys, joka ylittää tietyn määrän.

Toivon nyt, että ymmärrät riskit ja miten hyödykeriskit lasketaan. Mennään eteenpäin ymmärtämään hyödykkeiden riskinhallintastrategioita.

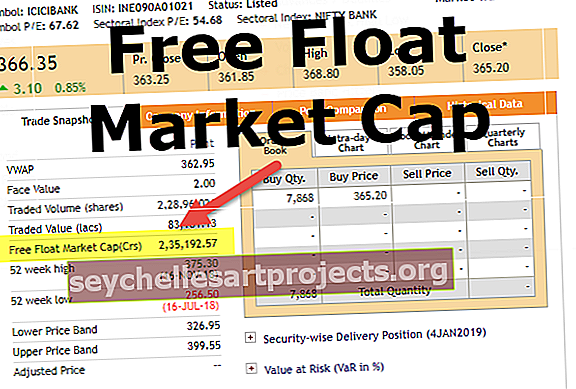

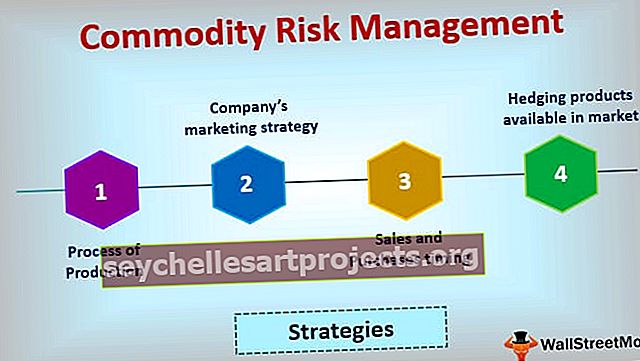

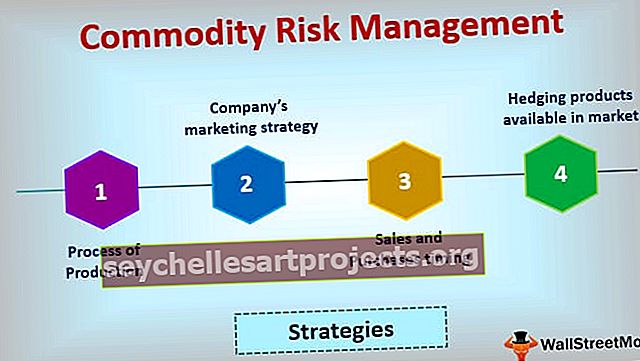

Hyödykeriskien hallinnan strategiat

Sopivin tapa hallita riskejä riippuu organisaatiosta organisaatioon ja riippuu seuraavista tekijöistä

- Tuotantoprosessi

- Yrityksen strategiat markkinoinnissa

- Myynnin ja ostojen ajoitus

- Markkinoilla saatavat suojaustuotteet

Suuret yritykset, joilla on suuremmat hyödykeriskit, nimeävät usein rahoituslaitoksia tai riskienhallintakonsultteja hallitsemaan riskejä rahoitusmarkkinainstrumenttien avulla.

Nyt keskustelen riskienhallintastrategioista kahdessa näkökulmassa

- Hyödykkeiden tuottajat

- Hyödykkeiden ostajat

Hyödykeriskien hallinnan strategiat tuottajille

Strategisten riskien hallinta

# 1 - Monipuolistaminen:

Hajauttamisen tapauksessa tuottaja yleensä kiertää tuotantoaan (joko rotaatio eri tuotteiden kautta tai saman tuotteen tuotantolaitosten vuorottelu) tuotannon hintariskin tai kustannusriskin hallitsemiseksi. Tuottajien tulisi monipuolistamisen aikana varmistaa, että vaihtoehtoisiin tuotteisiin ei kohdistu samaa hintariskiä.

Monipuolistamisesimerkki: Maatilayrityksen tapauksessa viljelykierto vuorotellen eri tuotteiden tuottamiseksi voi vähentää huomattavasti hintavaihteluista aiheutuvia suuria menetyksiä.

Monipuolistamisen myötä tuottajille voi aiheutua merkittäviä kustannuksia heikentyneiden hyötysuhteiden ja menetettyjen mittakaavaetujen muodossa, kun taas resurssit ohjataan toiseen toimintaan.

# 2 - Joustavuus:

Se on osa monipuolistamisstrategiaa. Joustava liiketoiminta on sellainen, jolla on kyky muuttua markkinaolosuhteiden tai tapahtumien mukaisesti, joilla voi olla haitallisia vaikutuksia liiketoimintaan.

Joustavuusesimerkki: Teräsyhtiö laskevissa hintaskenaarioissa voi sen sijaan, että tuottaisi terästä hiilellä, käyttää halpoja jauhettua hiiltä, jolla on sama vaikutus pienemmillä kustannuksilla. Tällä joustavuudella on vaikutusta taloudellisen tuloksen parantamiseen.

Hintariskien hallinta

# 1 - Hintapoolijärjestely: Tässä hyödykkeessä myydään kollektiivisesti osuuskunnalle tai markkinointilautakunnalle, joka asettaa hyödykkeen hinnan useiden tekijöiden perusteella, jotka johtavat keskimääräiseen hintaan kaikille ryhmän jäsenille.

# 2 - Varastointi: Jos tuotanto on lisääntynyt, mikä johti alentuneeseen myyntihintaan, jotkut tuottajat voivat varastoida tuotantoa, kunnes saadaan edullinen hinta. Tätä harkittaessa on kuitenkin otettava huomioon varastointikustannukset, korkokustannukset, vakuutukset ja pilaantumiskustannukset.

# 3 - Tuotantosopimukset: Tuotantosopimusten osalta tuottaja ja ostaja tekevät sopimuksen, joka kattaa yleensä hinnan, laadun ja toimitetun määrän. Tällöin ostaja yleensä omistaa tuotantoprosessin (tämä on yleisintä elävien varastojen tapauksessa).

Hyödykeriskien hallinnan strategiat ostajille

Seuraavat ovat yleisimpiä menetelmiä hyödykkeiden hintariskien hallitsemiseksi hyödykkeiden ostamisen liiketoiminnassa.

# 1 - Toimittajaneuvottelut: Tämä ostaja etsii toimittajilta vaihtoehtoista hinnoittelusuunnitelmaa. Ne voivat laskea hintoja lisääntyneiden volyymihankintojen yhteydessä tai tarjota vaihtoehtoja tai ehdottaa muutosta toimitusketjuprosessiin

# 2 - Vaihtoehtoinen hankinta: Tässä ostajassa nimetään vaihtoehtoinen tuottaja saman tuotteen hankkimiseksi tai lähestytään korvaavan tuotteen eri tuottajaa tuotantoprosessissa. Yrityksillä on yleensä käytössä strategiat hyödykkeiden käytön arvioimiseksi liiketoiminnassa.

# 3 - Tuotantoprosessin tarkistus: Tässä yrityksessä tarkastellaan tavallisesti hyödykkeiden käyttöä tuotantoprosessissa säännöllisesti, jotta tuotteiden yhdistelmä voidaan korvata hyödykkeiden hintojen nousulla.

Esimerkki : Elintarvikkeiden valmistajat etsivät jatkuvasti parannuksia tuotteeseen, joka käyttää vähemmän kalliimpia tai epävakaampia tuotantopanoksia, kuten sokeria tai vehnää.

Nyt kun ymmärrämme kuinka hyödykeriskejä hallitaan tuottajan ja ostajan näkökulmasta, katsotaanpa eteenpäin katsomaan, mitkä ovat erilaiset rahoitusmarkkinainstrumentit hyödykeriskien hallitsemiseksi.

Rahoitusmarkkinainstrumentit hyödykeriskin hallitsemiseksi

# 1 - Termiinisopimukset:

Termiinisopimus on yksinkertaisesti kahden osapuolen välinen sopimus ostaa tai myydä omaisuus tiettyyn tulevaan aikaan tänään sovittuun hintaan.

Tällöin hintojen muutosten riski vältetään lukitsemalla hinnat.

Esimerkki termiinisopimuksesta: Yritys “A” ja yritys “B” 1. lokakuuta 2016 tekevät sopimuksen, jossa yritys “A” myy 1000 tonnia vehnää yritykselle “B” hintaan 4000 INR / tonni 1.1.2017. Tässä tapauksessa mikä tahansa on hinta 1.1.2017, A: n on myytävä B-1000 tonnia hintaan 4000 INR / tonni.

# 2 - Futuurisopimus:

Yksinkertaisesti sanottuna futuurit ja termiinit ovat olennaisesti samat paitsi että futuurisopimus tapahtuu futuuripörsseissä, jotka toimivat markkinapaikkana ostajien ja myyjien välillä. Sopimukset neuvotellaan futuuripörsseissä, jotka toimivat markkinana ostajien ja myyjien välillä. Sopimuksen ostajan sanotaan kuuluvan position haltijaan ja myyjän sanotaan olevan lyhyen position haltija. Koska molemmat osapuolet vaarantavat vastapuolen menemisen pois, jos hinta menee heitä vastaan, sopimuksessa voi olla, että molemmat osapuolet asettavat marginaalin sopimuksen arvosta vastavuoroisesti luotettavan kolmannen osapuolen kanssa.

Katso myös Futures vs Forwards

# 3 - Hyödykevaihtoehdot:

Hyödykeoptioiden tapauksessa yritys ostaa tai myy hyödykkeen sopimuksen nojalla, joka antaa oikeuden eikä velvoitetta tehdä kauppaa sovittuna tulevana ajankohtana.

Hyödykevaihtoehtoesimerkki: Välittäjä A kirjoitti sopimuksen 1 l: n terästonnin myymisestä yritykselle “B” hintaan 30 000 INR / tonni 1.1.2017 hintaan 5 Rs / tonni. Tässä tapauksessa yritys B voi käyttää optiota, jos teräksen hinta on yli 30 000 INR / tonni, ja se voi kieltää ostamisen A: lta, jos hinta on alle 30 000 INR / tonni.