Kuinka suojausrahasto toimii? | WallstreetMojo

Kuinka Hedge Fund toimii?

Hedge Fund Work on hedge-rahaston noudattama prosessi suojautuakseen osakkeiden tai arvopapereiden liikkeiltä markkinoilla ja ansaitsemaan voittoa hyvin pienellä käyttöpääomalla vaarantamatta koko budjettia.

Hedge-rahastonhoitaja yhdistää eri sijoittajien ja institutionaalisten sijoittajien rahat ja sijoittaa ne aggressiiviseen salkkuun, jota hoidetaan sellaisilla tekniikoilla, jotka auttavat saavuttamaan määritetyn tuoton tavoitteen, joka riippumatta rahamarkkinoiden muutoksesta tai osakekurssin vaihteluista säästää sijoitusten menetyksiltä.

Mikä on Hedge Fund?

Hedge-rahasto on vaihtoehtoinen yksityinen sijoitusväline, joka käyttää yhdistettyjä varoja monipuolisten ja aggressiivisten strategioiden avulla ansaitsemaan aktiivista ja suurta tuottoa sijoittajille.

- Konsepti on melko samanlainen kuin sijoitusrahasto, mutta hedge-rahastot ovat suhteellisen vähemmän säänneltyjä, voivat hyödyntää laajoja ja aggressiivisia strategioita ja pyrkiä suuriin pääoman tuottoihin.

- Suojausrahastot palvelevat pienen määrän erittäin suuria sijoittajia. Nämä sijoittajat ovat yleensä hyvin varakkaita, ja niillä on yleensä erittäin suuri halu kattaa koko pääoman tappio. Suurimmalla osalla hedge-rahastoista on myös kriteereitä, joiden mukaan vain sijoittajat, jotka ovat valmiita sijoittamaan vähintään 10 miljoonan dollarin sijoituksen.

- Rahastoa johtaa Hedge Fund Manager, joka vastaa rahaston sijoituspäätöksistä ja toiminnasta. Ainutlaatuinen piirre on, että tämän hoitajan on oltava yksi rahaston suurista sijoittajista, mikä tekee niistä varovaisia tehdessään asiaankuuluvia sijoituspäätöksiä.

- Rahastot, joiden hallinnolliset varat ovat yli 100 miljoonaa dollaria, on rekisteröitävä Yhdysvaltain arvopaperimarkkinakomissiossa. Lisäksi hedge-rahastoilta ei vaadita säännöllisiä raportteja vuoden 1934 arvopaperilain nojalla.

Hyödyllisiä linkkejä suojausrahastoihin

- Hedge Fund -luettelot maan, alueen tai strategian mukaan

- Luettelo 250 suurimmasta suojausrahastosta (AUM: n mukaan)

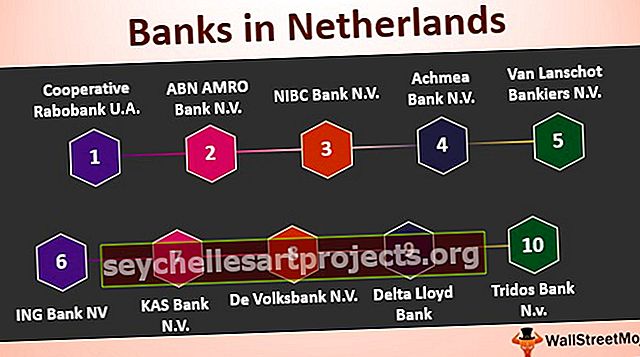

Suosituimmat riskirahastot

Jotkut Top Hedge -rahastoista ovat alla hallinnoitavien varojensa kanssa (Q1'16):

lähde: Octafinance.com

Suojausrahaston edut

Haittapuolen suoja

- Suojausrahastot pyrkivät suojaamaan voittoa ja pääomaa heikentäviltä suojausstrategioilta.

- Ne voivat hyödyntää laskevia markkinahintoja: Lyhyellä myynnillä, jolloin ne myyvät arvopaperit luvalla ostaa ne takaisin myöhemmin

- Käytä kaupankäyntistrategioita, jotka soveltuvat tietyntyyppiseen markkinatilanteeseen

- Hyödynnä laajemman omaisuuden hajauttamisen ja varojen allokoinnin edut.

- Näin ollen esimerkiksi jos salkulla on lääkeyritysten ja autoteollisuuden osakkeita ja jos hallitus tarjoaa joitain etuja lääketeollisuudelle, mutta asettaa lisämaksua autoteollisuudelle, niin tällaisissa tapauksissa edut voivat ylittää mahdolliset laskut autoteollisuus.

Suorituskyvyn johdonmukaisuus

- Johtajilla ei yleensä ole rajoituksia sijoitusstrategioiden valinnassa, ja heillä on kyky sijoittaa mihin tahansa omaisuusluokkaan tai instrumenttiin.

- Rahastonhoitajan tehtävänä on maksimoida pääoma mahdollisimman paljon eikä ylittää tiettyä vertailuarvoa ja olla tyytyväinen.

- Niihin liittyy myös heidän yksittäisiä varojaan, joiden pitäisi toimia tehostimena tässä tapauksessa.

Matala korrelaatio:

- Kyky ansaita voittoja epävakaissa markkinaolosuhteissa antaa heille mahdollisuuden tuottaa tuottoa, jolla on vain vähän korrelaatiota perinteisiin sijoituksiin.

- Siksi ei ole välttämätöntä, että jos markkinat menevät alaspäin, salkku tuottaisi tappiota ja päinvastoin.

Hedge-rahastojen hallinnointipalkkiot ja suoritusmaksut

Nämä palkkiot ovat hedge-rahastojen hoitajille rahastojen hallinnoinnista maksettavia korvauksia, ja niitä kutsutaan yleisesti "kahden ja kahdenkymmenen" säännöksi. Kaksi komponenttia tarkoittaa kiinteän 2 prosentin hallinnointipalkkion perimistä omaisuuden kokonaisarvosta. Hallinnointipalkkiot maksetaan rahastonhoitajalle riippumatta rahaston tuloksesta ja vaaditaan rahaston operatiiviseen / säännölliseen toimintaan. Esimerkiksi johtaja, jolla on miljardi dollaria hallinnoitavaa omaisuutta, ansaitsee 20 miljoonaa dollaria hallinnointipalkkioina. Jos rahaston tuotto ei ole tyydyttävä, se voi pudota 1,5 prosenttiin tai 1,75 prosenttiin.

20%: n suoritusmaksu maksetaan, kun rahasto saavuttaa tietyn positiivisen tuoton tuottavan tason. Tämä maksu lasketaan yleensä prosenttiosuutena sijoitustoiminnan voitoista, jotka ovat sekä toteutuneita että realisoitumattomia.

Oletetaan, että sijoittaja merkitsee 10 miljoonan dollarin arvoisia osakkeita hedge-rahastoon ja oletetaan, että seuraavan vuoden aikana rahaston nettoarvo (NAV) kasvaa 10% viemällä sijoittajien osakkeet 11 miljoonaan dollariin. Tässä miljoonan dollarin korotuksessa 20%: n suoritusmaksu (20000 dollaria) maksetaan sijoitusrahaston hoitajalle, mikä pienentää rahaston nettoarvoa tällä määrällä, jolloin sijoittajalle jää 10,8 miljoonan dollarin osakkeita, jolloin tuotto on 8% ennen mahdolliset lisävähennykset.

Suojausrahaston rakenne

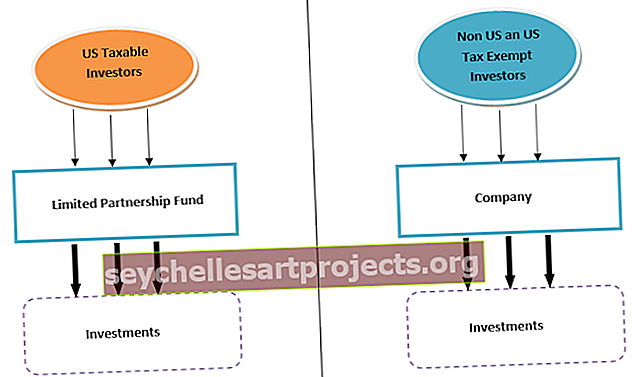

Master - syöttölaite

Hedge-rahaston rakenne osoittaa sen toiminnan. Suosituin rakenne on master-feeder, jota käytetään yleisesti keräämään varoja sekä yhdysvaltalaisilta verovelvollisilta, Yhdysvaltain verovapailta (raharahastot, eläkerahastot) että muilta kuin yhdysvaltalaisilta sijoittajilta yhdeksi keskusyksiköksi. Tämä voidaan näyttää kaavion avulla:

- Master-feeder-rakenteen yleisimpiä muotoja ovat yksi päärahasto yhdellä maalla olevalla syöttölaitteella ja yksi offshore-syöttölaite (samanlainen kuin yllä oleva kaavio).

- Sijoittaja aloittaa sijoittajan syöttämällä pääomaa feeder-rahastoihin, jotka puolestaan sijoittavat päärahastoon samalla tavalla kuin arvopapereiden osto, koska se ostaa päärahaston "osakkeet", joka puolestaan harjoittaa kaikkea kaupankäyntiä.

- Tämä isäntäyritys on yleensä perustettu veroneutraaliin offshore-lainkäyttöalueeseen, kuten Caymansaaret tai Bermuda. Päärahastoon tehtävien sijoitusten kautta feeder-rahastot osallistuvat voittoihin suhteellisesti tehtyjen sijoitusten suhteesta riippuen.

- Esimerkiksi, jos Feeder-rahaston A osuus on 500 dollaria ja Feeder Fund B: n osuus on 1000 dollaria päärahaston kokonaissijoitukseen, rahasto A saisi kolmanneksen päärahaston voitosta, kun taas rahasto B saisi kaksi kolmasosaa.

- Yhdysvaltain verovelvolliset sijoittajat hyödyntävät sijoituksiaan Yhdysvaltain osakeyhtiön syöttörahastoon, mikä on tiettyjen perustamisajankohtana tehtyjen vaalien kautta verotuksellinen tällaisille sijoittajille.

- Muut kuin yhdysvaltalaiset ja yhdysvaltalaiset verovapaat sijoittajat tekevät merkinnän erillisen offshore-syöttöyhtiön kautta, jotta vältetään pääsy suoraan Yhdysvaltain verosijoittajiin sovellettavaan Yhdysvaltain verolainsäädäntöön. Hallinnointipalkkio ja tulosmaksu peritään Feeder-varojen tasolla.

Master Feeder Fund -rakenteen ominaisuudet ovat alla:

- Siihen sisältyy eri salkkujen yhdistäminen yhdeksi, mikä antaa edun monipuolistamiselle ja suuremmille mahdollisuuksille saada voittoja myös epävakaissa markkinaolosuhteissa.

- Yhdistäminen johtaa yleensä alempiin operatiivisiin ja transaktiokustannuksiin. Esimerkiksi päätasolla on tehtävä vain yksi joukko riskinhallintaraportteja ja analyyseja.

- Suurella salkulla on mittakaavaetuja, ja sillä olisi myös Prime Brokersin ja muiden instituutioiden tarjoamat edullisemmat ehdot.

- Tällaiset rakenteet voivat olla erittäin joustavia. Sitä voidaan käyttää yhtä lailla yhtä strategiarahastoa varten (esimerkiksi rahasto harkitsee ansaitsemista vain tekemällä sijoituksia osakkeisiin) sekä kattorakenteita, joissa käytetään useita sijoitusstrategioita (rahasto, joka sijoittaa aggressiivisesti vaihtosopimuksiin, johdannaisiin tai jopa yksityisiin sijoitteluihin)

- Joustavuus maksimoidaan myös sijoittajatasolla, koska päärahastoon voidaan ottaa käyttöön useita feeder-järjestelyjä, jotka palvelevat erilaisia sijoittajaluokkia, joissa käytetään erilaisia valuuttoja, merkintä- ja palkkiorakenteita.

- Tämän rakenteen ensisijainen haittapuoli on, että offshore-rahastoista pidetään yleensä Yhdysvaltain osinkojen lähdeveroa. Lähdevero on vero, joka peritään ulkomailla asuvien omistamien arvopapereiden koroista tai osingoista tai kaikista muista ulkomailla asuville maksetuista tuloista. Lähdevero Yhdysvalloissa on 30 prosenttia tai vähemmän, riippuen muiden maiden kanssa tehdyistä sopimuksista, kun taas Kanadassa vero on kiinteä 25 prosenttia.

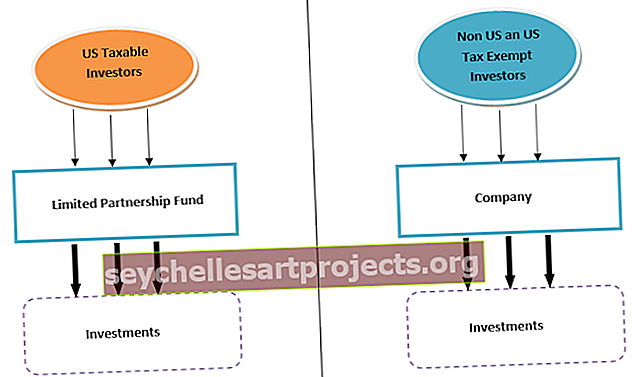

Erillinen rahasto

Tällainen rahasto on itsessään yksilöllinen rakenne, ja se on perustettu sijoittajille, joilla on yhteinen lähestymistapa. Rakenne voidaan näyttää kaavion avulla:

- Kuten nimestä voi päätellä, kyseessä on yksittäinen rahasto, joka on perustettu vastaamaan yksittäisen asiakasryhmän tarpeita.

- Omat verotukselliset tarkoituksensa muut kuin yhdysvaltalaiset ja verovapaat sijoittajat saattavat haluta sijoittaa rakenteeseen, joka on "läpinäkymätön", ja toisaalta yhdysvaltalaiset verovelvolliset sijoittajat saattavat suosia "läpinäkyvää" rakennetta Yhdysvaltain tuloverolle. tyypillisesti kommandiittiyhtiö.

- Siksi tällaiset rakenteet perustetaan joko yksittäin tai rinnakkain hedge-rahastojen hoitajan taidoista riippuen.

- Rahastojen edut tai haitat ovat kaikkien sijoittajien vastuulla, eikä niitä hajauteta tässä tapauksessa.

- Laskentamenetelmä on myös yksinkertainen tässä tapauksessa, koska kaikki kirjanpito tapahtuu itsenäisellä tasolla.

Rahastojen rahasto

Rahastorahasto (FOF), joka tunnetaan myös nimellä Multi-manager-sijoitus, on sijoitusstrategia, jossa yksittäinen rahasto sijoittaa muun tyyppisiin hedge-rahastoihin.

- Sen tavoitteena on saavuttaa asianmukainen varojen kohdentaminen ja laaja hajauttaminen sijoittamalla monenlaisia rahastoluokkia yhteen rahastoon.

- Tällaiset ominaisuudet houkuttelevat piensijoittajia, jotka haluavat saada paremman altistumisen pienemmillä riskeillä kuin suoraan sijoittamalla arvopapereihin.

- Sijoitukset tällaisiin rahastoihin tarjoavat sijoittajalle ammattimaisia taloushallinnon palveluja.

- Suurin osa näistä rahastoista vaatii rahastonhoitajilleen muodollisia due diligence -menettelyjä. Johtajien taustan soveltaminen tarkistetaan, mikä puolestaan varmistaa salkunhoitajan taustan ja valtakirjan arvopaperialalla.

- Tällaiset rahastot tarjoavat sijoittajille testikentän ammattimaisesti hoidetuissa rahastoissa ennen kuin he kohtaavat haasteen mennä yksittäisen rahaston sijoittamiseen.

- Tämän rakenteen haittana on, että siitä aiheutuu toimintakustannuksia, mikä osoittaa, että sijoittajat maksavat kaksinkertaisen kustannuksen, joka sisältyy jo kohde-etuutena olevien rahastojen palkkioihin.

Vaikka rahastorahasto tarjoaa hajauttamisen ja vähemmän markkinavaihteluita vastineeksi keskimääräisestä tuotosta, tällaisiin tuottoihin voivat vaikuttaa sijoitusmaksut, jotka ovat tyypillisesti korkeampia kuin perinteiset sijoitusrahastot.

Kun rahat on jaettu palkkioihin ja veroihin, rahasto-osuuksien tuotto voi yleensä olla pienempi verrattuna voittoon, jonka yksittäinen rahastonhoitaja voi tarjota.

Sivutaskut

Sivutaskurahasto on hedge-rahaston mekanismi, jossa tietyt varat jakautuvat kaikkiin rahaston tavanomaisiin varoihin, jotka ovat suhteellisen epälikvidit tai joita on vaikea arvioida suoraan.

- Kun sijoituksen katsotaan sisältyvän sivutaskuihin, sen arvo lasketaan erillään verrattuna rahaston pääportfolioon.

- Koska sivutaskua käytetään epälikvidien tai vähemmän likvideiden sijoitusten pitämiseen, sijoittajilla ei ole säännöllisiä oikeuksia lunastaa niitä, ja tämä voidaan tehdä vain tietyissä odottamattomissa olosuhteissa niiden sijoittajien suostumuksella, joihin sivutasku koskee.

- Sijoituksen voitot tai tappiot kohdennetaan suhteessa vain niille sijoittajille, kun tämä sivutasku perustettiin, eikä uusille sijoittajille, jotka ovat osallistuneet rahastoihin, kun nämä sivutaskut sisällytettiin.

- Rahastoilla on yleensä sivutaskuomaisuus "hankintahintaan" (ostohinta tai vakioarvo) hallinnointipalkkioiden laskemiseksi ja nettoarvon ilmoittamiseksi. Tämä antaa rahastonhoitajalle mahdollisuuden välttää näiden kohde-etuutena olevien instrumenttien epämääräisiä arviointeja, koska näiden arvopapereiden arvo ei välttämättä ole käytettävissä. Useimmissa tapauksissa tällaiset sivutaskut ovat yksityisiä sijoitteluja.

- Tällaiset sivutaskut voivat olla hyödyllisiä lunastushetkellä, kun vaaditaan välitöntä likviditeettiä.

Merkinnät, lunastukset ja lukot suojausrahastoihin

Merkinnät viittaavat siihen, että sijoittajat ovat merkinneet pääomaa rahastoon, ja lunastuksilla tarkoitetaan sijoittajien rahaston lopettamista. Suojausrahastoilla ei ole päivittäistä likviditeettiä, koska vähimmäisvaatimus sijoitukselle on suhteellisen suuri, joten merkinnät ja lunastukset voivat olla joko kuukausittain tai neljännesvuosittain. Rahaston toimikauden on oltava yhdenmukainen rahastonhoitajan hyväksymän strategian kanssa. Mitä enemmän sijoitusten likviditeetti on, sitä useammin merkinnät / lunastukset ovat. Lisäksi on määritettävä päivien lukumäärä, joka vaihtelee 15 ja 180 päivän välillä.

"Lock Up" on järjestely, jossa ilmoitetaan aikasitoumus, jonka kuluessa sijoittaja ei voi poistaa pääomaa. Jotkut varat edellyttävät enintään kahden vuoden sitoutumista, mutta yleisin lukitus on yksi hakemus vuodeksi. Tietyissä tapauksissa tämä voi olla "kova lukko", joka estää sijoittajaa nostamasta varoja koko ajan, kun taas muissa tapauksissa sijoittaja voi lunastaa varansa maksamalla sakon, joka voi olla 2-10%.

Muut artikkelit saattavat olla hyödyllisiä

- Suojausasteen kaava

- Hedge Fund Jobs

- Investointipankki vs Hedge-rahastonhoitaja

- Pääomasijoitukset ja suojausrahastojen erot <