Salkun keskihajonta (kaava, esimerkkejä) Kuinka laskea?

Mikä on salkun keskihajonta?

Salkun vakiopoikkeama viittaa salkun volatiliteettiin, joka lasketaan kolmen tärkeän tekijän perusteella, jotka sisältävät kunkin koko salkussa olevan omaisuuden vakiopoikkeaman, kyseisen yksittäisen omaisuuden vastaavan painon kokonaissalkussa ja kunkin parin välisen korrelaation. salkun varat.

Salkun keskihajonnan tulkinta

Tämä auttaa määrittämään sijoituksen riskin suhteessa odotettuun tuottoon.

- Salkun vakiopoikkeama lasketaan kunkin Salkun omaisuuden tuoton keskihajonnan, kunkin omaisuuden osuuden kokonaissalkussa eli niiden painotuksen kokonaissalkussa sekä kunkin salkun kunkin omaisuusparin välisen korrelaation perusteella.

- Korkea salkun keskihajonta korostaa, että salkun riski on korkea ja tuotto luonteeltaan epävakaampi ja sellaisenaan myös epävakaa.

- Alhaisen keskihajonnan omaava salkku merkitsee vähemmän volatiliteettia ja enemmän vakautta salkun tuotoissa, ja se on erittäin hyödyllinen taloudellinen mittari vertaamalla eri salkkuja.

Esimerkki

Raman aikoo sijoittaa tietyn määrän rahaa kuukausittain johonkin kahdesta rahastosta, jotka hän on valinnut sijoittamista varten.

Yksityiskohdat ovat jäljempänä:

- Olettaen, että tuoton vakaus on Ramanille tärkeintä tehdessään tämän sijoituksen ja pitämällä muut tekijät vakiona, voimme helposti nähdä, että molempien rahastojen keskimääräinen tuottoaste on 12%, mutta rahaston A keskihajonta on 8, mikä tarkoittaa sen keskimääräinen tuotto voi vaihdella välillä 4% - 20% (lisäämällä ja vähentämällä 8 keskimääräisestä tuotosta).

- Toisaalta rahaston B: n keskihajonta on 14, mikä tarkoittaa, että sen tuotto voi vaihdella välillä -2% - 26% (lisäämällä ja vähentämällä 14 keskimääräisestä tuotosta).

Jos Raman haluaa välttää liiallista volatiliteettia riskinottohalunsa perusteella, hän haluaa sijoittaa rahastoon A verrattuna rahastoon B, koska se tarjoaa saman keskimääräisen tuoton vähemmällä volatiliteettimäärällä ja enemmän tuottojen vakautta.

Salkun vakiopoikkeama on tärkeä, koska se auttaa analysoimaan yksittäisen omaisuuserän osuutta salkun vakiopoikkeamasta, ja siihen vaikuttaa korrelaatio muiden salkun omaisuuserien ja sen painon osuuden kanssa salkussa.

Kuinka laskea salkun keskihajonta?

Salkun vakiopoikkeaman laskeminen on monivaiheinen prosessi, johon sisältyy alla mainittu prosessi.

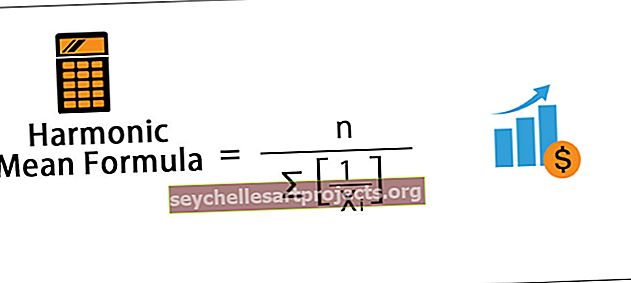

Salkun keskihajonnan kaava

Olettaen, että salkku koostuu vain kahdesta omaisuuserästä, kahden omaisuuden salkun keskihajonta voidaan laskea käyttämällä salkun vakiopoikkokaavaa:

- Etsi kunkin omaisuuden keskihajonta salkusta

- Etsi kunkin omaisuuden paino koko salkusta

- Etsi salkun omaisuuden välinen korrelaatio (yllä olevassa tapauksessa kahden salkun omaisuuden välillä). Korrelaatio voi vaihdella välillä -1-1.

- Käytä edellä mainittuja arvoja saadaksesi kahden omaisuuden salkun keskihajonnan kaavan.

Ymmärretään kolmen omaisuuserän salkun standardipoikkeaman laskeminen esimerkin avulla:

Kolmen omaisuuden salkun salkun keskihajonnan laskeminen

1) - Flame International harkitsee salkkua, joka koostuu kolmesta osakkeesta, nimittäin A-, B- ja C-osake.

Lyhyet tiedot ovat seuraavat:

2) - Osakkeiden tuoton välinen korrelaatio on seuraava:

3) - Kolmas omaisuuserä lasketaan seuraavasti:

- Missä w A, w B , wC ovat osakkeiden A, B ja C painot vastaavasti

- Missä k A, sk B, sk C ovat salkun osakkeiden A, B ja C keskihajonta

- Missä R (k A , k B ), R (k A , k C ), R (k B , k C ) ovat vastaavuus A- ja B-osakkeiden, A-osakkeiden ja C-osakkeiden, B-osakkeiden ja C-osuuksien välillä .

- Salkun keskihajonta: 18%

- Siten voimme nähdä, että salkun keskihajonta on 18%, vaikka salkun yksittäisistä varoista on erilainen keskihajonta (osake A: 24%, osake B: 18% ja osakekanta C: 15%) johtuen omaisuuserien korrelaatiosta salkun.

Johtopäätös

Salkun keskihajonta on sijoitussalkun tuottoprosentin keskihajonta, ja sitä käytetään mittaamaan sijoituksen luonnollinen volatiliteetti. Se mittaa sijoituksen riskin ja auttaa analysoimaan salkun tuoton vakautta.

Salkun vakiopoikkeama on tärkeä työkalu, joka auttaa sovittamaan salkun riskitason asiakkaan riskinottohalukkuuteen ja mittaa salkun kokonaisriskin, joka koostuu sekä systemaattisesta että järjestelmällisestä riskistä. Suurempi keskihajonta merkitsee enemmän volatiliteettia ja enemmän hajontaa tuotoissa ja siten luonteeltaan riskialttiimpaa. Se auttaa tuottojen tuottamisen johdonmukaisuuden mittaamisessa ja on hyvä mitta analysoida sijoitusrahastojen ja suojausrahastojen tuottojen johdonmukaisuutta.

On kuitenkin asianmukaista huomata, että keskihajonta perustuu historiallisiin tietoihin ja Aikaisemmat tulokset voivat olla ennuste tuleville tuloksille, mutta ne voivat myös muuttua ajan myötä ja siten muuttaa keskihajontaa, joten on oltava varovaisempi ennen kuin teet samaan perustuva sijoituspäätös.