Rahastorahasto - täydellinen opas | Rakenne | Strategiat | Riskit

Mikä on rahastorahasto (FOF)?

Rahastorahastoilla tarkoitetaan sellaisten sijoittajien yhdistettyjä varoja, joita ei ole suoraan sijoitettu osakkeisiin / arvopapereihin, ts. Se on salkku, joka sisältää salkun muita rahastoja, jotka tunnetaan myös nimellä multi-manager -sijoitus, ja ne sijoittavat hedge-rahastoihin, sijoitusrahastoihin, osakkeisiin, Joukkovelkakirjat ja erilaiset muut arvopaperit. Sitä kutsutaan yleisesti kollektiiviseksi sijoitukseksi tai usean johtajan sijoitusrahastoksi.

FOF-strategiat

Tämän strategian tavoitteena on saavuttaa asianmukainen varojen kohdentaminen ja laaja hajauttaminen sijoittamalla eri rahastoluokkiin, jotka kaikki huipentuvat yhdeksi rahastoksi. Tällaiset rahastot ovat houkuttelevia piensijoittajille, jotka ovat avoimia laajemmille vastuuryhmille, joilla on vähemmän riskejä kuin suoriin arvopaperisijoituksiin. Tämä antaa heille mukavan tason pääsijoituksestaan, jota ei hävitä markkinoiden epävakauden tai sellaisten tapahtumien takia, kuten vastapuolen maksukyvyttömyys, jatkunut inflaatio, taantumapaineet jne.

FOF yksinkertaisesti seuraa tätä rakentamalla salkun muista hedge-rahastoista, jotka voivat vaihdella rahastojen soveltamien sijoitusstrategioiden mukaan. Salkunhoitaja käyttää taitojaan ja kokemustaan parhaan hedge-rahaston valintaan aikaisemman tuoton ja muiden merkityksellisten tekijöiden perusteella. Jos johtaja on lahjakas, se voi lisätä tuottopotentiaalia ja vähentää riskipotentiaalia.

FOF-rahastoyhtiöt joko sijoittavat suoraan hedge-rahastoihin ostamalla osakkeita tai tarjoavat sijoittajille pääsyn hallittuihin tileihin, jotka heijastavat hedge-rahaston kehitystä. Erillistettyjen tai hallinnoitujen tilien suosio on kasvanut, koska ne tarjoavat sijoittajille päivittäisen riskiraportoinnin ja auttavat suojaamaan sijoittajien varoja, jos hedge-rahasto siirtyy selvitystilaan.

Tällaisilla rahastoilla on lisäetu, koska useimmilla muilla hedge-rahastoilla on kohtuuttoman korkeat vähimmäissijoitukset. Tällaisen rahastorakenteen avulla sijoittajat voivat teoreettisesti päästä jonkin maan parhaisiin hedge-rahastoihin suhteellisen pienellä sijoitussummalla. Esimerkiksi, jos sijoittaja haluaa sijoittaa viiteen hedge-rahastoon riskisalkunsa hajauttamiseksi, vähimmäissijoitus olisi 50 miljoonaa dollaria (olettaen vähintään 10 miljoonan dollarin sijoitus rahastoa kohden). Kuitenkin, jos on olemassa hedge-rahaston rahasto, joka sijoittaa kaikkien viiden tällaisen rahaston kohde-etuuksiin, sijoittaja voi saada kaikkien rahastojen edut 10 miljoonan dollarin sijoituksella. Jos rahastoa hoidetaan tehokkaasti, se voi jopa veloittaa vielä vähemmän sijoituksia.

Tätä määrää voidaan säätää sen mukaan, minkälaisten rahastojen määrä ja mitkä investoinnit tehdään. Rahastonhoitajan taidot ovat erittäin tärkeitä päätettäessä niiden rahastojen lukumäärästä, joihin hajauttaminen on tehtävä. Se on hyvin dynaaminen toiminta, koska jatkuva seuranta on välttämätöntä kaikille rahastoille ja toimialoille.

Rakenteen edut

Tällaisen rakenteen tarjoamien yllä olevien pisteiden lisäksi on joitain kriittisiä etuja:

- Suojausrahastoilla voi olla taipumus olla hyvin läpinäkymättömiä omaisuusluokkiensa ja strategioidensa suhteen. FOF toimii sijoittajan edustajana, joka vastaa salkunsa sisäisen hedge-rahaston due diligence -tarkastuksesta, johtajan valinnasta ja valvonnasta.

- FOF-johtajan due diligence on muodollinen prosessi, johon sisältyy taustatarkistuksia ennen uusien johtajien valintaa. Perusteellinen tutkimus suoritetaan johtajan kurinpitohistorian etsimisestä arvopaperialalla, heidän taustansa tutkimisesta, heidän henkilötodistustensa tarkistamisesta ja FOF: n johtajaksi haluavan henkilön viitteiden tarkistamisesta.

- Tällaiset rahastot saattavat pystyä päästämään sijoittajat rahastoihin, jotka ovat jo suljettu uusille sijoittajille, jos rahaston rahastossa on jo käteistä tietyn hoitajan luona.

- Voi olla myös institutionaalisia etuja, koska voidaan sijoittaa useisiin rahastoihin, jotka ovat muuten yksityissijoittajien ulkopuolella.

- Hedge-rahastojen tuotto voi lisääntyä laskevilla markkinoilla huolella käyttämällä vipuvaikutusta ja lyhyeksi myyntiä. Lyhyet positiot voivat menettää rajoittamattoman määrän rahaa, kun taas vipuvaikutus voi suurentaa tappioita, mikä vaikeuttaa nopeaa sisäänpääsyä ja poistumista. Kuitenkin, jos näitä tekniikoita käytetään viisaasti, tällainen taktiikka voi antaa runsaasti tuottoa.

Rahastorahastojen rakenteelliset haittapuolet

Tällaiseen rahastoon sijoittamisen merkittävä haittapuoli on veloitettujen palkkioiden määrä. Hallinnointipalkkioiden (noin 1,5% -2% hallinnoitavista varoista) ja kannustinpalkkioiden (15% -25% varoista) lisäksi tällaiset rahastot veloittavat "Lisämaksun". Laajasti väitetään, että tällaisten lisämaksujen rakenne on suhteellisen suurempi kuin FOF: n tarjoama mahdollinen korkeampi riskikorjattu tuotto. Esimerkiksi johtajalla on oikeus saada 10% vuosittaisesta voitosta, joka ylittää 8% riskikorjatun tuoton, tai Alpha. Koska se sijoittaa useisiin yksityisiin rahastoihin, FOF vastaa myös osasta näiden hedge-rahastojen palkkioita ja kuluja.

- Koska hedge-rahastoja ei välttämättä tarvitse rekisteröidä Securities & Exchange Commissionissa (SEC), sijoittajat voivat tulla puolustaviksi lähestymistapaansa. Suojausrahastot myydään yleensä yksityisissä osakkeissa, mikä tarkoittaa, että niitä ei julkisesti ilmoiteta kuten sijoitusrahastot. Tällainen vertailu voi vähentää FOF: n etuja sijoitusrahastoihin nähden.

- Hajauttamisen näkökohta voi olla kaksiteräinen miekka, jolloin erilaisten hedge-rahastojen sekoitus voi vähentää sijoittajan riskiä; Sijoittajilta peritään kuitenkin korkeammat palkkiot, mutta heikko tuotto. Liiallinen monipuolistaminen ei siten välttämättä ole hyödyllinen vaihtoehto.

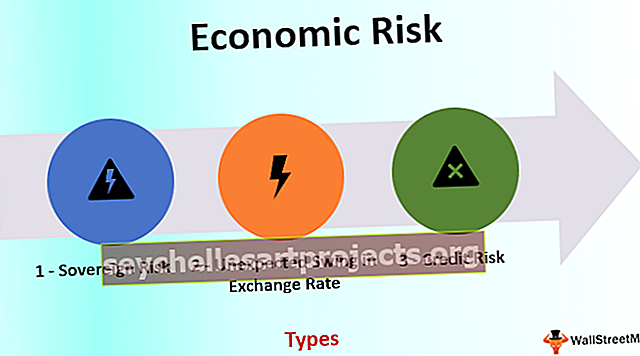

Sijoitusten riski FOF: ään

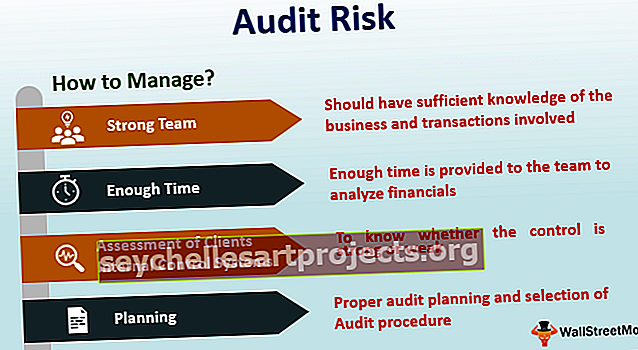

Hedge-rahastoihin liittyy luontaisia riskejä, ja jos FOF on sijoittanut tiettyyn hedge-rahastoon, riskit siirtyvät siihen automaattisesti.

- Likviditeetin puute: Hedge-rahastot, riippumatta siitä, ovatko ne rekisteröityjä tai rekisteröimättömiä, ovat vaikeasti muutettavia sijoituksia rahaksi mahdollisten rajoitusten lisäksi niiden siirto- tai jälleenmyyntikyvylle. Sen arvopapereiden hinnoittelulle ei ole kiinteitä sääntöjä, etenkään epälikvidien. Kun arvopaperin hintaa ei ole saatavilla, sen arvo voidaan laskea joko Bloombergin tietojen perusteella saatavan hinnan tai omakustannushinnan perusteella. Hedge-rahastojen rekisteröidyt osuudet eivät välttämättä ole lunastettavissa sijoittajan harkinnan mukaan, eikä tällaisten hedge-rahasto-osuuksien myynnille ehkä ole jälkimarkkinoita. Yksinkertaisesti sanottuna sijoitus ei välttämättä voi poistua sijoittajan toiveesta.

- Haitalliset verovaikutukset: Rekisteröidyn FOF: n verorakenne voi olla monimutkainen. Veronmaksuun liittyvien tärkeiden tietojen vastaanottaminen voi viivästyä, mikä puolestaan viivästyttää tuloveroilmoituksen jättämistä.

- Liiallinen hajauttaminen: FOF: n on koordinoitava omistustaan, muuten se ei tuota arvoa. Ellei se ole valppaana, se voi tahattomasti kerätä ryhmän hedge-rahastoja, jotka kopioivat sen eri positioita tai voivat edustaa huonompaa laatua suhteessa muihin markkinoihin. Useat yksittäiset hedge-rahastosijoitukset onnistuneen hajauttamisen vuoksi vähentävät todennäköisesti dynaamisen hoidon etuja huolimatta kaksinkertaisen palkkion rakenteen toteuttamisesta sillä välin. Hedge-rahastojen lukumäärää hajauttamiseksi on tehty useita tutkimuksia, mutta "makea kohta" näyttää olevan noin 8-15 hedge-rahastoa.

Katso myös Hedge Fund Strategies

Johtopäätös

FOF voi olla kivuton pääsy kyllästettyyn hedge-rahastoteollisuuteen, joka ei lupaa kohtuuttomia tuottoja ennen vuoden 2008 finanssikriisiä. Sijoittajien on suhteellisen vähemmän tylsiä päästä sisään rajoitetulla määrällä rahastoja tai niillä, joilla on suhteellisen kokemattomuutta hedge-rahastojen hoidossa. Ei pidä pitää itsestäänselvyytenä, että kaikista tällaisista varotoimista huolimatta FOF sopisi täydellisesti sijoittajan ruokahaluun. Sijoittajan tulee käydä huolellisesti läpi rahaston tarjousasiakirjat ja niihin liittyvät materiaalit ennen sijoituksen tekemistä, jotta rahaston sijoitusstrategioihin liittyvä riskitaso ymmärretään selvästi. Otettavien riskien tulisi olla samalla aallonpituudella kuin sijoittajien henkilökohtaiset sijoitustavoitteet, riskinsietokyky ja aikahorisontit.