Oman pääoman kaavan kustannukset Kuinka laskea oman pääoman kustannukset (Ke)?

Mikä on oman pääoman kustannus?

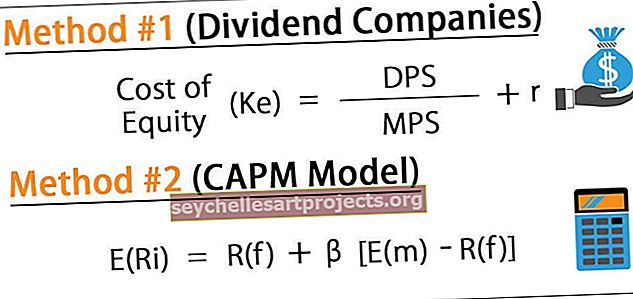

Oman pääoman kustannukset (Ke) ovat mitä osakkeenomistajat odottavat sijoittavansa oman pääomansa yritykseen. Oman pääoman kustannuskaava voidaan laskea kahdella alla olevalla menetelmällä:

- Menetelmä 1 - Osuuskauppojen oman pääoman kaavan kustannukset

- Menetelmä 2 - Oman pääoman kaavan kustannukset käyttäen CAPM-mallia

Keskustelemme kaikista menetelmistä yksityiskohtaisesti.

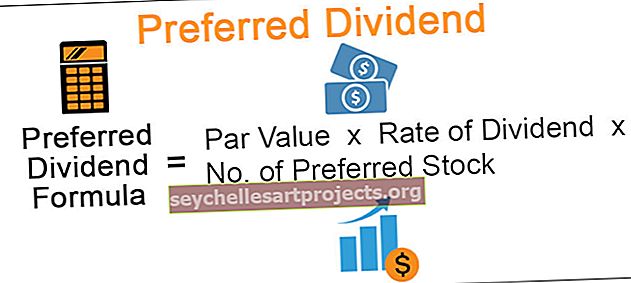

Menetelmä # 1 - Oman pääoman kaavan kustannukset osinkoyrityksille

Missä,

- DPS = osinko / osake

- MPS = osakekohtainen markkinahinta

- r = osinkojen kasvu

Osinkojen kasvumalli edellyttää, että yritys maksaa osinkoja, ja se perustuu tuleviin osinkoihin. Yhtälön logiikka on, että yhtiön velvollisuus maksaa osinkoja on osakkeenomistajille maksettavien kustannusten ja siten Ke: n eli oman pääoman kustannus. Tämä on rajoitettu malli tulkinnassa kustannuksia.

Oman pääoman kustannusten laskelmat

Voit tarkastella seuraavaa esimerkkiä saadaksesi paremman käsityksen oman pääoman kustannuskaavasta:

Voit ladata tämän oman pääoman kaavan Excel-mallin täältä - Oman pääoman kaavan Excel-malli

Esimerkki 1

Yritetään laskea oman pääoman kustannuskaava ensimmäisellä kaavalla, jossa oletetaan, että yritys maksaa säännöllisiä osinkoja.

Oletetaan, että yritys nimeltä XYZ on säännöllisesti maksava osinkoyhtiö, ja sen osakekurssi käy tällä hetkellä 20: ssä ja odottaa maksavansa osinkoa 3,20 ensi vuonna. Laske yrityksen oman pääoman kustannukset.

Ratkaisu:

Lasketaan ensin osinkojen keskimääräinen kasvu. Jatkamalla samaa kaavaa kuin alla, saadaan vuotuinen kasvuvauhti.

Joten kaikkien vuosien kasvuvauhti tulee olemaan

Ota nyt yksinkertainen keskimääräinen kasvuvauhti, joka tulee olemaan 1,31%.

Nyt meillä on kaikki tulot eli DPS ensi vuodelle = 3,20, MPS = 20 ja r = 1,31%

Siten

- Oman pääoman kustannuskaava = (3,20 / 20) + 1,31%

- Oman pääoman kustannuskaava = 17,31%

- Näin ollen XYZ-yhtiön oman pääoman kustannukset ovat 17,31%.

Esimerkki # 2 - Infosys

Alla on yhtiön osinkohistoria, välittämättä väliaikaisia ja mahdollisia erityisiä osinkoja toistaiseksi.

Infosysin osakekurssi on 678,95 (BSE), ja sen keskimääräinen osinkojen kasvu on 6,90%, laskettuna yllä olevasta taulukosta, ja viimeinen osinko maksoi 20,50 osaketta kohti.

Siksi,

- Oman pääoman kustannuskaava = {[20,50 (1 + 6,90%)] / 678,95} + 6,90%

- Oman pääoman kustannuskaava = 10,13%

Menetelmä # 2 - Oman pääoman kaavan kustannukset käyttäen CAPM-mallia

Alla on oman pääoman kustannusten kaava käyttäen pääoman hinnoittelumallia.

Missä,

- R (f) = riskitön tuottoprosentti

- β = osakkeen beeta

- E (m) = Markkinatuotto

- [E (m) -R (f)] = osakeriskipreemio

Käyttöomaisuuden hinnoittelumallia (CAPM) voidaan kuitenkin käyttää n osakkeeseen, vaikka ne eivät maksa osinkoa. Tämän sanottuaan CAPM: n takana oleva logiikka on melko monimutkainen, mikä viittaa siihen, että oman pääoman hinta (Ke) perustuu osakkeen volatiliteettiin, jonka laskee Beeta ja riskitaso verrattuna yleisiin markkinoihin, eli osakemarkkinoiden riskipreemioon mikä on vain ero markkinoiden tuotosta ja riskittömästä korosta.

CAPM-yhtälössä riskitön korko (Rf) on riskittömistä sijoituksista, kuten valtion obligaatioista tai valtiovarainministeriöistä, maksettu tuottoaste. Beeta, riskimittari, voidaan laskea regressiona yrityksen markkinahintaan. Mitä korkeampi volatiliteetti menee, sitä korkeampi beeta tulee ja sen suhteellinen riski verrattuna yleisiin osakemarkkinoihin. Markkinatuotto Em (r) on keskimääräinen markkinakorko, jonka oletetaan yleensä olevan yksitoista-kaksitoista prosenttia viimeisen kahdeksankymmenen vuoden aikana. Yleensä yrityksellä, jolla on korkea beeta, on suuri riski ja se maksaa enemmän pääomasta.

Esimerkki 1

Alla on saatu panokset kolmelle yritykselle, laskekaa sen oman pääoman kustannukset.

Ratkaisu:

Ensinnäkin laskemme osakeriskipreemion, joka on markkina-tuoton ja riskittömän tuoton välinen ero eli [E (m) - R (f)]

Sitten laskemme oman pääoman kustannukset käyttämällä CAPM: ää eli Rf + β [E (m) - R (f)] eli riskitön korko + beeta (osakeriskipreemio).

Jatkamalla samaa kaavaa kuin yllä kaikille yritykselle, saamme oman pääoman kustannukset.

Joten pääoman kustannukset X: lle, Y: lle ja Z: lle ovat vastaavasti 7,44%, 6,93% ja Z 8,20%.

Esimerkki # 2 - TCS: n oman pääoman kustannukset CAPM-mallin avulla

Yritetään laskea TCS: n oman pääoman kustannukset CAPM-mallin avulla.

Toistaiseksi otamme 10 vuoden valtionlainojen tuotto riskittömäksi koroksi 7,46%

Lähde: //countryeconomy.com

Toiseksi meidän on päästävä osakeriskipreemioon,

Lähde: //pages.stern.nyu.edu/

Intian osakeriskipreemio on 7,27%.

Tarvitsemme nyt beta-versiota TCS: lle, jonka olemme saaneet Yahoo-rahoittajalta Intia.

Lähde: //in.finance.yahoo.com/

Joten TCS: n pääomakustannukset (Ke)

- Oman pääoman kaavan hinta = Rf + β [E (m) - R (f)]

- Oman pääoman kustannuskaava = 7,46% + 1,13 * (7,27%)

- Oman pääoman kustannuskaava = 15,68%

Oman pääoman kustannusten laskelmat

Voit käyttää seuraavaa oman pääoman kaavan laskinta.

| Osinko / osake | |

| Osakkeen markkinahinta | |

| Osinkojen kasvu | |

| Oman pääoman kustannuskaava = | |

| Oman pääoman kaavan kaava = = |

|

|||||||||

|

Osuvuus ja käyttö

- Yritys käyttää oman pääoman kustannuksia (Ke) arvioidakseen mahdollisuuksiensa suhteellisen houkuttelevuuden sijoitusten muodossa, mukaan lukien sekä ulkoiset projektit että sisäiset hankinnat. Yritykset käyttävät yleensä velan ja oman pääoman rahoituksen yhdistelmää, jolloin oma pääoma on osoittautumassa kalliimmaksi.

- Sijoittajat, jotka ovat halukkaita sijoittamaan osakkeisiin, käyttävät myös oman pääoman kustannuksia selvittääkseen, ansaitseeko yritys korkeamman, pienemmän tai yhtä korkean tuottoprosentin.

- Osuusanalyytikko, tutkimusanalyytikko, osto- tai myyntianalyytikko jne., Jotka osallistuvat pääasiassa rahoituksen mallintamiseen ja antavat tutkimusraportteja, käyttävät oman pääoman kustannuksia arvioidakseen seurattavia yrityksiä ja neuvovat sitten vastaavasti, onko osake loppu vai ei. alle arvon ja tekee sen perusteella sijoituspäätöksen.

- Oman pääoman kustannusten laskemiseen käytetään myös monia muita menetelmiä, jotka suorittavat regressioanalyysin, monitekijämallin, tutkimusmenetelmän jne.

Oman pääoman kaavan kustannukset Excelissä (Excel-mallilla)

Tarkastellaan nyt yllä olevassa oman pääoman kaavan kaavan esimerkissä 1 mainittua tapausta havainnollistaaksemme sitä alla olevassa Excel-mallissa.

Oletetaan, että yritys nimeltä XYZ on säännöllisesti maksava osinkoyhtiö. Sen osakekurssi on tällä hetkellä 20: ssä, ja sen odotetaan maksavan osinkoa 3,20 ensi vuonna, ja sillä on seuraava osinkojen maksuhistoria.

Alla olevassa taulukossa on tiedot oman pääoman kustannusten laskemiseksi.

Alla olevassa Excel-mallissa olemme käyttäneet oman pääoman kaavan laskemista oman pääoman kustannusten löytämiseksi.

Joten oman pääoman kustannusten laskeminen tapahtuu