Pääoman marginaalikustannukset (määritelmä, kaava) Laskenta ja esimerkit

Mikä on pääoman rajakustannus?

Pääoman rajakustannukset ovat velan, oman pääoman ja etuoikeuden yhdistetyt kokonaiskustannukset, ottaen huomioon niiden painot yrityksen koko pääomassa, jolloin näiden kustannusten on ilmoitettava organisaation mahdollisen lisäpääoman hankkimisen kustannukset, jotka auttavat analysoimaan erilaisia vaihtoehtoja rahoituksen sekä päätöksenteon kannalta.

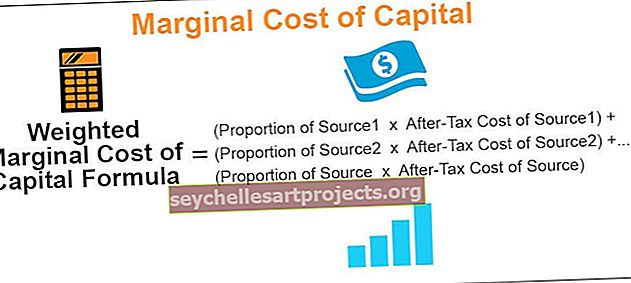

Kaava

Pääoman rajakustannukset = nostettu uuden pääoman lähteen pääomakustannusPainotettu pääoman rajakustannuskaava = Se lasketaan, jos uudet varat kerätään useammasta kuin yhdestä lähteestä, ja se lasketaan seuraavasti:

Painotettu Rajakustannus ja pääoma = (osuus Lähde 1 * kustannus verojen jälkeen lähde- 1 ) + (osuus Lähde 2 * Kun-Tax kustannukset Lähde 2 ) + .... + (Osuus Lähde * kustannus verojen jälkeen Lähteen )

Esimerkkejä

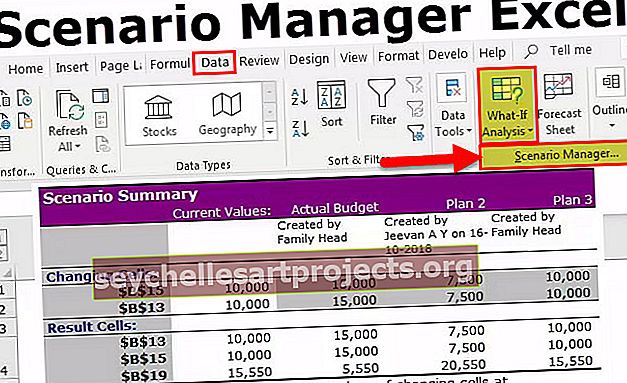

Voit ladata tämän pääoman Excel-mallin marginaali täältä - Pääoman Excel-mallin marginaaliEsimerkki 1

Yhtiön nykyisessä pääomarakenteessa on varoja kolmesta eri lähteestä, kuten oma pääoma, etuoikeutettu osakepääoma ja velka. Nyt yritys haluaa laajentaa nykyistä liiketoimintaansa ja sitä varten se haluaa kerätä 100 000 dollarin varat. Yhtiö päätti kerätä pääomaa laskemalla liikkeeseen omaa pääomaa markkinoilla, koska yrityksen nykytilanteen mukaan on helpompaa, että yhtiö kerää pääomaa liikkeeseen oman pääoman liikkeeseenlaskun sijaan velan tai etuoikeutetun osakepääoman sijaan. Oman pääoman liikkeeseen laskemisen kustannukset ovat 10%. Mikä on pääoman rajakustannus?

Ratkaisu:

Se on rahaston ylimääräisen dollarin keräämisen kustannus oman pääoman, velan jne. Avulla. Esillä olevassa tapauksessa yhtiö keräsi varat laskemalla liikkeeseen ylimääräisiä oman pääoman ehtoisia osakkeita 100 000 dollarin arvosta, josta kustannukset ovat 10% joten uusien varojen hankkimisen pääoman rajakustannukset yhtiölle ovat 10%.

Esimerkki 2

Yhtiöllä on pääomarakenne ja verojen jälkeiset kustannukset, kuten alla on esitetty, eri rahoituslähteistä.

Yritys haluaa nostaa edelleen 800 000 dollarin pääomaa suunnitellessaan laajentaa projektiaan. Alla on tiedot lähteistä, joista pääoma hankitaan. Velan verojen jälkeiset kustannukset pysyvät samoina kuin nykyisessä rakenteessa. Laske yrityksen pääoman rajakustannukset.

Ratkaisu:

Pääoman painotettujen rajakustannusten laskeminen:

WMCC = (50% * 13%) + (25% * 10%) + (25% * 8%)

WMCC = 6,50% + 2,50% + 2,00%

WMCC = 11%

Siten uuden pääoman saamisen pääoman painotettu rajakustannus on 11%.

Katso yksityiskohtainen laskenta yllä olevasta Excel-mallista.

Edut

Jotkut edut ovat seuraavat:

- Se tähtää pääoman kokonaiskustannusten muutokseen, koska rahastosta kerätään vielä yksi dollari.

- Se auttaa päätöksenteossa keräämään lisää varoja liiketoiminnan laajentamiseen tai uusiin hankkeisiin vähentämällä tulevat kassavirrat uudella pääomakustannuksella.

- Se auttaa päättämään, millä keinoin uudet kerättävät varat ja missä suhteessa.

Haitat

Jotkut haitat ovat seuraavat:

- Siinä ei oteta huomioon uuden rahaston hankkimisen pitkän aikavälin vaikutuksia.

- Sillä ei pyritä maksamaan osakkeenomistajan varallisuutta, toisin kuin painotettu keskimääräinen pääomakustannus.

- Tätä käsitettä ei voida soveltaa uuteen yritykseen.

Tärkeitä seikkoja

Pääoman rajakustannukset ovat rahaston ylimääräisen dollarin keräämisen kustannukset oman pääoman, velan jne. Avulla. Se on velanhaltijoiden ja osakkeenomistajien vaatima yhdistetty tuottoprosentti yhtiön lisärahoituksen rahoittamiseen.

Pääoman rajakustannukset nousevat laattoina eikä lineaarisena syynä siitä, että yritys voi päättää rahoittaa määritellyn osan uusista sijoituksista sijoittamalla tulot uudelleen tai korottamalla enemmistön velalla ja / tai etuoikeusosuudella, jotta se voi ylläpitää tavoitetta pääomarakenne. On huomattava, että tulojen uudelleen sijoittaminen voidaan tehdä estämättä oman pääoman kustannuksia. Mutta kun ehdotettu pääoma ylittää kertyneiden voittovarojen ja lainojen ja / tai etuoikeutettujen osakkeiden konsolidoidun määrän, jota nostetaan tavoitepääomarakenteen ylläpitämiseksi, myös pääomakustannukset nousevat.Johtopäätös

Se on uuden ehdotetun pääomarahoituksen painotettu keskimääräinen kustannus, joka lasketaan käyttämällä niiden vastaavia painoja. Rajapaino tarkoittaa kyseisen lisärahoituslähteen painoarvoa koko ehdotetun rahoituksen joukossa. Jos jokin yritys päättää kerätä lisärahoitusta useista lähteistä, joiden kautta rahoitus on jo suoritettu aiemmin, ja rahaston lisäkorotus on samassa suhteessa kuin aiemmin, pääoman rajakustannukset ovat samat kuin painotetusta keskimääräisestä pääomakustannuksesta.

Todellisessa skenaariossa voi kuitenkin käydä niin, että lisävaroja kerätään joillakin eri komponenteilla ja / tai eri painoilla. Tässä pääoman rajakustannukset eivät ole yhtä suuria kuin painotettu keskimääräinen pääomakustannus.