Pitkäaikainen velka taseessa (määritelmä, esimerkkejä)

Mikä on pitkäaikainen velka?

Pitkäaikainen velka on yrityksen ottama velka, joka erääntyy tai joka on maksettava yhden vuoden kuluttua taseen päiväyksestä, ja se esitetään yhtiön taseen vastattavaa-puolella pitkäaikaisena velkana .

Yksinkertaisesti sanottuna taseen pitkäaikaiset velat ovat niitä lainoja ja muita velkoja, joiden erääntymisaika ei ole vuoden kuluessa niiden syntymisestä. Yleisesti ottaen kaikkia pitkäaikaisia velkoja voidaan kutsua pitkäaikaisiksi veloiksi, etenkin löytää taloudelliset suhdeluvut, joita käytetään yrityksen taloudellisen tilanteen analysointiin.

- Yritykset laskevat ne liikkeeseen joukkovelkakirjoina rahoittamaan laajentumistaan useiden seuraavien vuosien ajan.

- Niinpä ne kypsyvät monien vuosien ajan; Esimerkiksi 10 vuoden, 20 vuoden tai 30 vuoden joukkovelkakirjat. Se on hyvin yleinen käytäntö, erityisesti kaikilla pääomavaltaisilla teollisuudenaloilla ympäri maailmaa. Näin ollen joukkovelkakirjat ovat yleisimpiä pitkäaikaisia velkoja.

- On myös jotain, jota kutsutaan "pitkäaikaisen velan nykyiseksi osaksi". Kun yhteisö laskee liikkeeseen velan, osa sen osista on maksettava joka vuosi (tai jakso) siihen asti, kunnes kyseisen velan pääosa on maksettu takaisin luotonantajalle.

- Tästä johtuen, vaikka koko velka on luonteeltaan pitkäaikaista, pääoman osaa, joka on maksettava takaisin kuluvan vuoden aikana, ei voida luokitella pitkäaikaiseen velkaan. Siksi kyseinen osuus on kirjattu lyhytaikaisiin velkoihin lyhytaikaisena velkana.

Esimerkki pitkäaikaisesta velasta

Alla on Starbucksin pitkäaikainen velkaesimerkki. Huomaamme, että Starbucksin velka kasvoi vuonna 2017 3932,6 miljoonaan dollariin verrattuna 3185,3 miljoonaan dollariin vuonna 2016.

lähde: Starbucks SEC Filings

Alla on sen hajoaminen

lähde: Starbucks SEC Filings

Kuten huomaamme ylhäältä, yhtiö on laskenut liikkeeseen erilaisia velkakirjoja (vuoden 2018 setelit, 2021 setelit, 2022 setelit, 2023 setelit, 2026 setelit ja jopa 2045 setelit)

Edut

- Velka antaa yritykselle välittömän pääsyn vaadittuun pääomamäärään tarvitsematta maksaa sitä takaisin luotonantajalle lähitulevaisuudessa. Jos yritys ei halua pääsyä koko velan määrään heti, se voi jäsentää velan tavalla, joka vastaanottaa sen osina tietyn ajanjakson ajan tarpeen mukaan.

- Kaikenlaisesta velasta maksetaan korkomaksu pääoman maksamisen lisäksi. Tämä korkomaksu on aina ajankohtainen erä. Kauden aikana maksetut korot ilmoitetaan kyseisen ajanjakson tuloslaskelmassa kuluna. Koska se on ennen veroja raportoitu kulu, se vähentää myös yrityksen verotettavaa tuloa ja lopulta yrityksen maksettavaa veroa.

- Mutta se ei ole todellinen etu pitkäaikaisen velan ottamisesta taseeseen, koska yritys tässä tapauksessa kasvattaa kulujaan veronsa alentamiseksi, minkä se voisi tehdä lisäämällä muita kuluja (kuten ostettujen varastojen kustannuksia) ) yhtä hyvin.

- Todellinen etu on taloudellinen vipuvaikutus, jonka se tarjoaa yritykselle. Vipuvaikutus on kriittinen termi taloudellisessa ammattikiellossa samoin kuin yrityksen taloudellisessa analyysissä.

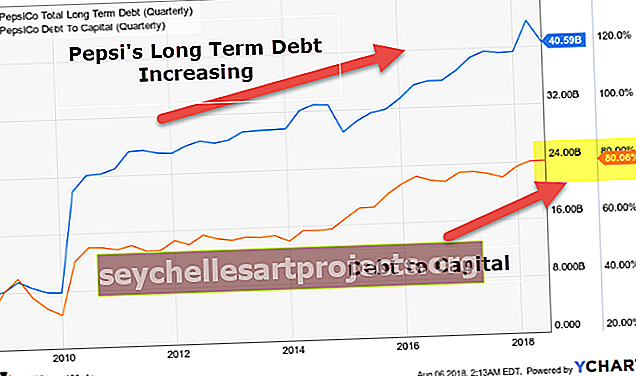

Pepsin pitkäaikaisten velkojen esimerkki

Kuten huomaamme ylhäältä, Pepsin pitkäaikainen velka taseessa on kasvanut viimeisen 10 vuoden aikana. Myös sen velka kokonaispääomaan on kasvanut vastaavana ajanjaksona. Se tarkoittaa, että Pepsi on luottanut kasvuun velkojen suhteen.

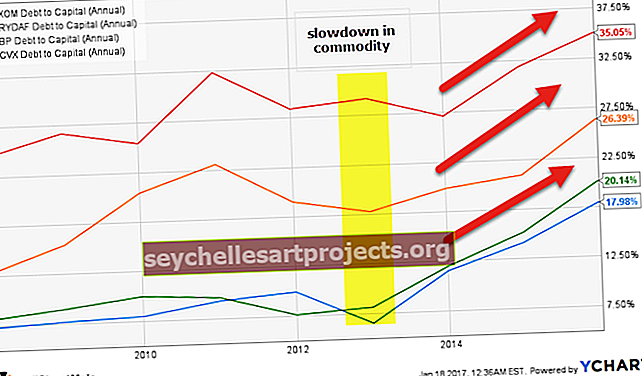

Esimerkki öljy- ja kaasuyhtiöistä

Öljy- ja kaasuyhtiöt ovat pääomavaltaisia yrityksiä, jotka nostavat taseeseen suuria määriä pitkäaikaisia velkoja. Alla on Exxonin, Royal Dutchin, BP: n ja Chevronin isojen osakkeiden suhde (velka kokonaispääomaan). Huomaa, että kaikkien yritysten velka on kasvanut, mikä on lisännyt kokonaispääomaprosenttia.

lähde: kaaviot

Tämä taseen pitkäaikaisten velkojen kasvu johtuu pääasiassa hyödykkeiden (öljy) hintojen hidastumisesta ja johtaa siten pienempiin kassavirtoihin, mikä rasittaa niiden tasetta.

| Aika | BP | Chevron | Hollannin kuninkaallinen | Exxon Mobil |

| 31.-15.12 | 35,1% | 20,1% | 26,4% | 18,0% |

| 31. joulu-14 | 31,8% | 15,2% | 20,9% | 14,2% |

| 31. joulu-13 | 27,1% | 12,0% | 19,8% | 11,5% |

| 31. joulu-12 | 29,2% | 8,1% | 17,8% | 6,5% |

| 31. joulu-11 | 28,4% | 7,6% | 19,0% | 9,9% |

| 31. joulu-10 | 32,3% | 9,6% | 23,0% | 9,3% |

| 31. joulu-09 | 25,4% | 10,0% | 20,4% | 8,0% |

| 31. joulu-08 | 26,7% | 9,0% | 15,5% | 7,7% |

| 31. joulu-07 | 24,5% | 8,1% | 12,7% | 7,3% |

lähde: kaaviot

Korkean pitkäaikaisen velan negatiiviset vaikutukset

- Vaikka velan liikkeeseenlasku tarjoaa edellä kuvatut edut, liikaa velkaa on myös vahingollista yrityksen terveydelle. Se johtuu siitä, että on ymmärrettävä, että lainattu on maksettava takaisin jossain vaiheessa tulevaisuudessa. Ja pääoman lisäksi olisi myös toistuvia korkokustannuksia.

- Siksi yrityksen velkatason on oltava optimaalisella tasolla omaan pääomaan verrattuna, jotta velan nykyinen osuus ja korkomenot yhdessä eivät syö yrityksen liiketoiminnan kassavirtaa.

- Muista, että jos yritys laskee liikkeeseen pääomaa, se ei ole pakko maksaa osinkoja. Mutta jos se laskee velkaa, koronmaksu on pakollinen.

Tärkeä huomautus sijoittajille

- Sijoittajana on suositeltavaa valvoa velkaantumisastetta sekä muita velkaan liittyviä suhdelukuja ja indikaattoreita. Sijoittajan on myös oltava tarkkaavainen yrityksensa velan muutoksiin tai uudelleenjärjestelyihin.

- Sijoittajan on tiedettävä toimialan normit tietyn toimialan yritysten pääomarakenteesta. Yleensä enemmän omavaraisia yrityksiä kerää enemmän pääomaa velan muodossa. Ja omaisuus, kuten koneet ja laitteet, rakennetaan pitkäaikaisina projekteina. Joten omaisuuden raskaassa teollisuudessa, kuten terästeollisuudessa ja televiestintäteollisuudessa, velan osuus on yleensä korkea.

- Korkea velkataso on ominaista kypsemmille yrityksille, joilla on vakaa kassavirta verrattuna aloittelijoihin ja alkuvaiheen yrityksiin. Tämä johtuu siitä, että jälkimmäinen ei halua nostaa velkaa, koska se houkuttelee rahoituskuluja, mukaan lukien korkomenot.

- On myös selvitettävä syyt yrityksen mahdollisen uuden velan liikkeeseen laskemiseen. Olipa velka laskettu liikkeeseen kasvun rahoittamiseksi tai joidenkin osakkeiden takaisin ostamiseksi tai yrityksen hankkimiseksi tai yksinkertaisesti toimintakulujen rahoittamiseksi, se on hyvä merkki sijoittajille. Jos kyseessä on osakkeiden takaisinosto, tarvitaan enemmän analyysejä, mutta se on enimmäkseen hyvää, koska se vähentää oman pääoman laimennusta. Jos yritys nostaa velkaa hankinnasta, syntyvät synergiat on jälleen analysoitava sen vaikutuksen tuntemiseksi.

- Lopuksi, jos taseen pitkäaikainen velka nostetaan toimintakulujen rahoittamiseksi, se antaa negatiivisen signaalin markkinoilla. Ja jos se tapahtuu usein, se tarkoittaa, että yrityksen toiminta ei pysty tuottamaan tarpeeksi kassavirtaa, jota tarvitaan toimintakulujen rahoittamiseen. Siksi hyvän sijoittajan on aina oltava hyvin valppaana ja tietoinen kaikista uusista lainojen liikkeeseenlaskuista tai uudelleenjärjestelyistä yrityksessä, johon hän on sijoittanut tai aikoo sijoittaa.

Johtopäätös

Pitkäaikainen velka on velka, joka on maksettava takaisin lainanantajille yli vuoden kuluessa lainasta. Siitä on hyötyä yrityksille, koska se tarjoaa jonkin verran taloudellista vipuvaikutusta, jos yritys pystyy tuottamaan tarpeeksi kassavirtaa korkokulujen kattamiseen. Jos velka on kuitenkin liikaa verrattuna sen liiketoiminnan kassavirtoihin, se aiheuttaa ongelmia sekä yritykselle että osakkeenomistajille.

Siksi sijoittajan on tutkittava velka ja siinä tapahtuvat muutokset huolellisesti. On hyvä käytäntö saada tieto uusien liikkeeseen laskettujen tai uudelleen järjesteltyjen lainojen tarkoituksesta ja myös pitkäaikaisten velkojen koostumuksesta. Saadakseen nämä yksityiskohdat sijoittajan on käydään läpi tilinpäätöksen liitetiedot ja neuvottelupuhelut, joita häntä kiinnostava yritys suorittaa säännöllisesti.