Luottoriskien hallinta Neljä parasta strategiaa luottoriskin vähentämiseksi

Mikä on luottoriskien hallinta?

Luottoriskien hallinnalla tarkoitetaan tappion todennäköisyyden hallintaa, jota yritys voi kärsiä, jos joku lainanottaja laiminlyö takaisinmaksun, ja se toteutetaan toteuttamalla yrityksessä erilaisia riskienhallintastrategioita saman vähentämiseksi. Pankissa tai NBFC: ssä luottotappiovarauksella ja vakavaraisuussuhteella on tärkeä rooli saman luottoriskin hallinnan politiikassa.

- Luottoriskien hallinnan päätarkoituksena on vähentää järjestämättömien omaisuuserien kasvavaa määrää asiakkailta ja palauttaa ne ajoissa asianmukaisilla päätöksillä.

- Luottojen laiminlyönnillä on merkittävä vaikutus yhtiön taloudelliseen tulokseen, koska jos yksi lainanottaja ei maksa jäsenmaksujaan ajoissa, se johtaa suurempiin provisiointiin, oikeudellisiin kustannuksiin, perintä- / takaisinperintäkustannuksiin, jotta saadaan takaisin rahat ja yhtiön Myös kassavirtaan on vaikutusta.

- Yleisesti ottaen menneisyyden kehityksen perusteella on havaittu, että kun luottoriskinhallintapolitiikka on voimassa, NPA: n mahdollisuudet ovat hyvin pienet ja yhtiön lainakirjaan sisältyy laadukkaita lainaajia.

- Maksukyvyttömyysriski ja luottoriskiriski ovat kahta luottoriskityyppiä, joita yrityksen on hallittava päivittäin, jotta yhtiötä voidaan hallita pitkällä aikavälillä.

- On myös hyödyllistä löytää tapoja lisätä yrityksen luottoluokitusta luottoluokituslaitosten, kuten S&P, Fitch, Moody's, jne. Suhteen.

Luottoriskien hallinnan strategiat

Seuraavassa on joitain esimerkkejä luottoriskien hallinnasta.

# 1 - Riskiperusteinen hinnoittelu

Tässä lainanantaja veloittaa yleensä korkeamman koron lainanottajilta, jos he kokevat maksuriskin nähdessään lainanottajan taloudellisen tilanteen tai aiemman historian. Tämän tyyppisessä luottoriskinhallintastrategiassa eri lainanottajille sovelletaan erilaisia hintoja riippuen riskinottohalusta ja mahdollisuudesta maksaa laina takaisin.

Yhtiö voi veloittaa korkeamman koron aloittaville yrityksille maksetuista lainoista ja alentaa korkoa suhteellisen nopeasti, kun yhtiö alkaa toimia. Tässä laiminlyönti hyvälle asiakkaalle, jolla on alhaisempi korko, korvataan toiselle asiakkaalle, jolle laina on annettu korkeammalla korolla.

# 2 - Liittojen lisääminen

Lainanantaja voi sisällyttää lainasopimuksiin tiettyjä määräyksiä tai velkasitoumuksia ennen varojen maksamista lainanottajalle. Ne voidaan jakaa taloudellisiin sopimuksiin, operatiivisiin sopimuksiin, teknisiin sopimuksiin ja liiketoiminnan tason sopimuksiin. Kaikki sopimuksen mukaiset yleissopimuksen rikkomukset aiheuttavat lainanantajalle varoitusmerkin siitä, että lähitulevaisuudessa tapahtuu laiminlyönti, ja lainan määrän varmistamiseksi on toteutettava asianmukaiset toimet.

Esimerkiksi vakavaraisuussuhde on yksi tärkeimmistä sopimuksista, joiden mukaan NBFC pitää yllä jopa 15 prosenttia RBI-suuntaviivojen viimeaikaisten muutosten mukaisesti. Milloin tahansa, jos tämä suhde laskee alle 155: n, se olisi sääntörikkomus NBFC: lle, jolla puolestaan voi olla vakavia seurauksia yhtiölle ja sen lainanantajille, koska se ei seuraa samaa tehokkaasti.

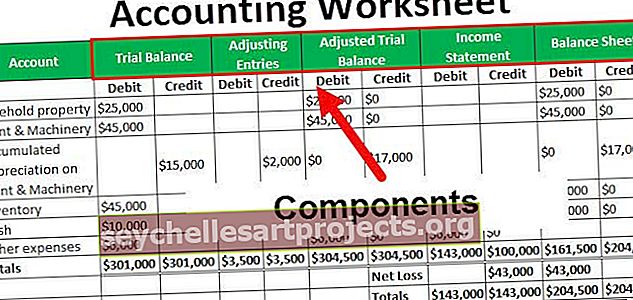

# 3 - Säännöllinen MIS-raportointi

Lainanantaja pyytää lainanottajaa toimittamaan tilinpäätöksen ennalta määritetyssä muodossa analysoitavaksi. Se voi olla kuukausittain, neljännesvuosittain, joka toinen kuukausi tai vuosittain altistustyypin ja määrän mukaan. Kuukausittainen MIS antaa kattavan kuvan lainanottajan kassavirroista ja siitä, onko hän taloudellisesti riittävän hyvä maksamaan velkoja ajallaan.

Se on erittäin hyödyllinen väline lainanottajan liiketoimintapäätösten seuraamiseen, koska jatkolainaaminen muilta lainanantajilta tai osakkeiden takaisinostot jne. Voi aiheuttaa paineita käyttöpääomaan ja yhtiön likviditeettiin täyttääkseen lyhytaikaiset velvoitteensa. MIS-osan hoitamiseen on nimetty oma ammattilainen, koska se vaatii korkeatasoista ymmärrystä tietojen valmistelemiseksi mallissa vaaditulla tavalla ja jakamaan samaa säännöllisin väliajoin lainanantajalle.

# 4 - Sektorialtistuksen rajoittaminen

Tässä lainanantaja voi päättää aloista, joissa hän on aktiivinen lainatessaan varoja lainanottajalle, koska sillä on valtava vaikutus yhtiön NPA-suhdelukuihin. Koska Intian korusektorilla tapahtuu monia maksuhäiriöitä Nirav Modi -huijauksen vuoksi, lainanantaja voi päättää olla altistamatta tässä segmentissä minkäänlaista lainanottajaa, koska lainanottajan mahdollisuudet tulla maksukyvyttömiksi ovat enemmän.

Vaihtoehtoisesti lainanantaja voi päättää lainata vain tietyllä toimialalla tai maantieteellisellä alueella vahinkojen hallitsemiseksi edelleen. Hän voi esimerkiksi päättää ottaa enimmäisaltistuksen huoltosektorilla ja vähimmäisaltistuksen bensiinipumpuille tai hotelleille. Luotonantaja voi myös päättää lainata vain tietylle kaupungille tai osavaltiolle tuotonsa maksimoimiseksi ja kohdeasiakkaiden valvonnan ylläpitämiseksi sen sijaan, että rahoja maksettaisiin Pan India -tasolla.

Siksi sektorikohtainen vastuu on yksi tärkeimmistä luottoriskinhallintatekniikoista, jotta lainan tappiot voidaan minimoida.

Johtopäätös

Luottoriskien hallinta on siten yksi tärkeimmistä työkaluista kaikissa luotonantajayrityksissä selviytyäkseen pitkällä aikavälillä, koska ilman asianmukaisia lieventämisstrategioita on erittäin vaikea pysyä luotonantoliiketoiminnassa johtuen kasvaneista luottokorttiyhtiöistä ja maksuhäiriöistä.

Jokaisessa pankissa / NBFC: ssä on erillinen luottoriskienhallintaosasto, joka huolehtii salkkujen ja asiakkaiden laadusta laatimalla asianmukaiset riskienhallintatekniikat.