Arvonlisävero (määritelmä, kaava) ALV-laskenta esimerkkien avulla

Mikä on arvonlisävero (alv)?

Arvonlisävero (ALV) on välillinen vero, joka peritään tavaroiden ja palvelujen kulutuksen yhteydessä ja kannetaan, kun arvonlisäys on lisätty tuotannon / jakelun eri vaiheissa aina raaka-aineiden hankinnasta lopputuotteisiin myydään kuluttajille.

Arvonlisävero kannetaan tuotteiden kustannuksista kussakin vaiheessa, ja sen koko taakka on vain loppukuluttajan vastuulla, koska tuotteen tuottaja tai toimitusketjun jakelijat voivat ottaa huomioon heidän maksamansa arvonlisäveron. eli eli kunnes ostaja ei ole loppukäyttäjä, hankitut tavarat ovat yrityksen kustannuksia, ja näistä ostoista maksettu vero voidaan alentaa heidän asiakkailtaan perimästä verosta.

Se peritään tavaroiden kulutuksen ja kuluttajien tulojen perusteella.

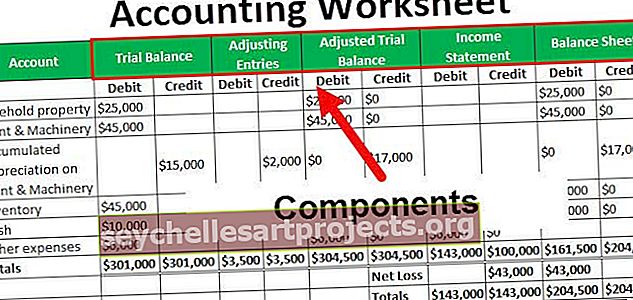

Arvonlisäveron laskeminen

Hallitukselle maksettava arvonlisävero = Tuotannon arvonlisävero - Arvonlisävero- Tuotos ALV = Se on tavaroiden myynnistä kannettava vero. Se veloitetaan tavaroiden myyntihinnasta.

- Arvonlisävero = Se on tavaroiden ostamisesta maksettu vero. Se maksetaan tavaroiden omakustannushintaan.

Esimerkkejä

Esimerkki 1

Theo on suklaa, jota valmistetaan ja myydään Yhdysvalloissa. Yhdysvalloissa on 10 prosentin arvonlisävero.

- Theon valmistaja hankkii raaka-aineen hintaan 10 dollaria, johon lisätään 1 dollarin arvonlisävero - joka maksetaan Yhdysvaltain hallitukselle. Maksettu kokonaishinta on 11 dollaria.

- Valmistaja myy Theoa jälleenmyyjälle hintaan 20 dollaria plus 2 dollarin arvonlisävero yhteensä 22 dollaria. Valmistaja maksaa kuitenkin vain yhden dollarin Yhdysvaltain hallitukselle, koska se on tässä vaiheessa maksettava kokonaislisävero, koska tuotannon arvonlisävero 2 dollaria vähennetään raaka-ainehankinnan aikana maksetulla 1 dollarin arvonlisäverolla. Maksettu 1 dollari edustaa arvonlisäyksen arvonlisäveroa, joka on tehty 10 dollarin (20–10 dollaria) omakustannushintaan.

- Sitten jälleenmyyjä myy Theon loppukäyttäjälle hintaan 30 dollaria ja 3 dollarin arvonlisäveron yhteensä 33 dollariin. Jälleenmyyjä maksaa 1 dollarin Yhdysvaltain hallitukselle (tuoton alv 3 dollaria vähennettynä valmistajalle maksetulla arvonlisäverolla 2). Maksettu $ 1 edustaa arvonlisäyksen arvonlisäveroa, joka on tehty 10 dollarin omakustannushintaan. (30 dollaria - 20 dollaria)

Esimerkki 2

Polo on merkkipaita Yhdysvalloissa. ALV / myyntivero Yhdysvalloissa on 10%.

Ilman veroja:

Polon valmistaja käyttää 20 dollaria raaka-aineita paidan valmistamiseen, sitten sama myydään jälleenmyyjälle 30 dollaria, ja jälleenmyyjä myy lopulta paidan loppukäyttäjälle 40 dollaria.

Myyntivero:

Yllä olevan esimerkin mukaan valmistajan syöttökustannukset ovat 20 dollaria. Sama myydään jälleenmyyjälle hintaan 30 dollaria, ja lopullinen kuluttajilta veloitettava hinta on 44 dollaria (omakustannushinta 40 plus ALV @ 10% on 4 dollaria, eli yhteensä 44 dollaria). Tässä kuluttaja maksaa 4 dollarin liikevaihtoveron. Jälleenmyyjä kerää veron kuluttajalta ja maksaa sen hallitukselle.

ALV: n kanssa:

Edellä esitetyn esimerkin mukaan valmistaja maksaa 22 dollaria raaka-aineesta (20 dollaria kustannukset plus 2 dollaria arvonlisävero), valmistaja ottaa 2 dollaria arvonlisäveroa, joka on maksettu panoksena. Valmistaja myi saman jälleenmyyjälle hintaan 33 dollaria (omakustannushinta + arvonlisäys = 20 dollaria + 10 dollaria = 30 dollaria plus ALV @ 10% on 3 dollaria, joten se on yhteensä 33 dollaria). Täällä valmistaja maksaa 1 dollarin hallitukselle (3 dollaria arvonlisäveroa - 2 dollaria arvonlisäveroa) ja lopullinen kuluttajalta veloitettava hinta on 44 dollaria (omakustannushinta + arvonlisäys = 30 dollaria + 10 dollaria = 40 dollaria plus alv @ 10 prosenttia on 4 dollaria, joten summa on 44 dollaria. ). Täällä jälleenmyyjä maksaa 1 dollarin hallitukselle (4 dollaria tuotettua arvonlisäveroa - 3 dollaria arvonlisäveroa). Vaikka veroja kerätään eri vaiheissa, loppukäyttäjältä peritään koko 4 dollarin vero.

Joten sekä arvonlisäverossa / liikevaihtoverossa veron määrä pysyy samana, ja sen maksaa vain loppukuluttaja, mutta etusija annetaan arvonlisäverolle, koska sitä kannetaan kaikissa vaiheissa ja jokainen mekanismin osallistuja toimii veronkantajana hallitus ja veropetokset ovat siinä vähäisiä. Se on kehittyneempi kuin myyntivero.

Edut

- ALV-järjestelmän mukaiset tulot hallitukselle ovat vakiot, koska ne ovat kulutusperusteisia veroja.

- Se varmistaa paremman verosäännösten noudattamisen ja veronkierto vähenee siinä määrin kuin mahdollista sen kiinnipitovaikutuksen vuoksi.

- Valtion arvonlisäveron kautta ansaitsemat tulot ovat valtavat, koska tavaroiden kulutukseen sovelletaan alhaista verokantaa.

- Arvonlisäveroa voidaan valvoa ja hallinnoida tehokkaammin verrattuna muihin vallitseviin veroihin.

- Sitä pidetään neutraalina verona, koska sitä kannetaan kaikentyyppisestä liiketoiminnasta.

- Sen lait ja säännöt ovat hyvin avoimia, ja vero kerätään eri vaiheissa pienemmissä osissa.

- Tätä veroa peritään jokaisen vaiheen arvonlisäyksestä eikä kokonaishinnasta, joten ei ole kaskadivaikutusta.

- Tässä järjestelmässä on useita veronmaksajia, koska sitä peritään eri vaiheissa, ja kaikki loppukäyttäjät maksavat veron kulutuksesta tuloistaan riippumatta.

- Etu hallitukselle on, että jopa tavaroista, jotka ovat varastossa joko jakelijan tai jälleenmyyjän kanssa, hallitus saa osan verosta.

Haitat

- Alv on hieman monimutkainen, koska arvonlisäveron tunnistaminen kussakin vaiheessa ei ole helppoa.

- Sen toteuttaminen koko laskutusjärjestelmässä voi olla kallista.

- Sitä voidaan pitää tehokkaana vasta, kun loppukäyttäjät ovat tietoisia verojärjestelmästä. muuten veropetokset ovat mahdollisia.

- Valmistajan ja jakelijoiden on maksettava vero etukäteen, koska veronmaksua ei voida lykätä, ennen kuin tavarat myydään loppukäyttäjille.

- Loppukäyttäjä ei saa tai menetä mitään alv-järjestelmässä, koska heille ei ole luottoa.

- Koska arvonlisävero on kustannusvero, vero on luonteeltaan regressiivinen, ja se vaikuttaa köyhiin enemmän kuin rikkaisiin, kun he käyttävät suurempaa osaa tuloistaan.

Rajoitukset

Koska arvonlisävero on kulutusperusteinen vero, se on ylimääräinen taakka loppukäyttäjille. Tämä vero lisätään tuotteiden hintaan, eikä loppukäyttäjä voi käyttää hyvitystä tai kuitata maksamaansa arvonlisäveroa. Siksi se voi vaikuttaa kuluttajien kulutustottumuksiin, ja tavaroiden kysyntä ja tarjonta voivat vaihdella. Vaikka se tuottaa tuloja hallitukselle, se voi vähentää kuluttajien ostovoimaa ja aiheuttaa tulojen menetyksiä koko taloudelle. Veroja pidetään tehottomina, jos kysynnän muutoksen vuoksi menetetyt tulot ovat suuremmat kuin tulot, jotka hallitus on saanut arvonlisäverolla. Se tunnetaan myös kuollut tappio.

Johtopäätös

Alv on yksi tehokkaimmista verojärjestelmistä. Alikehittyneissä ja kehitysmaissa se maksaa merkittäviä tuloja hallitukselle kulutusveron muodossa. ALV: ssä veronkierto voidaan välttää, toisin kuin myyntivero, jossa on helppo hämmentää. Se tuo tasapainoisen verojärjestelmän maahan. Se varmistaa myös oikeudenmukaisuuden ja yhdenmukaisuuden prosessissa.