Rahoituksen rahavirta rahoituksesta | Kaava ja laskelmat

Mikä on rahoituksen rahavirta?

Rahoitustoiminnan kassavirta viittaa yrityksen rahoitustoiminnan rahavirtaan ja rahavirtaan, kuten pääoman muutokseen arvopapereiden, kuten oman pääoman, etuoikeutettujen osakkeiden, joukkovelkakirjojen, joukkovelkakirjalainojen, liikkeeseen laskemisen ja arvopapereiden lunastamisen tai takaisinmaksun yhteydessä pitkäaikainen tai lyhytaikainen velka, osingonmaksu tai arvopapereiden korko.

Se on viimeinen kassavirtalaskelman kolmesta osasta, joka näyttää rahoituksen rahavirrat ja -virrat tilikaudella. Rahoitustoiminta sisältää rahavirrat, jotka syntyvät varojen hankkimisesta, kuten tulot osakeannista, saaduista lainoista saadut tulot jne. & korkojen takaisinmaksu jne.

Lyhyesti sanottuna voimme sanoa, että rahoituksen rahavirta raportoi yhtiön joukkovelkakirjojen ja osakkeiden liikkeeseenlaskun ja takaisinoston sekä osingonmaksun. Se raportoi pääomarakenteen liiketoimet. Erät löytyvät taseen pitkäaikaisesta pääomasta ja kertyneistä voittovaroista.

Luettelo rahoitustoiminnan kassavirtaan sisältyvistä eristä

Rahoituksen rahavirtaan sisältyvät seuraavat yleiset erät:

- Maksettu käteisosinko (kassavirta)

- Lyhytaikaisten lainojen kasvu (kassavirta)

- Lyhytaikaisten lainojen lasku (kassavirta)

- Pitkäaikaiset lainat (kassavirta)

- Pitkäaikaisten lainojen takaisinmaksu (kassavirta)

- Osakemyynti (kassavirta)

- Osakkeiden hankinta (kassavirta)

Monien sijoittajien mielestä käteinen on kuninkaan lopussa.

Jos yrityksellä on ylijäämää, voidaan olettaa, että yritys toimii niin kutsutulla turva-alueella. Jos yritys tuottaa jatkuvasti enemmän rahaa kuin käteinen, se syntyy osingonmaksuina, osakkeiden takaisinostoina, velan vähenemisenä tai yritysostona yrityksen kasvamiseksi epäorgaanisesti. Kaikki nämä koetaan hyvinä pisteinä hyvän osakekannan arvon luomiseksi.

Katsotaanpa, miten tämä kassavirtalaskelman osa laaditaan. Valmistusmenetelmän ymmärtäminen auttaa meitä arvioimaan mitä kaikki ja mitä meidän kaikkien oli tutkittava, jotta voimme lukea tämän osan hienot tulosteet.

Tärkeintä - Lataa rahavirta rahoitusmallista

Lataa Excel-esimerkkejä rahoituksen kassavirran laskemiseksi

Kuinka laskea rahoituksen rahavirta?

Oletetaan, että herra X aloittaa uuden liiketoiminnan ja on suunnitellut, että hän laatii kuukauden lopussa tilinpäätöksensä kuten tuloslaskelman, taseen ja kassavirtalaskelman.

1. kuukausi: Ensimmäisellä kuukaudella ei ollut tuloja eikä tällaisia toimintakustannuksia; siten tuloslaskelman seurauksena nettotulos on nolla. Rahoitustoiminnan kassavirta kasvaisi 2000 dollaria, koska se on Mr. X: n sijoitus liiketoimintaan.

| Rahoitus rahoitustoiminnasta (ensimmäisen kuukauden lopussa) | |

| X: n (omistaja) sijoitus | 2000 dollaria |

jos olet uusi kirjanpitäjä, voit myös tarkastella muiden kuin rahoituksen opetusohjelmien rahoitusta.

Rahoitustoiminnan kassavirta Esimerkki

Otetaan esimerkki rahoitustoiminnan kassavirran laskemiseksi, kun tase-erät toimitetaan.

Alla on XYZ-yhtiön tase, jossa on tietoja vuosilta 2006 ja 2007.

Oletetaan myös, että yhteiset osingot ilmoitettiin - 17 000 dollaria

Laske rahoituksen kassavirta.

Rahoituksen kassavirran valmistelemiseksi meidän on tarkasteltava tase-eriä, jotka sisältävät lainan ja oman pääoman. Lisäksi meidän on sisällytettävä tähän myös kassavirtoina maksetut käteisosuudet.

- Joukkovelkakirjat - yritys nostaa joukkovelkakirjoja ja johtaa kassavirtaan 40 000 dollaria - 30 000 dollaria = 10 000 dollaria

- Yleinen osake - muutos vakavaraisuudessa = 80 000 dollaria - 100 000 dollaria = - 20 000 dollaria

- Huomaa, että emme tee muutoksia kertyneisiin voittoihin, koska kertynyt ansainta liittyy tuloslaskelman nettotulokseen. Se ei ole osa rahoitusta.

- Maksetut käteisosuudet = - Osingot + maksettavien osinkojen lisäys = -17000 + 10000 dollaria = - 7000 dollaria

Rahoituksen rahavirta kaavasta = 10 000 dollaria - 20 000 dollaria - 7 000 dollaria = 17 000 dollaria

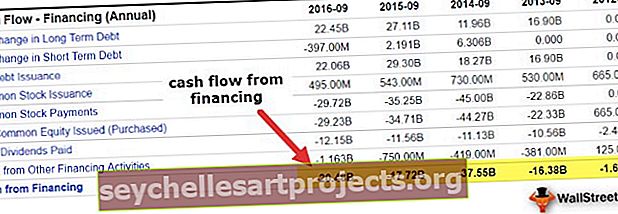

Apple-esimerkki

Otetaan nyt esimerkki organisaatiosta ja katsotaan, kuinka rahoituksen yksityiskohtainen kassavirta voi auttaa meitä määrittämään tietoa yrityksestä.

lähde: Apple 10K

Tämä artikkeli on toinen tärkeä osa käteisvarojen käyttöä, ja sijoittaja tarkastelee sitä yksityiskohtaisesti. Se kertoo, millaista rahoitustoimintaa yritys on harjoittanut tietyllä alueella. 15 vuoden tilikaudella Applen yhtiö käytti 20 484 miljoonaa dollaria rahoitustoimintaan. Harvat havainnot yllä olevista rahoitustoiminnan osien kassavirroista ovat:

- Yhtiö on ollut vakaa osingonmaksaja. Viimeisten kolmen vuoden aikana yhtiö on maksanut vuosittain yli 11000 miljoonan dollarin osinkoa. Sijoittajat, jotka eivät odota pääoman arvonnousua, voivat ansaita rahaa yrityksen vuosittain maksamasta tasaisesta osingosta.

- Yksi tärkeä näkökohta on osakkeiden hankinta. Osakkeiden hankinta on osoitus siitä, että yhtiö on tuottanut tasaista tuottoa. Yhtiö tuottaa runsaasti käteistä ja käyttää sitä varastojen takaisinostoon. Keskimääräinen takaisinostosumma viimeisen 3 vuoden aikana on ollut selvästi yli 35 000 miljoonaa dollaria.

- Kolmas mielenkiintoisin asia, joka voidaan nähdä yllä olevasta lausunnosta, on se, että yritys on ottanut pitkäaikaisia velkoja. Tämä voi olla yksi tapa, jolla yritys rahoittaa toimintaansa. Koska Apple-yhtiö on yleensä kasan kasa, olisi mielenkiintoista kyseenalaistaa, miksi tällainen yhteisö ottaa enemmän pitkäaikaisia velkoja. Se voi olla joko liiketoimintaa koskeva päätös, vai johtuuko se, että lainakorko on ollut kaikkien aikojen matala, eikä oman pääoman kautta tapahtuvan rahoituksen kustannuksia voida toteuttaa. Huomaa myös, että yritys toisaalta hankkii osakkeita, ja siten lisää rahaa osakemarkkinoilta voi olla haitallista.

Amazon-esimerkki

Katsotaan nyt toisen yrityksen liiketoiminnan kassavirtaa ja katsotaan, mitä se puhuu yrityksestä. Tämä pätee verkkokauppaa koskevaan Amazon Inc. -yritykseen. Yritys ei vuosien varrella tuottanut kirjanpitovoittoa, mutta sijoittajat pitivät rahaa yrityksessä järkevän liiketoimintaehdotuksen ja toiminnasta saatavien valtavien rahojen taustalla.

lähde: Amazon 10K

Yllä oleva kuva on historiallinen esitys Amazonin rahoitustoiminnan kassavirrasta. Huomaamme seuraavaa Amazonin rahavirran laskemisesta rahoitustoiminnoista -

- Kassavirrat liittyivät pääasiassa pitkäaikaisten lainojen takaisinmaksuun, pääomaleasingvelkaan ja rahoitusleasingsopimukseen

- Pitkäaikaisen rahoituksen tuotot ovat olleet jatkuvasti positiivisia ja erittäin korkeita. Tämä on osoitus siitä, että yritys on jatkuvasti lainannut pitkäaikaisia velkoja.

- Pitkäaikaisen rahoituksen takaisinmaksut osoittavat valtavan kassavirran. Tämä on osoitus siitä, että yhtiö on maksanut laajasti pitkäaikaisen velkansa. Jos näemme nämä kaksi yhdessä, voidaan nähdä, että yritys on ottanut vakaan pitkän aikavälin velka-aseman ja maksaa saman määrän takaisin pankeille osana takaisinmaksuaikataulua (vuonna 2014). Sijoittajat voivat tutkia tätä vaihtoehtoa tarkemmin, onko yritys rahoittamassa velkaansa ottamalla lisää velkaa.

JPMorgan Bank -esimerkki

Tähän asti olemme nähneet yhden tuotteen ja yhden palveluyrityksen. Katsokaamme nyt yhtä pankkialan suuryrityksistä. Tämä antaa meille kattavan kuvan siitä, miten yritykset luokittelevat eri toiminnot 'rahoitustoiminnan kassavirtaan'.

lähde: JPMorgan 10K

Koska tämä yksikkö on pankki, monet rivikohdat eroavat täysin muista. On monia rivikohtia, jotka koskevat vain pankkeja tai rahoituspalveluyrityksiä. Harvat havainnot yllä olevista lausunnoista ovat:

- Pankki on ostanut paljon liittovaltion varoja viimeisten kolmen vuoden aikana. Tämä johtuu enemmän talouden kehityksestä. Hallitus kerää varoja ja laskee liikkeeseen uusia velkoja markkinoilla. Pankit nostavat tämän velan, ja siten varojen ulosvirtaus, koska paljon liittovaltion varoja ostetaan.

- Osingon määrä on kasvanut tasaisesti viimeisten 5 vuoden aikana. Tämä on osoitus siitä, että pankeilla on nyt levottomuus, jota he kohtasivat vuosina 2008–2009. Talous on ehdottomasti kääntänyt ympyrän, ja pankit pystyvät maksamaan tasaisia osinkoja.

Tärkeintä - Lataa rahavirta rahoitusmallista

Lataa Excel-esimerkkejä rahoituksen kassavirran laskemiseksi

Mitä analyytikko pitäisi tietää?

Tähän asti olemme nähneet kolme erilaista yritystä kolmella eri toimialalla ja kuinka käteinen tarkoittaa heille erilaista.

Tuoteyritykselle kuningas on käteinen. Palveluyritykselle se on tapa hoitaa yritystä, ja pankille kaikki on käteistä!

Näillä kolmella yrityksellä on erilaisia asioita tarjottavanaan rahoitustoiminnan kassavirta rahavirtalaskelman osassa. On kuitenkin välttämätöntä ja välttämätöntä ymmärtää, että lausuntoa ei tule erottaa ja nähdä. Ne tulisi aina nähdä yhdessä ja muiden lausuntojen sekä johdon keskustelun ja analyysin yhdistelmänä.

Huomaa myös, että rahoituksen kehityksen kassavirta voitaisiin tunnistaa ja ekstrapoloida arvioitaessa yhtiön rahoitustarpeita tulevaisuudessa (katso myös - miten ennustaa tilinpäätös?)

Johtopäätös

Sijoittajat käyttävät aikaisemmin tuloslaskelmaan ja taseeseen vihjeitä yrityksen tilanteesta. Vuosien varrella sijoittajat ovat kuitenkin alkaneet tarkastella kutakin näistä lausunnoista kassavirtalaskelmien yhteydessä. Tämä todella auttaa saamaan kokonaiskuvan ja auttaa myös tekemään paljon laskennallisemman sijoituspäätöksen. Kuten olemme nähneet koko artikkelissa, voimme nähdä, että rahoituksen rahavirta on loistava indikaattori yrityksen ydinrahoitustoiminnasta.

Jos yrityksellä on ylijäämää, voidaan olettaa, että yritys toimii niin sanotulla turva-alueella. Jos yritys tuottaa jatkuvasti enemmän rahaa kuin käteinen, se syntyy osingonmaksuina, osakkeiden takaisinostoina, velan vähenemisenä tai yritysostona yrityksen kasvamiseksi epäorgaanisesti. Kaikki nämä koetaan hyvinä pisteinä hyvän osakekannan arvon luomiseksi.