Toimintavipu (määritelmä, esimerkkejä) Kuinka tulkita?

Mikä on toimintavipu?

Operatiivinen vipuvaikutus on kirjanpitomittari, joka auttaa analyytikkoa analysoimaan, kuinka yrityksen toiminta liittyy yrityksen tuloihin; suhde antaa tietoja siitä, kuinka suuri liikevaihdon kasvu yrityksellä on tietyllä prosenttiosuudella myynnin kasvusta - mikä asettaa myynnin ennakoitavuuden etusijalle.

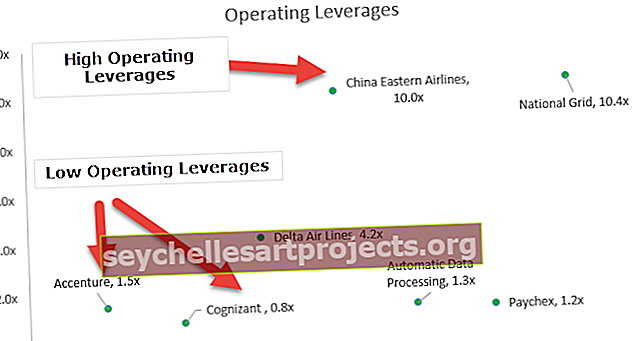

Vaihtoehtoisesti toimintavipu voidaan määritellä yrityksen kyvyksi käyttää kiinteitä kulujaan parempaan tuottoon. Huomaa yllä olevasta kaaviosta, että Accenturen, Cognizantin, automaattisen tietojenkäsittelyn ja Paychexin kaltaisilla yrityksillä on pienempi vipuvaikutus (~ 1,0x), kun taas Delta Airlinesin, China Eastern Airlinesin ja National Gridin vipuvaikutus on korkeampi.

Miksi joillakin yrityksillä on korkeampi toimintavipu, kun taas toisilla on pienempi vipuvaikutus? Mihin asioihin meidän tulisi olla tietoisia rahoitusanalyytikoina +?

Yrityksen kustannusten ymmärtäminen

Kuten me kaikki tiedämme, mikään organisaatio ei valmista mitään tuotetta maksutta. Tuotteen viemiseksi hyllylle aiheutuu erilaisia kustannuksia, jotka ovat valmiita kuluttajien ostettavaksi ja kulutettavaksi. Kaikki nämä kustannukset voidaan jakaa kahteen pääluokkaan - kiinteät kustannukset ja muuttuvat kustannukset.

Mitkä ovat kiinteät kustannukset?

- No, kuten nimestä itsestään käy ilmi, nämä kustannukset ovat kiinteät, jotka eivät muutu tuotettujen yksiköiden lukumäärästä riippumatta.

- Esimerkiksi tehtaan vuokra, jonka organisaatio maksaa kuukausittain, pysyy kiinteänä riippumatta siitä, että se tuottaa 500 tai 5 000 yksikköä 5 000 000 yksikköä tuotetta.

Mitkä ovat muuttuvat kustannukset?

- Kiinteistä kustannuksista poiketen muuttuvat kustannukset vaihtelevat tuotettujen yksiköiden määrän mukaan. Toisin sanoen on suoraan suhteessa tuotettuihin yksiköihin.

- Esimerkiksi raaka-aineet, joita kulutetaan lopputuotteen tuottamiseksi. Oletetaan, että yritys harjoittaa matkapuhelimen kokoamista, ja akku on yrityksen raaka-aine. Tässä tapauksessa kulutettujen akkujen kustannukset ovat yrityksen muuttuvia kustannuksia, koska niiden määrä riippuu suoraan matkapuhelinten kokonaistuotannon määrästä tiettynä ajanjaksona.

Mitä ovat puoliksi muuttuvat / puolikiinteät kustannukset?

- Kiinteiden ja muuttuvien kustannusten lisäksi on olemassa kustannuksia, jotka eivät ole täysin kiinteitä eivätkä täysin muuttuvia.

- Esimerkiksi yritys lupaa lattiapäällikölleen palkkaa 1000 dollaria + 2% omakustannushinnasta jokaisesta tietyn kuukauden aikana tuotetusta yksiköstä. Tässä tapauksessa 1000 dollaria on kiinteä kustannus, jonka yrityksen on maksettava, vaikka tuotantoa ei olisi lainkaan. Samanaikaisesti 2% maksetusta omakustannushinnasta on muuttuva kustannus, joka on siinä tapauksessa, että ei tuoteta.

Huomaa: Kiinteiden kustannusten ja muuttuvien kustannusten erottelun välillä on ohut viiva. Mikä on kiinteä tietylle yritykselle, ja tietty tilanne voi vaihdella samalle yritykselle eri tilanteessa?

Paras esimerkki on työvoimakustannukset. Kirjanpitäjälle maksettava palkka on kiinteä kustannus, kun taas työntekijöille tuotekohtaiset palkat ovat muuttuvia kustannuksia. Joten vaikka molemmat sisältyvät yrityksen työvoimakustannuksiin, ne voidaan silti jakaa kahteen osaan kiinteiksi ja muuttuviksi.

Kuinka tulkita toimintavipua?

Toimintavipu mittaa yrityksen kiinteät kustannukset prosentteina sen kokonaiskustannuksista. Yrityksellä, jolla on korkeammat kiinteät kustannukset, on suurempi vipuvaikutus verrattuna yhtiöön, jolla on korkeammat muuttuvat kustannukset.

Laske käyttövipua -

- Tämä tarkoittaa alhaisempia kiinteitä kustannuksia ja suurempia muuttuvia kustannuksia. Tässä tapauksessa yrityksen on saavutettava vähimmäismyynti, joka kattaa kiinteät kustannukset. Kun se ylittää kannattavuusrajan, jossa kaikki kiinteät kustannukset katetaan, se voi ansaita

- Kun se ylittää kannattavuusrajan, jossa kaikki kiinteät kustannukset on katettu, se voi ansaita lisävoittoa myyntihinnalla vähennettynä muuttuvilla kustannuksilla, mikä ei ole kovin merkittävää, koska muuttuvat kustannukset itsessään ovat korkeat.

- Kun toimintavipu on alhainen ja kiinteät kustannukset pienemmät, voimme myös päätellä, että kannattavuusyksiköt, jotka yrityksen on myytävä voidakseen kärsiä tappiota ja voittoa ei ole, ovat suhteellisen pienemmät.

Korkeampi käyttövipu -

- Tämä tarkoittaa alhaisempia muuttuvia kustannuksia ja korkeampia kiinteitä kustannuksia. Koska kiinteät kustannukset ovat korkeammat, kannattavuusraja on korkeampi.

- Yrityksen on myytävä yksikkömäärä, jotta vältetään tappiot ja voittotilanne. Toisaalta etuna on, että kannattavuusrajan saavuttamisen jälkeen yhtiö ansaitsee jokaisesta tuotteesta suuremman voiton, koska muuttuvat kustannukset ovat hyvin alhaiset.

- Yhtiön on myytävä useita yksiköitä varmistaakseen, ettei tappioita tai voittotilannetta ole. Toisaalta etuna on, että kannattavuusrajan saavuttamisen jälkeen yhtiö ansaitsee jokaisesta tuotteesta suuremman voiton, koska muuttuvat kustannukset ovat hyvin alhaiset.

Yritykset suosivat yleensä matalampaa toimintavipua, joten jopa silloin, kun markkinat ovat hitaat, niiden ei ole vaikea kattaa kiinteitä kustannuksia.

Liittyvät aiheet - tuloslaskelman tulkinta, voittomarginaalit

Toimintavivun kaava

Se on liikevoiton prosentuaalinen muutos suhteessa myyntiin. Se tunnetaan myös nimellä "toimintavipu tai DOL". Huomaa, että mitä enemmän kiinteitä kustannuksia käytetään, sitä suurempi vaikutus myynnin muutoksella on yrityksen liiketulokseen.

Toimintavivun kaavan = liiketuloksen prosentuaalinen muutos / myynnin prosentuaalinen muutos.Otetaanpa yksinkertainen esimerkki.

- Myynti 2015 = 500 dollaria, liikevoitto 2015 = 200 dollaria

- Myynti 2014 = 400 dollaria, liikevoitto 2014 = 150 dollaria

- Liiketuloksen prosentuaalinen muutos = (200 dollaria - 150 dollaria) / 150 dollaria = 33%

- % muutos myynnissä = (500 dollaria - 400 dollaria) / 400 dollaria = 25%

- Toimintavivun aste = 33/25 = 1,32x

Tämä tarkoittaa, että liikevoiton muutos on 2% jokaisesta 1 prosentin muutoksesta myynnissä.

Katso myös EBIT vs. EBITDA - suurimmat erot.

Laske Colgaten toimintavipu

- Colgaten DOL =% muutos liikevoitossa /% muutos myynnissä.

- Olen laskenut DOL-arvon jokaiselle vuodelle vuosilta 2008-2015.

- Colgaten DOL on erittäin epävakaa, koska se vaihtelee 1x - 5x (lukuun ottamatta vuotta 2009, jolloin myynnin kasvu oli lähes 0%).

- Colgaten DOL: n odotetaan olevan korkeampi, kun huomaamme, että Colgate on tehnyt merkittäviä investointeja aineellisiin käyttöomaisuushyödykkeisiin. Molempien näiden pitkäaikaisten varojen osuus kokonaisvaroista on yli 40%.

Laske Amazonin toimintavipu

Laskaamme nyt Amazonin DOL. Alla on tilannekuva Amazonin tuloslaskelmasta vuosille 2014, 2015 ja 2016.

lähde: Amazon SEC Filings

DOL-kaava = liiketuloksen prosentuaalinen muutos / myynnin prosentuaalinen muutos

Amazonin DOL - 2016

- Liikevoiton muutos prosentteina (2016) = (4186-2 233) / 2233 = 87%

- % muutos myynnissä (2016) = (135987 - 107006) / 107006 = 27%

- Amazonin DOL (2016) = 87% / 27% = 3,27x

Amazonin DOL - 2015

- Liikevoiton muutos prosentteina (2015) = (2233-178) / 174 = 1154%

- % muutos myynnissä (2015) = (107006 - 88988) / 88,988 = 20%

- Amazonin DOL (2015) = 1154% / 20% = 57,02x

Syyt Amazonin korkeampaan vipuvaikutukseen

- Korkeammat kiinteät kustannukset

- Pienemmät muuttuvat kustannukset

Accenture-esimerkki

lähde: Accenture SEC Filings

DOL-kaava = liiketuloksen prosentuaalinen muutos / myynnin prosentuaalinen muutos

Accenturen DOL - 2016

- Liikevoiton muutos prosentteina (2016) = (4810445 - 4435869) / 4435869 = 8,4%

- % liikevaihdon muutos (2016) = (34797661 - 32914424) / 32914424 = 5,7%

- Accenturen DOL (2016) = 8,4% / 5,7% = 1,5x

Accenturen DOL - 2015

- Liikevoiton muutos prosentteina (2015) = (4435869 - 4300512) / 4300512 = 3,1%

- % liikevaihdon muutos (2015) = (32914424 - 31 874 678) / 31 874 678 = 3,3%

- Accenturen DOL (2015) = 3,1% / 3,3% = 0,96x

Syyt matalalle Accenturen DOL-arvolle

- Pienemmät kiinteät kustannukset

- Suuremmat vaihtelevat kustannukset. Tällaiset yritykset laskuttavat asiakkaita tunnilta, ja muuttuvat kustannukset ovat kehittäjien / konsulttien palkkoja.

IT-palveluyritys, esimerkki

IT-palveluyrityksen keskeiset piirteet -

- Pienemmät kiinteät kustannukset

- Muuttuvat kustannukset riippuvat projektista ja kehittäjien palkoista.

- Toimintavivun tulisi olla suhteellisen pienempi

Alla on luettelo parhaista IT-palveluyrityksistä ja niiden DOL-vuosista 2016-2017

| S. Ei | Nimi | Markkina-arvo (000 dollaria) | Myynti (2017 YoY kasvu) | Liikevoitto (2017 YoY kasvu) | Toimintavipu |

| 1 | Accenture | 82,307 | 5,7% | 8,4% | 1,48x |

| 2 | Tietävä tekniikan ratkaisu | 41,218 | 8,6% | 6,9% | 0,80x |

| 3 | Infosys | 35,839 | 2,4% | 1,1% | 0,46x |

| 4 | Gartner | 11,599 | 13,0% | 6,0% | 0,46x |

| 5 | CDW | 9,978 | 7,6% | 10,4% | 1,36x |

| 6 | Leidos Holdings | 8,071 | 49,5% | 30,3% | 0,61x |

| 7 | Xerox | 7,485 | -6,1% | -9,9% | 1,64x |

| 8 | EPAM-järjestelmät | 4,524 | 26,9% | 26,2% | 0,97x |

| 9 | CACI International | 3,113 | 13,0% | 12,0% | 0,92x |

lähde: kaaviot

- Teimme esimerkin Accenturesta aiemmin ja huomasimme, että sen DOL-arvot ovat 1,48x.

- Vastaavasti muilla IT-palveluyrityksillä, kuten Cognizant, Infosys, Gartner, on DOL-arvot lähempänä tai alle 1,0x

Lentoyhtiöesimerkki

Lentoyhtiöiden keskeiset piirteet

- Korkeammat kiinteät kustannukset

- Pienemmät muuttuvat kustannukset (verrattuna kiinteisiin kustannuksiin)

- Edellä mainitun vuoksi tällä sektorilla tulisi olla korkeat vipuvaikutukset.

Alla on luettelo joistakin huippulentoyhtiöistä sekä niiden vuosien 2016-2017 DOL-arvot

| S. Ei | Nimi | Markkina-arvo (000 dollaria) | Myynti (2017 YoY kasvu) | Liikevoitto (2017 YoY kasvu) | Vipu |

| 1 | Delta Air Lines | 37,838 | -2,6% | -10,9% | 4,16x |

| 2 | Ryanair Holdings | 27,395 | 1,1% | 4,5% | 3,92x |

| 3 | American Airlines -konserni | 25,570 | -2,0% | -14,8% | 7,50x |

| 4 | United Continental Holdings | 21,773 | -3,5% | -16,0% | 4,64x |

| 5 | China Eastern Airlines | 11,174 | -0,7% | -6,7% | 10,04x |

| 6 | China Southern Airlines | 7,948 | -2,8% | -11,4% | 4,07x |

| 7 | JetBlue Airways | 7,825 | 3,4% | 7,9% | 2,35x |

lähde: kaaviot

- Kaiken kaikkiaan sektorilla on korkeampi toimintavipu (~ 4,0x)

- China Eastern Airlinesin vipuvaikutus on 10,04x, kun taas American Airlines Groupilla on 7,50x

- Delta Airlinesin ja Ryanair Holdingsin DOL on lähempänä 4,0x

Esimerkki yrityspalveluyrityksistä

Yrityspalvelujen keskeiset piirteet

- Pienemmät kiinteät kustannukset

- Suuremmat vaihtelevat kustannukset

- Pitäisi olla pienempi DOL

Alla on luettelo tärkeimmistä yrityspalveluyrityksistä sekä niiden vivut vuosina 2016-17

| S. Ei | Nimi | Markkina-arvo (000 dollaria) | Myynti (2017 YoY kasvu) | Liikevoitto (2017 YoY kasvu) | DOL |

| 1 | Automaattinen tietojenkäsittely | 46,790 | 6,7% | 8,8% | 1,31x |

| 2 | Fidelity National Info | 29,752 | 40,1% | 18,1% | 0,45x |

| 3 | Paychex | 20,558 | 6,8% | 8,1% | 1,20x |

| 4 | Equifax | 17,297 | 18,1% | 17,9% | 0,99x |

| 5 | Verisk Analytics | 14,304 | 13,3% | 9,1% | 0,69x |

| 6 | Globaalit maksut | 14,300 | -24,0% | -44,0% | 1,83x |

| 7 | Fleetcor Technologies | 13,677 | 7,6% | 13,0% | 1,72x |

| 8 | Rollins | 9,019 | 5,9% | 7,7% | 1,30x |

| 9 | Broadridge Financial Soln | 8849 | 7,5% | 7,2% | 0,95x |

| 10 | Jack Henry & Associates | 8,246 | 7,8% | 13,8% | 1,76x |

| 11 | Genpact | 5,514 | 4,5% | 2,0% | 0,44x |

| 12 | ServiceMaster Global | 5,293 | 5,9% | 7,6% | 1,29x |

| 13 | Booz Allen Hamilton Hldg | 4,994 | 7,4% | 8,9% | 1,21x |

| 14 | Synnex | 4,786 | 5,4% | 7,1% | 1,30x |

| 15 | Dun & Bradstreet | 4,101 | 4,1% | 6,6% | 1,62x |

| 16 | Maximus | 3,924 | 14,5% | 10,3% | 0,71x |

| 17 | CoreLogic | 3,673 | 27,8% | 35,3% | 1,27x |

| 18 | Deluxe | 3,410 | 4,3% | 4,1% | 0,94x |

lähde: kaaviot

- Huomaamme, että sektorin toimintavipu on yleensä lähempänä 1,0x

- Automaattisen tietojenkäsittelyn vipuvaikutus on 1,31x, kun taas Booz Allen Hamiltonin vipuvaikutus on 1,21x

Esimerkki apuyrityksistä

Utilities-sektorin keskeiset piirteet

- Korkeammat kiinteät kustannukset

- Pienemmät muuttuvat kustannukset

- Koko sektorilla pitäisi olla suurempi vipuvaikutus verrattuna yrityspalveluihin tai IT-palveluihin

Alla on luettelo parhaista palveluyrityksistä, joilla on markkina-arvo sekä vuosien 2016--2017 DOL-arvot

| S. Ei | Nimi | Markkina-arvo (000 dollaria) | Myynti (2017 YoY kasvu) | Liikevoitto (2017 YoY kasvu) | Toimintavivun aste |

| 1 | kansallinen verkko | 49,619 | -1,3% | -13,7% | 10,37x |

| 2 | Dominion Energy | 30,066 | 0,5% | 2,6% | 5,57x |

| 3 | Sempra Energy | 28,828 | -0,5% | -15,5% | 33,10x |

| 4 | Julkisen palvelun yritys | 22,623 | -13,0% | -46,8% | 3,60x |

| 5 | Huaneng voima | 10,902 | -15,9% | -54,2% | 3,41x |

| 6 | AES | 7,539 | -4,0% | -15,9% | 3,95x |

| 7 | Black Hills | 3,767 | 20,6% | 647,1% | 31,46x |

lähde: kaaviot

- Kaiken kaikkiaan sektorilla on suurempi vipuvaikutus verrattuna muihin matalan pääomavaltaisiin aloihin. Suurimmalla osalla yrityksistä toimintavipu on yli 3,0x

- National Gridin DOL on 10,37x, kun taas Sempra Energyn DOL on 33,10x

Johtopäätös

Kun analysoimme yritystä, meidän on tarkasteltava sen toimintavipua. DOL auttaa meitä arvioimaan, kuinka herkät sen liiketoiminnan tuotot ovat myynnin muutoksiin nähden. Korkeampi DOL johtaa suurempaan muutokseen liiketuloksessa, kun myynti kasvaa. Myynnin laskun epäsuotuisissa tilanteissa tällaisten yritysten liiketulot kuitenkin kärsivät eniten. Toisaalta yritykset, joilla on alempi DOL, näkevät vain suhteellisen muutoksen liiketuloksessa.

Analyytikkona sinun on ymmärrettävä täysin yrityksen kustannusrakenne, kiinteät kustannukset, muuttuvat kustannukset ja toimintavipu. Nämä tiedot ovat erittäin hyödyllisiä, kun ennakoit taloutta ja valmistelet sen taloudellista mallia erinomaisesti.