Käyttöpääoman suhde (määritelmä, kaava) Kuinka laskea?

Mikä on käyttöpääoman suhde?

Käyttöpääoman suhde on suhde, joka auttaa arvioimaan yrityksen taloudellista suorituskykyä ja kuntoa, kun alle 1-suhde ilmaisee tulevaisuuden taloudellisen tai likviditeettiongelman todennäköisyyden yhtiöön ja se lasketaan jakamalla yhtiön lyhytaikaiset varat yhtiö lyhytaikaisilla veloilla.

Kaava

Käyttöpääoman suhde = Lyhytaikaiset varat ÷ Lyhytaikaiset velat

Yleisesti ottaen se voidaan tulkita seuraavasti:

- Jos tämä suhde on noin 1,2-1,8 - Tämän sanotaan yleensä olevan tasapainoinen suhde, ja oletetaan, että yritys on terve valtio maksamaan velkansa.

- Jos se on pienempi kuin 1 - Se tunnetaan negatiivisena käyttöpääomana, mikä tarkoittaa yleensä sitä, että yritys ei pysty maksamaan velkojaan. Jatkuvasti negatiivinen käyttöpääoma voi myös johtaa konkurssiin. (Yksityiskohtainen selitys annetaan myöhemmin)

- Jos tämä suhde on suurempi kuin 2 - Yhtiöllä voi olla ylimääräisiä ja käyttämättömiä varoja, joita ei käytetä hyvin. Näin ei pitäisi olla, koska käyttämättömien varojen vaihtoehtoiset kustannukset ovat myös korkeat.

Nämä suhteet eroavat kuitenkin yleensä toimialatyypeistä, eikä niillä ole aina järkeä.

Esimerkki

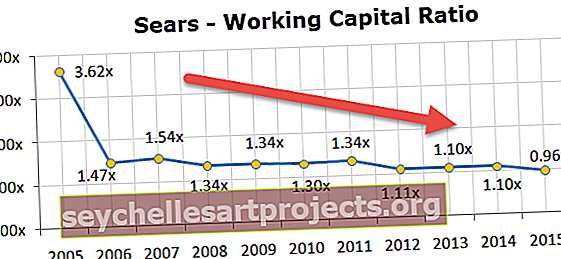

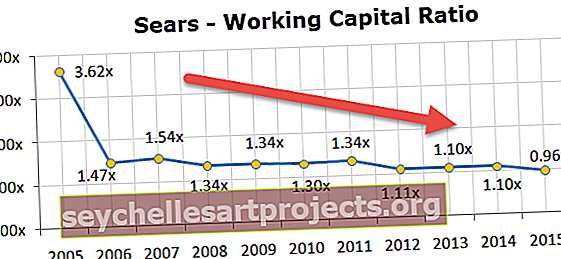

Sears Holdingin osakekanta laski 9,8% jatkuvien tappioiden ja huonojen neljännesvuositulosten ansiosta. Myöskään Searsin tasapaino ei näytä liian hyvältä. Moneymorning on nimennyt Sears Holdingin yhdeksi viidestä yrityksestä, jotka saattavat pian konkurssiin.

Varsinkin jos tarkastat Sears Holdingsin käyttöpääomatilanteen ja lasket käyttöpääoman osuuden, huomaat, että tämä suhde on laskenut jatkuvasti noin 10 viime vuoden ajan. Tämä suhde alle 1,0x ei todellakaan ole hyvä.

Komponentit

Tarkastellaan käyttöpääoman suhteen kriittisiä osia - lyhytaikaiset varat ja lyhytaikaiset velat.

Lyhytaikaiset varat:

Lyhytaikaiset varat sisältävät yleensä käteisvarat ja muut varat, jotka voidaan muuntaa rahaksi vuoden kuluessa.

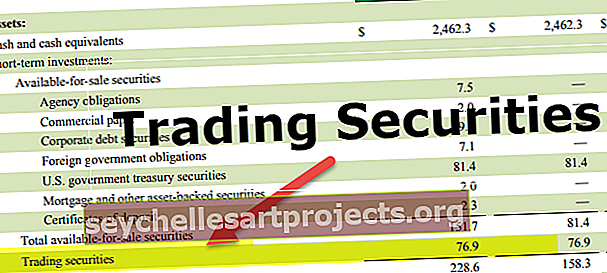

lähde: Colgate 2015 10K

Esimerkkejä lyhytaikaisista varoista ovat:

- Lyhytaikainen sijoitus sijoitusrahastoihin

- Myyntisaamiset

- Varasto (koostuu raaka-aineista, keskeneräisistä tuotteista ja valmiista tuotteista)

- Pankkitase

Lyhytaikaiset velat:

Lyhytaikaiset velat erääntyvät vuoden kuluessa tai ne on maksettava vuoden kuluessa.

lähde: Colgate 2015 10K

Esimerkkejä lyhytaikaisista veloista ovat:

- Ostovelat

- Maksettavat setelit (erääntyvät vuoden sisällä)

- Muut kulut maksetaan yleensä kuukauden kuluttua, kuten palkka, materiaalihuolto jne.

Lasketaan Colgaten käyttöpääomasta yllä olevista kuvista.

Tässä lyhytaikaiset varat = rahat ja pankkisaamiset + myyntisaamiset + vaihto-omaisuus + muut lyhytaikaiset varat

- Lyhytaikaiset varat (2015) = 970 dollaria + 1427 dollaria + 1180 dollaria + 807 dollaria = 4384 dollaria

Lyhytaikaiset velat = Lainat ja lainat + Pitkäaikaisten lainojen lyhytaikainen osuus + Ostovelat + Siirtovelot + Muut siirtovelat

- Lyhytaikaiset velat (2015) = 4 dollaria + 298 dollaria + 1110 dollaria + 277 dollaria + 1845 dollaria = 3534 dollaria

Käyttöpääoma (2015) = Lyhytaikaiset varat (2015) - Lyhytaikaiset velat (2015)

- Käyttöpääoma (2015) = 4338 dollaria - 3534 dollaria = 850 dollaria

- Käyttöpääoman suhde (2015) = 4338 dollaria / 3534 dollaria = 1,24x

Tämä suhde tunnetaan myös nimellä nykyinen suhde

Muutokset käyttöpääoman suhteessa

Kuten edellä selitettiin, käyttöpääoma on dynaaminen luku, joka muuttuu jatkuvasti molempien varojen / velkojen muuttuessa. Seuraava taulukko esittää yhteenvedon käyttöpääoman yksittäisten komponenttien muutosten vaikutuksista:

| Käyttöpääoman komponentit | Muuttaa | Vaikutus käyttöpääomaan |

| Lyhytaikaiset varat | Lisääntyä | Lisääntyä |

| Vähennä | Vähennä | |

| Lyhytaikaiset velat | Lisääntyä | Vähennä |

| Vähennä | Lisääntyä |

Käyttöpääoma vs likviditeetti

Kuten aiemmin keskusteltiin, käyttöpääoma on sen lyhytaikaisten varojen ja velkojen ero. Nämä ovat erillisiä taloudellisia lukuja, jotka saadaan yrityksen taseesta. Se ei ole todiste yrityksen likviditeettiasemasta.

Ymmärretään tämä esimerkin avulla:

| Tiedot | Yrityksen WC | Yritys Liquid |

| Lyhytaikaiset varat | 500 | 1000 |

| Lyhytaikaiset velat | 500 | 500 |

| Käyttöpääoman suhde | 1: 1 | 2: 1 |

Edellä mainitussa tapauksessa Company Liquid näyttää olevan likvidimpi kuin Company WC. Anna nyt lisätä joitain yksityiskohtia yllä olevaan taulukkoon

| Tiedot | Yrityksen WC | Yritys Liquid |

| Keskimääräinen keräysjakso (A / cs-saaminen) | 30 päivää | 120 päivää |

| Keskimääräinen maksuaika (A / cs maksettava) | 60 päivää | 90 päivää |

Edellä esitetyn kahden tilaston perusteella on selvää, että Company WC pystyy tuottamaan käteistä tehokkaammin kuin Company Liquid. Pelkästään käyttöpääoman suhde ei riitä määrittämään likviditeettiä. Seuraavia muita taloudellisia indikaattoreita vaaditaan myös:

- Päivän varaston jäljellä oleva kaava = Myyntikustannukset päivässä ÷ Keskimääräiset varastot

- Päivän myynnin kaava = Liikevaihto päivässä ÷ Keskimääräinen myyntisaaminen

- Maksettavien päivien kaava = Myyntikustannukset päivässä ÷ Keskimääräinen ostovelka

Nämä mittaavat vastaavia liikevaihtoja, esimerkiksi jäljellä olevien päivien varastot tarkoittavat, kuinka monta kertaa varasto myytiin ja vaihdettiin tiettynä vuonna.

Kolme edellä mainituista indikaattoreista voidaan käyttää kassan muuntosyklin (CCC) mittaamiseen , joka kertoo päivien määrän , joka kuluu lyhytaikaisen nettovarallisuuden muuntamiseen rahaksi. Pidempi sykli, sitä pidempään liiketoiminnan varat käytetään käyttöpääomana tuottamatta sille tuottoa. Joten yrityksen tulisi pyrkiä minimoimaan CCC mahdollisimman pitkälle.

Käteisen muuntosykli (CCC) = Päivän varastot + Päivät myynnissä - Maksamattomat päivät

Käteisvarojen muuntosykli (CCC) on parempi mitta yrityksen likviditeetin määrittämiseksi kuin sen käyttöpääoman suhde.

Hyödyllinen viesti

- Nopea suhde verrattuna nykyisiin suhteisiin

- Käteisen muuntosyklin kaava

- Omaisuuden liikevaihtosuhde Merkitys

- Esimerkki oman pääoman liikevaihtosuhteesta <