Velkainstrumentit (määritelmä, tyypit) Kuinka se toimii?

Velkainstrumentit Merkitys

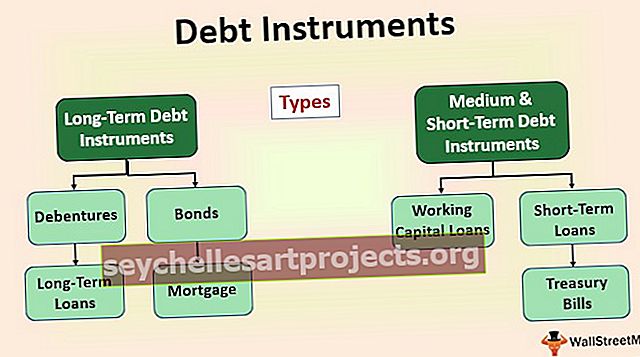

Velkainstrumentit ovat instrumentteja, joita yritykset käyttävät rahoittamiseen (sekä lyhyellä että pitkällä aikavälillä) kasvuunsa, investointeihinsa ja tulevaan suunnitteluunsa. Niihin sisältyy sopimus niiden takaisinmaksusta määrätyn ajanjakson aikana. Pitkäaikaisiin instrumentteihin sisältyvät joukkovelkakirjalainat, joukkovelkakirjat, pitkäaikaiset lainat rahoituslaitoksilta, ulkomaisten sijoittajien DDR: t. Lyhytaikaisiin instrumentteihin sisältyvät käyttöpääomalainat, lyhytaikaiset lainat rahoitusinstrumenteista.

Velkainstrumenttien tyypit

Velkainstrumentteja on kahdenlaisia, jotka ovat seuraavat:

- Pitkäaikainen

- Keskipitkä ja lyhytaikainen

Selitetään nyt nämä yksityiskohtaisesti.

# 1 - Pitkäaikaiset velkainstrumentit

Yhtiö käyttää näitä instrumentteja niiden kasvuun, suuriin investointeihin ja tulevaisuuden suunnitteluun. Nämä ovat niitä välineitä, joiden rahoitusjakso on yleensä yli viisi vuotta. Näillä instrumenteilla on veloitus yritysten varoista, ja niistä maksetaan myös korkoa säännöllisesti.

# 1 - Velkakirjat

Debentuurilaina on yrityksen käytetyin ja hyväksytyin pitkäaikaisen rahoituksen lähde. Niillä on kiinteä korko yrityksen tämän velkainstrumentin kautta saamalle rahoitukselle. Niitä nostetaan vähintään viiden vuoden ajaksi. Debentuuri on osa yhtiön pääomarakennetta, mutta sitä ei ole yhdistetty laskemaan osakepääomaa taseessa.

# 2 - joukkovelkakirjat

Joukkovelkakirjat ovat aivan kuten joukkovelkakirjalainat, mutta suurin ero on se, että valtion, keskuspankin ja suurten yritysten käyttämät joukkovelkakirjat ovat myös arvopapereiden takana, mikä tarkoittaa, että ne veloittavat yhtiön varoista. Niillä on myös kiinteä korko, ja vähimmäisaika on myös vähintään 5 vuotta.

# 3 - Pitkäaikaiset lainat

Se on toinen menetelmä, jota yritykset käyttävät lainojen saamiseen pankeilta, rahoituslaitoksilta. Se ei ole yhtä suotuisa rahoitusmenetelmä kuin yritysten on kiinnitettävä varansa pankkeihin tai rahoituslaitoksiin. Lisäksi korot ovat liian korkeat verrattuna joukkovelkakirjoihin.

# 4 - Asuntolaina

Tämän vaihtoehdon mukaan yritys voi kerätä varoja kiinnittämällä omaisuutensa kenenkään kanssa joko muilta yrityksiltä, yksityishenkilöiltä, pankeilta, rahoituslaitoksilta. Niillä on korkeampi korko yritysten rahoittamisesta. Varoja tarjoavan osapuolen etu on turvattu, koska heillä on veloitus pantattavasta omaisuudesta.

# 2 - Keskipitkät ja lyhytaikaiset velkainstrumentit

Nämä ovat instrumentteja, joita yritykset yleensä käyttävät päivittäiseen toimintaansa ja yritysten käyttöpääomavaatimuksiin. Rahoitusaika tässä Instrumenteissa on yleensä alle 2-5 vuotta. Heillä ei ole veloitusta yritysten varoista, eikä heillä ole myöskään korkean koron velkaa yrityksille. Esimerkkejä ovat seuraavat: -

# 1 - Käyttöpääomalainat

Käyttöpääomalainat ovat lainoja, joita yritykset käyttävät päivittäiseen toimintaansa, kuten velkojien selvitys, tilojen vuokrien maksaminen, raaka-aineiden osto, koneiden korjaus. Näillä on korkoa yrityksen kuukausittain käyttämästä kuukausirajasta rahoituslaitosten sallimasta rajasta.

# 2 - Lyhytaikaiset lainat

Pankit ja rahoituslaitokset rahoittavat myös näitä, mutta ne eivät veloita korkoa kuukausittain. Heillä on kiinteä korko, mutta siirrettyjen varojen määräaika on alle viisi vuotta.

# 3 - Valtionlaskut

Valtionlaskut ovat lyhytaikaisia velkainstrumentteja, jotka erääntyvät 12 kuukauden kuluessa. Ne lunastetaan eräpäivänä kokonaisuudessaan, ja jos ne myydään ennen eräpäivää, ne voidaan myydä alennettuun hintaan. Näiden velkasitoumusten korot katetaan emissiohinnassa, kun ne lasketaan liikkeeseen korkeammalla ja lunastetaan nimellisarvoon.

Edut

- Maksettu korko verohyödyke: - Lainarahoituksessa yritykset saavat koron vähennyksen voitosta ennen verovelan laskemista.

- Yrityksen omistus: - Lainarahoituksen merkittävimpiä etuja on, että yhtiö ei menetä omistustaan uusille osakkeenomistajille, koska joukkovelkakirjalaina ei ole osa osakepääomaa.

- Joustavuus varainhankinnassa: - Varoja voidaan kerätä velkainstrumenteista helpommin kuin oman pääoman ehtoiseen rahoitukseen, koska velanhaltijalle on kiinteä korko säännöllisin väliajoin

- Rahavirtojen suunnittelu on helpompaa: - Yritykset tietävät velkainstrumenteista kerättyjen varojen maksuaikataulun, kuten vuotuinen korkomaksu ja kiinteä aika näiden instrumenttien lunastamiseksi, mikä auttaa yrityksiä suunnittelemaan hyvissä ajoin kassavirtaa / rahavirran tila.

- Yritysten säännölliset kokoukset: - Yritysten, jotka keräävät varoja tällaisista instrumenteista, ei tarvitse lähettää ilmoituksia, viestejä velanhaltijoille säännöllisiä kokouksia varten, kuten osakkeenomistajien tapauksessa. Vain heille lähetetään kokoukset, jotka vaikuttavat velanhaltijoiden etuihin.

Haitat

- Takaisinmaksu: - Niissä on takaisinmaksutunniste. Kun varat on kerätty velkainstrumenteista, ne on maksettava takaisin niiden erääntyessä.

- Korkotaakka: - Nämä instrumentit suorittavat säännöllisin väliajoin korkomaksun, joka on täytettävä ja jota varten yrityksen on ylläpidettävä riittävää kassavirtaa. Korkomaksu vähentää yrityksen voittoa huomattavasti.

- Kassavirran vaatimus: - Yrityksen on maksettava korkoa, ja yrityksen pääosa on pitänyt kassavirrat näiden maksujen suorittamiseen hyvissä ajoin.

- Lainan ja oman pääoman suhde: - Lainanantajat ja sijoittajat pitävät riskialttiina yrityksiä. Se tulisi käyttää siihen määrään asti, joka ei jää alle tämän riskialttiiden velkarahoitusten.

- Varojen veloitus: - Sillä on veloitus yritysten varoista, joista monet vaativat yritystä panttaamaan / kiinnittämään omaisuutensa pitääkseen korot / varat turvassa lunastusta varten.