Hybridi-arvopaperit (merkitys, tyypit) Ylin 4 riski hybridipapereilla

Hybridi-arvopaperien merkitys

Hybridi-arvopaperit ovat arvopaperisarjoja, joissa yhdistyvät kahden tai useamman arvopaperityypin ominaisuudet, yleensä sekä velka- että oman pääoman komponentit. Näiden arvopapereiden avulla yritykset ja pankit voivat lainata rahaa sijoittajilta ja helpottaa erilaista mekanismia kuin joukkovelkakirjat tai osakeanti. Nämä arvopaperit ostetaan tai myydään yleensä vaihdon tai välittäjän kautta.

- Ne ovat yleensä riskialttiimpia kuin osakkeet ja vähemmän riskialttiita kuin perinteiset korkosijoitukset. Suuremmalla riskillä se tarjoaa ylimääräisen korkokomponentin, yleensä tavallista korkeammat velkaemissiot.

- Yleisin hybridivakuuslaji on vaihtovelkakirjalaina. Sen avulla sijoittajat voivat ansaita kiinteän koron ja ottaa altistumisen yhtiön osakkeille.

Hybridi-arvopapereiden tyypit

Tyyppi # 1 - Vaihdettavat joukkovelkakirjat

Vaihtovelkakirjalaina tarjoaa korkeamman tuoton ja mahdollisuuden sijoittaa yhtiön osakkeisiin. Nämä joukkolainat tarjoavat yleensä kuponkikorkoa, yleensä korkeammat kuin normaalit velkapaperit. Hinnan perustana ovat vallitsevat markkinakurssit, liikkeeseenlaskijan luottolaatu ja kantaosakkeiden näkymät (muuntopreemia).

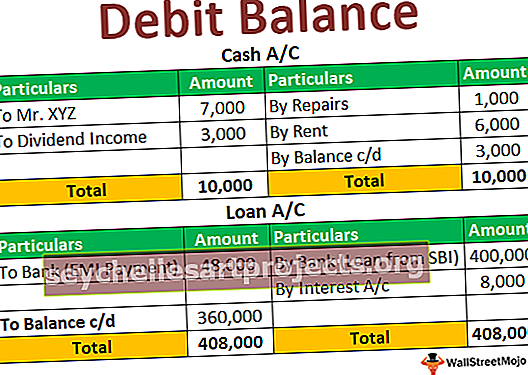

Esimerkiksi yritys Awesomely Growth Inc. on laskenut liikkeeseen vaihtovelkakirjoja, joiden nimellisarvo on 1 000 dollaria ja osakkeiden muuntohinta 10 dollaria. Jos joukkovelkakirjan haltija haluaa suorittaa tämän muunnoksen ja haluaa ottaa vastuun yrityksen osakkeista, hänellä olisi 100 (1000 dollaria / 10 dollaria = 100) osaketta yhtiön Awesomely Growth Inc.

Tyyppi # 2 - Vaihdettavat etuoikeutetut osakkeet

Samoin kuin vaihtovelkakirjalainat, vaihtovelkakirjalainat antavat sijoittajille mahdollisuuden säilyttää säännöllisten etuoikeutettujen osakkeiden edut. Nämä ansaitsevat säännöllisiä tai tasaisia osinkoja ja mahdollisuuden ansaita korkeamman tuoton muuntamalla yhtiön kantaosakkeiksi.

Nämä arvopaperit tarjoavat kiinteän tai vaihtuvan osingon koron, ja mahdollisuus ansaita korkeampaa tuottoa tulevaisuuden kasvunäkymien kautta, jos ne muunnetaan kantaosakkeiksi.

Tyyppi # 3 - Pääomalainat

Nämä ovat yleensä velkapapereita, joilla on oman pääoman kaltaisia piirteitä. Toisin kuin vaihtovelkakirjat, sijoittajat eivät yleensä saa sijoituksiaan muunnetuiksi osakkeiksi. He saavat osakemaisia ominaisuuksia, jotka upotetaan itse seteleihin. Esim. Huonommassa asemassa olevat velkapaperit, Knock-out-velkapaperit, ikuiset velkapaperit jne.

Hybridi-arvopapereihin liittyvät riskit

Tarkastelemme joitain näiden arvopapereiden riskejä.

# 1 - Trigger-tapahtumat

Tietyt skenaariot on muodostettu "Trigger Events" -tapahtumiksi, jotka määrittelevät tietoturvan toteuttavan suunnitellun mekanismin. Esimerkiksi:

- Ansioiden menetys voi aiheuttaa korkomaksujen lykkäämistä ja voi vaikuttaa merkittävästi kyseisen arvopaperin odotettuihin tuottoihin.

- Lainsäädäntö tai muutokset verolakeissa voivat vaikuttaa hybriditurvan odotettuun tuottoon. Se voi jopa käynnistää velkapapereiden välittömän keskeyttämisen odotettua aikaisemmin tai myöhemmin.

- Muutokset organisaation taloudellisessa kunnossa voivat vaikuttaa epävarmasti tuottoon. Se voi käynnistää velkapaperien muuntamisen osakkeiksi sijoittajille epäedullisilla ehdoilla.

# 2 - Volatiliteetti

Markkinoiden epävakaus, etenkin arvopaperin hinnan ympärillä, voi vaikuttaa odotettuun tuottoon. Se luo epävarmuutta turvallisuuden tulevasta suorituskyvystä. Esimerkiksi vaihtovelkakirjalaina käy kauppaa pörssissä, ja sen hinta on pudonnut alle alkuperäisen nimellisarvonsa 1000 dollaria 840 dollariin.

Useat tekijät voivat laukaista sen. Esimerkiksi korkojen muutokset yleensä, muutokset yrityksen kannattavuudessa tai tulevaisuudennäkymissä, markkinatunnelmissa jne.

# 3 - Maksuvalmiusriski

Suurin osa hybridipapereista käydään kauppaa pörssin tai välittäjän kautta. Niiden kaupankäyntimäärät voivat kuitenkin vaihdella eksponentiaalisesti niiden kysynnän ja tarjonnan perusteella. Se voi lisätä epävarmuutta likviditeetin suhteen ja lisätä kyseisen arvopaperin riskitasoa.

Sijoittajilla on yleensä oltava likviditeetti vastuidensa ympärillä. Tällä tavoin he voivat helposti ostaa tai myydä näitä arvopapereita milloin tahansa.

# 3 - Suojaamaton

Kuten olemme toistaiseksi keskustelleet, hybridipaperit ovat yleensä velkainstrumentteja, joilla on lisäominaisuus oman pääoman komponenteilla. Nämä arvopaperit ovat yleensä vakuudettomia, eikä niitä yleensä ole suojattu yhtiön varoilla. He ovat myös alemmalla tasolla, jos takaisinmaksu käynnistetään. Tämä tarkoittaa turvattua, ja muilla vanhemmilla kysymyksillä on etusija hybrideihin nähden, jos yritys menee takaisinmaksumenettelyyn tai, mikä vielä pahempaa, konkurssiin.

# 4 - Ennakkomaksuriski

Monet hybridit lasketaan liikkeeseen laskettavina / lunastettavina, mikä tarkoittaa, että yritykset voivat soittaa ja lunastaa joukkovelkakirjalainan, jos he pitävät sitä sopivana. Se tapahtuu yleensä korkojen muutosten kanssa yleensä.

Jos korot ovat alhaiset, yritys yrittää maksaa takaisin nykyiset velkapaperinsa korkeammilla korkoilla ja korvata ne uusilla arvopapereilla halvemmalla korolla. Se myös luo epävarmuutta näiden arvopapereiden elinkelpoisuudesta ja vaikuttaa niiden odotettuun tuottoon.

Tällaisiin arvopapereihin sijoittamisen / liikkeeseenlaskun edut

- Korkeampi tuotto: tarjoaa yleensä korkeamman tuoton kuin perinteiset joukkovelkakirjalainat. Tarjoa myös mahdollisuus osallistua yrityksen kasvuun, jos yhtiön kanta on nousussa.

- Hajauttaminen: Sallii salkun hajauttamisen yhdellä instrumentilla, mikä vähentää kokonaisriskiä. Esimerkiksi hybridin lisääminen perinteiseen osakelainasalkkuun vähentää kokonaisriskiä ja lisää hajauttamista.

- Volatiliteetti: Vaikka volatiliteetti on riski-elementti hybridien kanssa, sillä on yleensä vähemmän volatiliteettia markkinahintaan verrattuna perinteisiin osakkeisiin. Koska nämä arvopaperit tarjoavat tasaisen tulovirran, ne ovat yleensä vähemmän volatilteja.

- Pääomakustannukset: Yhdistämällä velan ja oman pääoman edut hybridit yleensä laskevat liikkeeseenlaskijan kokonaispääomakustannuksia. Lisäksi liikkeeseenlaskija hyötyy hybridilainoista, koska niillä on vähäinen vaikutus niiden kokonaisluottoluokitukseen.

Johtopäätös

Hybridi heijastaa eri näkökulmaa sijoittajille, jotka etsivät lisätuotto-osaa ja haluavat hajauttaa salkkuaan. Ne tarjoavat yleensä suuren potentiaalin korkeammalle tuotolle normaalissa markkinatilanteessa. Haittapuolena on, että hybridit ovat yleensä riskialttiimpia sijoituksia johtuen monista riskitekijöistä, joista olemme puhuneet.

Sijoittajien tulisi analysoida ja tutkia huolellisesti yksittäisiä asioita ennen sijoittamista ja etsiä myös ennakoivaa analyysiä tulevia markkinatilanteita varten.

Markkinoiden viimeaikaisen kehityksen ja lisääntyneen riskinottohalun myötä hybridit tarjoavat paljon sijoitusmahdollisuuksia sijoittajille yleensä ja myös niille, jotka etsivät tiettyjä tapahtumavetoisia mahdollisuuksia.