Markkinariski (määritelmä, esimerkkejä) 4 parasta markkinariskityyppiä

Mikä on markkinariski?

Markkinariski on riski, jonka sijoittaja kokee johtuen finanssituotteen markkina-arvon laskusta, joka johtuu koko markkinoihin vaikuttavista tekijöistä eikä ole rajoitettu tiettyyn rahoitushyödykkeeseen. Markkinariski, jota usein kutsutaan systemaattiseksi riskiksi, syntyy epävarmuustekijöistä taloudessa, poliittisessa ympäristössä, luonnonkatastrofeissa tai ihmisen aiheuttamissa katastrofeissa tai taantumassa, eikä sitä voida suojata vain monipuolistamalla.

Markkinariskin tyypit

Markkinariskejä on neljä päätyyppiä.

# 1 - Korkoriski

Korkoriski syntyy, kun arvopaperin arvo saattaa laskea vallitsevien ja pitkäaikaisten korkojen nousun ja laskun vuoksi. Se on laajempi termi ja käsittää useita komponentteja, kuten perus-, tuottokäyrä-, optio- ja uudelleenhinnoittamisriskin.

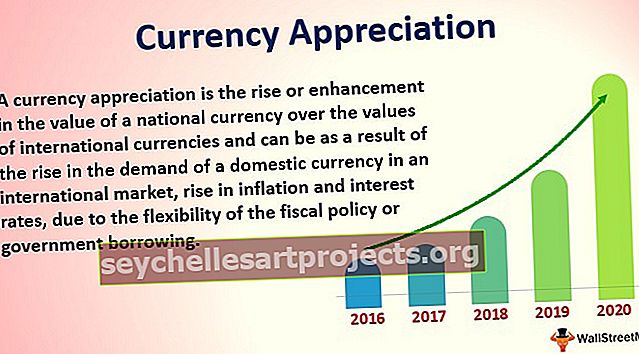

# 2 - Valuuttariski

Valuuttariski syntyy kotimaan ja ulkomaan valuutan vaihtokurssien vaihteluista. Tämä riski vaikuttaa eniten monikansallisiin yrityksiin, jotka toimivat maantieteellisesti eri puolilla ja joiden maksut tulevat eri valuutoissa.

# 3 - Hyödykehintariski

Valuuttariskin tavoin hyödykkeiden hintariski syntyy raaka-aineen, kuten raakaöljyn, kullan, hopean jne. Hintavaihteluista. Toisin kuin valuuttakurssiriski, hyödykeriskit vaikuttavat paitsi monikansallisiin yhtiöihin myös tavallisiin ihmisiin, kuten maanviljelijöihin, pieniin liikeyritykset, kauppiaat, viejät ja hallitukset.

# 4 - osakekurssiriski

Viimeinen markkinariskin osa on osakekurssiriski, joka viittaa rahoitustuotteiden osakekurssien muutokseen. Koska pääoma on herkin talouden muutoksiin, osakekurssiriski on yksi suurimmista osista markkinariskiä.

Markkinariskipreemioiden kaava

Yksi tekijä laskettaessa markkinariski on markkinariskipreemion laskeminen. Yksinkertaisesti sanottuna markkinariskipreemia on odotetun tuottoasteen ja vallitsevan riskittömän tuoton välinen ero.

Matemaattisesti markkinariskipreemion kaava on seuraava:

Markkinariskipreemia = odotettu tuotto - riskitön korko

Markkinariskipreemiossa on kaksi pääkohtaa - vaadittu merkittävä riskipreemio ja historiallinen preemio. Se perustuu sijoittajayhteisön tulevaisuuden odotuksiin tai historiallisiin malleihin.

Riskitön korko määritellään odotetuksi tuotoksi ottamatta riskiä. Useimmiten Yhdysvaltojen valtion korkoa, koska Yhdysvaltain valtion riski on lähes nolla, kutsutaan riskittömäksi koroksi.

Esimerkki markkinariskistä

Otetaan esimerkki.

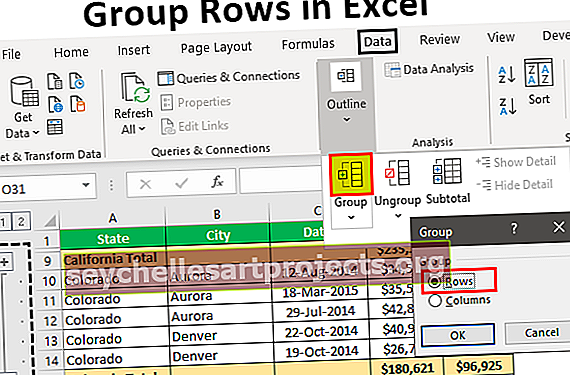

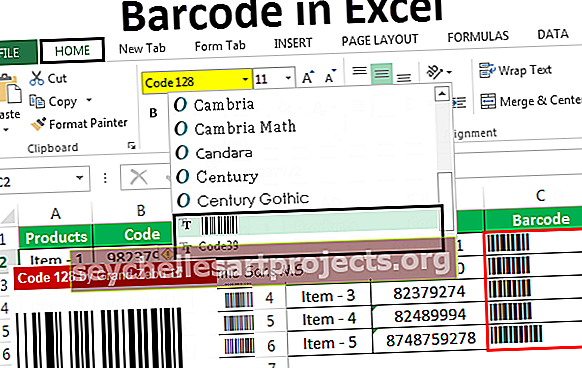

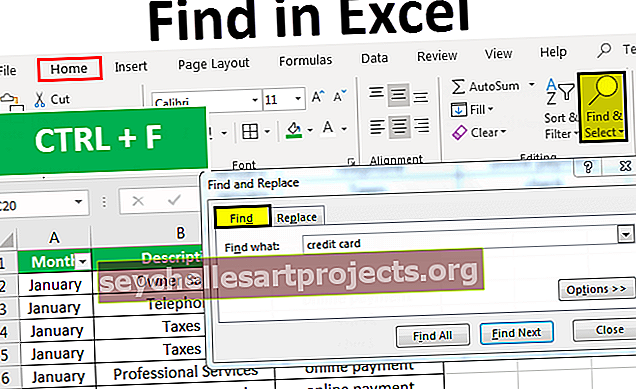

Voit ladata tämän Markkinariskin Excel-mallin täältä - Markkinariskin Excel-malliTarkastellaan esimerkiksi IT-suuryrityksen - HP: n esimerkkiä. Sijoittaja haluaa laskea osakekurssiin liittyvän markkinariskipreemion, joka tällä hetkellä noteerataan 1000 dollarilla. Oletetaan, että sijoittaja odottaa osakekurssin olevan 1100 dollaria odotetun kasvun takia. Seuraava on laskelma Excelissä.

Riskipreemion laskeminen on -

Markkinariskipreemia = 11%

Edut

Joitakin etuja ovat seuraavat.

- Useimmiten rahoitustuotteita myydään sijoittajayhteisölle aggressiivisella markkinoinnilla ja esittämällä vain kasvuosa samalla kun jätetään huomioimatta riskit ja kaatumiset. Tästä syystä näemme, että tällaisia tuotteita ostetaan enemmän talouden kasvusyklien aikana, kun taas taantumassa sijoittajat, erityisesti vähittäiskaupan yritykset, ovat loukussa. Jos sijoittaja olisi tuntenut markkinariskin käsitteen ja sen laskelmat, he voivat ymmärtää rahoitustuotteita paljon paremmin ja päättää, sopiiko se heille tällaisiin volatiliteetteihin.

- Markkinariskipreemio, kuten yllä olevassa esimerkissä selitetään, auttaa sijoittajaa laskemaan reaalisen tuoton. Vaikka rahoitustuote saattaa tuottaa tuottoisaa tuottoa, sijoittajan tulisi mitata sijoitus sen tarjoaman reaalikoron perusteella. Tämä voidaan laskea ottamalla huomioon vallitseva riskitön korko ja inflaatio.

Haitat

Joitakin haittoja ovat seuraavat.

- Emme voi sivuuttaa niitä kokonaan. Se voidaan suojata vain kustannusten ja intensiivisten laskelmien avulla. Sijoittajan on pystyttävä ymmärtämään analysoitavat tiedot ja mitkä tiedot sen tulisi suodattaa.

- Se on hyvin altis taantumalle tai talouden suhdanteiden muutoksille. Koska se vaikuttaa samanaikaisesti koko markkinoihin, sitä on vielä vaikeampaa hallita, koska monipuolistaminen ei auta. Toisin kuin luottoriski, joka on hyvin vastapuolikohtainen, se vaikuttaa kaikkiin omaisuusluokkiin.

Tärkeitä seikkoja

- Se on tärkeä osa riskienhallintaa. Koska se vaikuttaa samanaikaisesti koko markkinoihin, voi olla tappavaa, että sijoittaja jättää huomiotta markkinariskin salkun rakentamisen yhteydessä.

- Ne auttavat mittaamaan salkun mahdollisen suurimman mahdollisen tappion. Tässä on kaksi pääkomponenttia - aikataulu ja luottamustaso. Aikataulu on kesto, jolle markkinariskipreemio on laskettava, kun taas luottamus perustuu sijoittajan mukavuuteen. Me ilmaisemme sen prosentteina, kuten 95% tai 99%. Yksinkertaisesti sanottuna luottamustaso määrittää, kuinka suuren riskin sijoittaja tai salkunhoitaja voi ottaa.

- Se on tilastollinen käsite, joten sen laskelmat ovat hyvin painavia. Laskennassa käytettävät työkalut / mekanismit ovat - Riskin arvo: odotettavissa oleva puute, varianssi-kovarianssi, historiallinen simulaatio ja Monte Carlo -simulaatio.

- Koska markkinariski vaikuttaa koko sijoittajayhteisöön riippumatta heidän uskottavuudestaan tai omaisuusluokastaan, jolla ne toimivat, sääntelyviranomaiset valvovat sitä tarkasti kaikkialla maailmassa. Itse asiassa viimeisten 25 vuoden aikana olemme nähneet noin 4 suurta sääntelyä ja monia muita pieniä parannuksia. Baselin komitea on tärkein sääntelyelin, joka laatii nämä säännöt tai neuvot. Jäsenmaat voivat vapaasti mukauttaa tai lisätä valvontaa näihin säännöksiin pankkijärjestelmänsä tehostamiseksi.

Johtopäätös

Se on olennainen osa kaikkia salkkuja. Se johtuu lisätuotosta, jonka sijoittaja odottaa tuottavansa sijoituksesta. Jos suojaus tapahtuu, se voi johtaa parempiin tuloksiin ja suojata tappiot, kun markkinat kokevat laskusyklit.