Arvostusmenetelmät Opas viiteen tärkeimpään oman pääoman arvostusmalliin

Oman pääoman arvostusmenetelmät

Arvostusmenetelmät ovat menetelmiä yrityksen / yrityksen arvostamiseksi, mikä on jokaisen finanssianalyytikon ensisijainen tehtävä, ja yrityksen arvostamiseen on viisi menetelmää, jotka ovat Diskontattu kassavirta, joka on tulevien kassavirtojen nykyarvo, vertailukelpoinen yritysanalyysi, vertailukelpoiset transaktioverot, omaisuuden arvostus, joka on varojen käypä arvo ja osien summa, johon lisätään yhteisön eri osat.

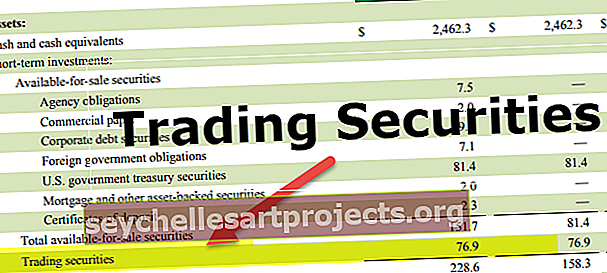

Luettelo top 5 -pääoman arvostusmenetelmistä

- Alennetun kassavirran menetelmä

- Vertailukelpoinen yritysanalyysi

- Vertailukelpoinen tapahtumakomp

- Omaisuusperusteinen arvostusmenetelmä

- Osien arvostusmenetelmän summa

Keskustellaan niistä jokaisesta yksityiskohtaisesti.

# 1 - Diskontattu kassavirta

Alla olevassa taulukossa on yhteenveto Alibaban diskontatun kassavirran arviointimallista.

- DCF on yrityksen ennustama kassavirran nykyarvo (NPV). DCF perustuu periaatteeseen, jonka mukaan yrityksen tai omaisuuden arvo perustuu sisäisesti sen kykyyn tuottaa kassavirtaa.

- DCF nojautuu siis enemmän liiketoiminnan perusodotuksiin kuin julkisiin markkinatekijöihin tai historiallisiin malleihin. Se on teoreettisempi lähestymistapa, joka perustuu erilaisiin oletuksiin.

- DCF-analyysi auttaa tuottamaan yrityksen kokonaisarvon (eli yrityksen arvon), mukaan lukien sekä velka että oma pääoma.

- Tätä laskettaessa lasketaan odotettavissa olevien tulevien kassavirtojen nykyarvo (PV). Tämän tekniikan haittana on arvio tulevasta kassavirrasta ja terminaaliarvosta sekä asianmukainen riskikorjattu diskonttokorko.

- Kaikkiin näihin panoksiin sovelletaan huomattavaa subjektiivista arviointia. Pienet muutokset panoksessa muuttavat oman pääoman arvostusta merkittävästi. Jos arvo on korkeampi kuin kustannus, on harkittava sijoitusmahdollisuutta.

# 2 - Vertailukelpoinen yritysanalyysi

Alla on vertailukelpoinen yritysanalyysi Box IPO -pääoman arvostusmallista

- Tähän oman pääoman arvostusmenetelmään sisältyy julkisten yritysten toimintamittareiden ja arvostusmallien vertaaminen kohdeyritysten toimintamittareihin.

- Oman pääoman arvostuksen käyttäminen kerralla on nopein tapa arvostaa yritystä. Sen lisäksi on hyödyllistä verrata yrityksiä, jotka tekevät vertailukelpoista yritysanalyysiä. Painopiste on kerätä yrityksen toiminta- ja taloudelliset ominaisuudet, kuten tulevaisuuden odotettu kasvu yhdellä luvulla. Tämä luku kerrotaan sitten taloudellisella mittarilla yrityksen arvon tuottamiseksi.

- Tätä oman pääoman arvostusmenetelmää käytetään kohdeyrityksessä, jolla on tunnistettavissa oleva tulo- tai tulovirta, jonka yritys voi ylläpitää. Yrityksille, jotka ovat vielä kehitysvaiheessa, arvioituja tuloja tai tuloja käytetään arvostusmallien perustana.

# 3 - Vertailukelpoinen tapahtumakomp

Alla on Box IPO -arvioinnin vertailukelpoinen tapahtumakomponentti

- Tätä oman pääoman arvostusmenetelmää käyttävän yrityksen arvo arvioidaan analysoimalla hinta, joka maksettiin vastaavista yrityksistä samankaltaisissa olosuhteissa. Tällainen arvostusmenetelmä auttaa ymmärtämään tietyllä toimialalla maksetut kerrannaiset ja palkkiot sekä sen, miten muut osapuolet arvioivat yksityisiä markkina-arvoja.

- Tämä oman pääoman arvostusmenetelmä edellyttää tuntemusta teollisuudesta ja muista varoista. Kun valitset yrityksiä tämäntyyppiseen analyysiin, on pidettävä mielessä, että tekijöiden, kuten taloudellisten ominaisuuksien, saman toimialan ja liiketoimen koon, liiketyypin ja ostajan ominaisuuksien välillä on yhtäläisyyksiä.

- Tämä oman pääoman arvostusmenetelmä säästää aikaa julkisesti saatavilla olevan tiedon käyttämiseen. Tämän arvostustekniikan suurin haittapuoli on kuitenkin liiketoimiin liittyvien tietojen määrä ja laatu. Suurimman osan ajasta nämä tiedot ovat rajalliset, mikä tekee johtopäätösten tekemisen vaikeaksi. Tämä vaikeus pahenee, jos yritys yrittää ottaa huomioon aiempien liiketoimien markkinaolosuhteiden erot nykyisiin markkinoihin verrattuna. Esimerkiksi kilpailijoiden lukumäärä on saattanut muuttua tai edelliset markkinat voivat olla suhdannekierron eri osissa.

- Vaikka jokainen liiketoimi on erilainen ja tekee siten suorat vertailut vaikeaksi, ennakkotapahtuma-analyysi auttaa yleisesti arvioimaan markkinoiden kysyntää tietylle omaisuuserälle.

- Joten arvostus tämäntyyppisessä analyysissä merkitsisi ensin liiketoimintaryhmän valitsemista, tarvittavan rahoituksen paikantamista, sitten tärkeimpien kaupankäynnin moninkertaisten hajauttamista ja lopuksi yrityksen arvon määrittämistä. Esimerkiksi, jos yrityksesi ennustaa käyttökatteen olevan 200 miljoonaa dollaria vuonna 2016 ja ennakkotapausanalyysi osoittaa, että kohdeyritykset ostettiin 20x käyttökatteelle, yrityksesi arvo on noin 4 miljardia dollaria.

# 4 - Omaisuusperusteinen

- Omaisuusperusteisessa arvostusmenetelmässä otetaan huomioon yrityksen varojen ja velkojen arvo. Tässä lähestymistavassa yrityksen arvo on yhtä suuri kuin kaikkien sen merkityksellisten varojen ja kaikkien sen merkittävien velkojen arvon välinen ero.

Se voidaan helposti ymmärtää seuraavalla yksinkertaisella havainnollistavalla esimerkillä: -

Yhtiön, ABC Ltd: n, johtajat harkitsevat XYZ Oy: n koko osakekannan hankintaa.

Seuraava on yhtiön XYZ ltd: n tase:

| Velat | Omaisuus |

| Osakepääoma 50000 | Kiinteä omaisuus 735000 |

| Varanto ja ylijäämä 400000 | Varasto 500000 |

| Sekalaiset velkojat 700000 | Sekalaiset velalliset 700000 |

| Pankkilimiitti 800000 | Käteinen käteisellä 15000 |

| Yhteensä: 1950000 | Yhteensä: 1950000 |

Arviointi omaisuusperusteisen lähestymistavan avulla:

| Yksityiskohdat: | Määrä |

| Varat: | 735000 |

| Kiinteä omaisuus | |

| Varasto | 500000 |

| Sekalaiset velalliset | 700000 |

| Käteistä kädessä | 15000 |

| Varat yhteensä | 1950000 |

| Velat: | 700000 |

| Sekalaiset velkojat | |

| Pankkilimiitti | 800000 |

| Velat yhteensä | 1500000 |

| Taseen loppusumma - velat yhteensä | 450000 |

| Yrityksen arvo | 450000 |

# 5 - Osien arvostusmenetelmän summa

Monialayritys, jolla on monipuolisia liiketoiminta-alueita, voi vaatia erilaista arvostusmallia. Tässä arvostamme jokaista liiketoimintaa erikseen ja laskemme yhteen oman pääoman arvot. Tätä lähestymistapaa kutsutaan osien arvostusmenetelmän summaksi.

Ymmärretään osien arvonmäärityksen summa käyttämällä esimerkkiä hypoteettisesta yrityksestä Mojo Corp.

Konglomeraatin kuten MOJO: n arvostamiseksi voidaan käyttää oman pääoman arvostusmallia kunkin segmentin arvostamiseen.

- Autosegmentin arviointi - Autosegmentti voitaisiin parhaiten arvioida käyttämällä EV / EBITDA- tai PE-suhdetta.

- Öljy- ja kaasusegmentin arviointi - Öljy- ja kaasuyhtiöille paras tapa on käyttää EV / EBITDA tai P / CF tai EV / boe (EV / tynnyriä öljyekvivalenttia)

- Ohjelmistosegmentin arviointi - Käytämme PE- tai EV / EBIT-arvoja ohjelmistosegmentin arvostamiseen

- Pankkisegmentin arviointi - Käytämme yleensä P / BV: tä tai jäännösanalyysimenetelmää pankkisektorin arvostamiseen

- Verkkokauppasegmentti - Käytämme EV / Sales -arviointia verkkokauppasegmentin (jos segmentti ei ole kannattava) tai EV / Subscriber- tai PE multipleksin arvottamiseksi

Mojo Corp -arviointi = (1) Autosegmentin arviointi + (2) Öljy- ja kaasusegmentin arviointi + (3) Ohjelmistosegmentin arviointi + (4) Pankkisegmentin arviointi + (5) Verkkokaupan segmentti