Markkinariskipreemioiden kaava Kuinka laskea Rp? (Askel askeleelta)

Mikä on Market Risk Premium Formula?

Termi "markkinariskipreemio" viittaa ylimääräiseen tuottoon, jonka sijoittaja odottaa saavansa riskialttiita markkinasalkkuja riskittömien omaisuuserien sijaan. Käyttöomaisuuden hinnoittelumallissa (CAPM) markkinariskipreemia edustaa arvopaperimarkkinalinjan (SML) kaltevuutta. Markkinariskipreemion kaava saadaan vähentämällä riskitön tuottoprosentti odotetusta tuottoprosentista tai markkinatuoton korosta.

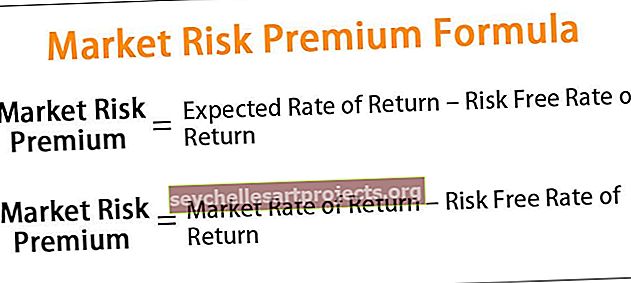

Matemaattisesti se on esitetty

Markkinariskipreemio = Odotettu tuottoaste - Riskitön tuottoprosenttitai

Markkinariskipreemia = Markkinatuotto - Riskitön tuottoprosentti

Selitys markkinariskipreemion kaavasta

Ensimmäisen menetelmän kaava voidaan johtaa käyttämällä seuraavia yksinkertaisia neljää vaihetta:

Vaihe 1: Ensinnäkin määritetään sijoittajien odotettu tuottoaste heidän riskihalunsa perusteella. Mitä korkeampi riskinottohalu, sitä korkeampi olisi odotettavissa oleva tuottoprosentti lisäriskin kompensoimiseksi.

Vaihe 2: Määritä seuraavaksi riskitön tuottoprosentti, joka on odotettavissa oleva tuotto, jos sijoittaja ei ota riskiä. Valtionobligaatioiden tai valtion velkakirjojen tuotto on hyvä tapa käyttää riskitöntä tuottoprosenttia.

Vaihe 3: Lopuksi markkinariskipreemion kaava saadaan vähentämällä riskitön tuottoprosentti odotetusta tuottoprosentista, kuten yllä on esitetty.

Toisen menetelmän markkinariskipreemion laskentakaava voidaan johtaa käyttämällä seuraavia yksinkertaisia neljää vaihetta:

Vaihe 1: Määritä ensin markkinoiden tuottoprosentti, joka on sopivan vertailuindeksin vuotuinen tuotto. S&P 500 -indeksin tuotto on hyvä viite markkinoiden tuottoprosentille.

Vaihe 2: Määritä seuraavaksi sijoittajan riskitön tuottoprosentti.

Vaihe 3: Lopuksi markkinariskipreemion kaava saadaan vähentämällä riskitön tuottoprosentti markkinoiden tuottoprosentista, kuten yllä on esitetty.

Esimerkkejä Market Risk Premium Formulasta (Excel-mallilla)

Katsotaanpa joitain yksinkertaisia ja edistyneempiä esimerkkejä Market Risk Premium Formulasta.

Voit ladata tämän Market Risk Premium Formula Excel -mallin täältä - Market Risk Premium Formula Excel -malli

Esimerkki 1

Otetaan esimerkki sijoittajasta, joka on sijoittanut salkkuun ja odottaa siitä 12 prosentin tuottoprosenttia. Viime vuoden aikana valtion obligaatioiden tuotto on ollut 4%. Määritä sijoittajalle annettujen tietojen perusteella markkinariskipreemia.

Siksi markkinariskipreemio voidaan laskea seuraavasti:

- Markkinariskipreemia = 12% - 4%

Markkinariskipreemio

Annettujen tietojen perusteella sijoittajan markkinariskipreemio on 8%.

Esimerkki 2

Otetaan toinen esimerkki, jossa analyytikko haluaa laskea vertailuindeksin X&Y 200 tarjoaman markkinariskipreemion. Indeksi kasvoi 780 pisteestä 860 pisteeseen viimeisen vuoden aikana, jonka aikana valtion joukkolainat ovat tuottaneet keskimäärin 5% tuoton . Määritä annettujen tietojen perusteella markkinariskipreemio.

Markkinariskipreemion laskemiseksi laskemme ensin markkinoiden tuottoprosentin yllä annettujen tietojen perusteella.

- Markkinatuotto = (860/780-1) * 100%

- = 10,26%

Siksi markkinariskipreemio voidaan laskea seuraavasti:

- Markkinariskipreemia = 10,26% - 5%

- Markkinariskipreemia = 5,26%

Markkinariskin Premium-laskin

Voit käyttää seuraavaa Market Risk Premium -laskuria.

| Odotettu tuottoaste | |

| Riskitön tuottoprosentti | |

| Markkinariskipreemioiden kaava | |

| Markkinariskipreemion kaava = | Odotettu tuottoaste - riskitön tuottoprosentti |

| 0 - 0 = | 0 |

Osuvuus ja käyttö

Analyytikon tai aiotun sijoittajan on tärkeää ymmärtää markkinariskipreemion käsite, koska se pyörii riskin ja palkkion suhteen välillä. Se edustaa sitä, kuinka osakemarkkinasalkun tuotto eroaa matalamman riskiluokan valtion joukkolainojen tuotoista sijoittajan kantaman lisäriskin vuoksi. Periaatteessa riskipreemio kattaa odotetut tuotot ja historialliset tuotot. Odotettu markkinapreemia eroaa yleensä sijoittajalta riskinottohalun ja sijoitusmallin perusteella.

Toisaalta historiallinen markkinariskipreemia (markkinoiden tuottoprosentin perusteella) on sama kaikille sijoittajille, koska arvo perustuu aikaisempiin tuloksiin. Lisäksi se muodostaa CAPM: n kiinteän hammaspyörän, joka on jo mainittu edellä. CAPM: ssä omaisuuserän vaadittu tuottoprosentti lasketaan markkinariskipreemion ja omaisuuserän beetan sekä riskittömän tuottoprosentin tulona.