Liikesykli (määritelmä, esimerkki) Viisi suhdannevaiheen vaihetta

Syklin määritelmä

Liiketoiminnan sykli määritellään sarjana toistuvia kasvusyklejä ylös- ja alaspäin yrityksen tai maan taloudellisen toiminnan tahdissa ja ohjaa päättäjiä päätöksentekoprosessissa. Se, että syklit ovat toistuvia, ei tarkoita, että niitä voidaan välttää. Laajemmassa asiayhteydessä syklit ovat vain osa teoreettista tietoa, jota yritys yrittää käyttää päätöksenteossa.

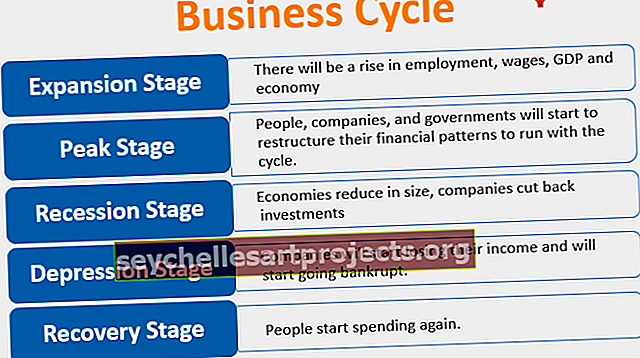

Liiketoiminnan syklin vaiheet

Jokaisella suhdannekierroksella on yleensä useita vaiheita, ja maasta riippuen voimme yrittää määritellä suhdannevaihtelut. Otetaanpa esimerkki Yhdistyneestä kuningaskunnasta ja yritetään määritellä yleiset suhdannevaiheet, joita voimme käyttää kaikkialla maailmassa.

- Laajennus

- Huippu

- Lama

- Masennus

- Elpyminen

Lähde: National Institute of Social and Economic Research, Iso-Britannia

Näitä vaiheita ei näytetä kokonaan kuvassa sinänsä, koska vain käyrän kaltevuus on erilainen. Laajentumisvaiheessa kaltevuus on positiivinen - kuten kourusta huipulle (yllä olevassa kuvassa). Tällaisten karkeiden arvioiden avulla voimme tulkita käyrien kaltevuuden.

# 1 - Laajennusvaihe

- Tässä suhdannevaiheessa työllisyys, palkat, BKT ja talous nousevat.

- Kaikki menee oikein - osakekurssit nousevat, ihmiset maksavat takaisin eränsä ajoissa, ja investoinnit kasvavat.

# 2 - Huippuvaihe

- Kuinka kauan talous nousee? Kunnes tunteet alkavat kääntyä toiselle puolelle. Ihmiset alkavat uskoa, että osakekurssit ovat hieman yliarvostettuja ja kääntyvät pois sijoittamisesta.

- Ihmiset, yritykset ja hallitukset alkavat muuttaa taloudellisia toimintamallejaan suhdanteiden mukaan.

- Talous on parhaimmillaan, mutta asiat näyttävät väsyneiltä. Ne eivät ole vielä todella huonoja, mutta saattavat olla. Hallitus yrittää toteuttaa korjaavia toimia työn jatkamiseksi.

# 3 - Taantuman vaihe

- Huipun saavuttamisen jälkeen, jos asiat eivät ole hallinnassa, asiat kääntyvät huonommalle puolelle.

- Taloudet pienenevät, yritykset leikkaavat investointeja.

- Tämän seurauksena ihmiset alkavat menettää työpaikkansa, ja kysyntä ja myynti vähenevät entisestään. Ennen kuin asioista tulee hyvin huonoja, hallituksen tulisi osallistua ja yrittää jäähtyä.

# 4 - Masennusvaihe

- Jos taantuman vaihetta ei hallita asianmukaisilla toimenpiteillä, useammat ihmiset alkavat menettää työpaikkoja, he alkavat maksaa lainojaan, mikä vaikuttaa enemmän talouteen.

- Yritykset alkavat menettää tulojaan ja menevät konkurssiin.

- Hallitukset ovat tiukassa sääntelyvaiheessa tilanteen hallitsemiseksi. Ne alentavat lainanoton korkoa niin, että talouteen virtaa enemmän rahaa.

# 5 - Palautusvaihe

- Kun hallitus työntää enemmän rahaa talouteen, ihmiset alkavat saada työpaikkoja ja sen seurauksena tuloja. Ihmiset alkavat käyttää uudelleen.

- Tämä työntää talouden parempaan vaiheeseen ja jälleen kasvuvaiheeseen.

Esimerkki suhdannekierrosta

Mitä aiomme käyttää välittäjänä tarkastellaksemme yritystä? Voimmeko käyttää BKT: tä? Vai pitäisikö meidän käyttää markkina-arvoa? Onko parempi käyttää palkanlaskua? Tai työttömyysaste?

Tähän kysymykseen ei ole oikeaa vastausta. Voimme käyttää mitä tahansa ja ne kaikki liittyvät toisiinsa. Vaikka joissakin saattaa olla viiveitä ja joitain voidaan käyttää ennustajina - voimme käyttää mitä tahansa näistä niin kauan kuin se voidaan asianmukaisesti selittää ja ilmaista. Katsotaan siis, kuinka Yhdysvaltojen BKT on noussut ja laskenut vuosien varrella, ja selvitämme, pystymmekö me osoittamaan taantumat, laskut, kasvut ja huiput.

Ennen kuin siirrytään esimerkkiin suhdannekierrosta, on reilua huomauttaa, että nämä jaksot eivät näytä tarkalleen siltä kuin puhuimme. Ja kaikki tämä on post-fact-analyysi. Kun katsomme taaksepäin, kaikki näyttää olevan ilmeistä.

Kasvun kasvaessa taantuman todennäköisyys kasvaa edelleen. 1980, 1990, 2000, 2010. Näinä vuosina todennäköisyys oli huipussaan ja se putosi alimmalle tasolle. Jos palataan takaisin ja tarkastelemme Yhdysvaltojen taloushistoriaa, voimme nähdä, että nämä ovat historian kohtia, joissa taantumia tapahtui. Ja voimme myös nähdä, että vuosien 1980, 2000 ja 2010 taantumilla oli suuri vaikutus talouteen kuin vuonna 1990.

Vuonna 1980 suuri taantuma osui Yhdysvaltoihin. Vuonna 2000 ihmiset alkoivat arvioida ohjelmistoyrityksiä kuin hulluja - yhdessä paikassa Cisco ja Oracle arvioitiin sellaisella kasvuvauhdilla, että jos nämä kasvuennusteet pitävät paikkansa, yrityksen nettotulot ovat suuremmat kuin Yhdysvaltain BKT. Tällöin ohjelmistojen kaatuminen tapahtui. Taantuman todennäköisyys oli suuri, ja sitten talous romahti.

Vuosien 2008--2010 tapaus oli uudempi, ja siitä oli lisätietoja - ohjelmistojen romahdusta katsoneet ihmiset alkoivat laittaa rahojaan taloihin. Rahoitusyhtiöt menivät hulluksi lainojen myöntämisessä, ja kun asuntojen hinnat laskivat, ihmisillä ei ollut mitään syytä maksaa takaisin suuria määriä edullisesta talosta. Tämä johti maailmanlaajuiseen taantumaan, ja me kaikki tiedämme sen tulokset.

Rajoitukset

Yritykset, kuten Goldman Sachs, ovat hyviä analysoimaan, mutta eivät ennustamaan. Kun vuoden 2008 taantuma alkoi, Goldman oli yksi ensimmäisistä yrityksistä, joka tarvitsi pelastamista. He lyövät vetoa siitä, että talous jatkaa kasvuaan, eivätkä he pystyneet arvioimaan markkinoita. Tämä selittää suhdanteiden rajoitukset - ihmisten on oltava tietoisia siitä, että tulevaisuus ei ole ennustettavissa. Ei ole väliä kuinka monta muuttujaa laitamme, on aina tuntematon. Silti voimme aina olla tietoisia siitä, mitä voi tulla seuraavaksi, ja yrittää olla valmistautunut siihen.

Johtopäätös

Näiden suhdanteiden tarkastelu on niin teoreettinen laite. Se yrittää selittää meille, miten talous toimii ja miten sitä voidaan käyttää päätöksenteossa. Voimmeko nyt ennustaa seuraavan taantuman nyt, kun tiedämme suhdanteita? Luultavasti ei. Mutta voimme aina valmistautua siihen tietäen, että se voi tulla.