Top 10 talousindikaattoria - mitä katsella ja miksi | WallstreetMojo

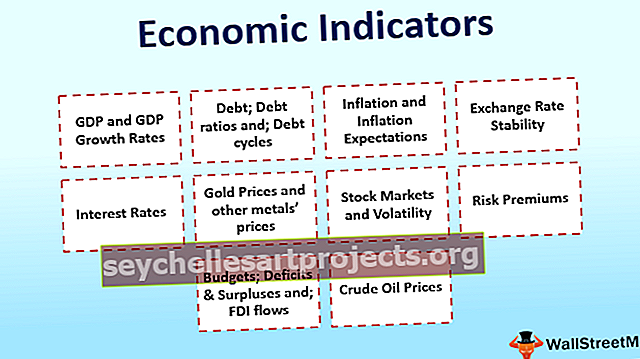

Taloudelliset indikaattorit

Jo ennen sisältöön pääsemistä yllä oleva aihe on subjektiivinen, puhumattakaan siitä, että se voi olla melko harhaanjohtava. Tässä miksi?

- Haluan sanoa sinulle oikeudenmukaisesti, että indikaattoreita on helposti yli kymmenen. Voisit kiistää puolesi puolesta erottamalla sanan "the" aiheen alkuun. Se on kuin säveltää runo 'Kukasta' mainitsematta tosiasiallisesti kukaan kukaan viitaten, jolloin voit arvata kuka se on. Samoin tämä aihe on luonteeltaan subjektiivinen.

- Minä, kirjailija, en ehkä ole paras aihe vain siksi, että kukaan ei ole paras rahoitus- ja taloustieteessä. Monet ihmiset saattavat olla hienoja, mutta kaikki eivät ole aina oikeassa - joten älä välitä paljon älykkyysosamäärästä. Näin ollen mainitut kymmenen indikaattoria eivät välttämättä ole aina parhaita indikaattoreita. Onko Roger Federer kaikkien aikojen suurin tennispelaaja? Vai onko Warren Buffett tästä aiheesta paras sijoittaja koskaan? Jos olet sijoitusasiantuntija, kymmenen parhaan joukossa voi olla erilainen paitsi minun, myös herra Buffettin.

- Kolmas syy on hienovarainen, mutta räikeä, koska tämä kiinnostaa sinua, lukijaa uskomaan, että tämä on avain menestykseen sijoituspäätöksissäsi. Joten tässä on vastuuvapauslauseke, jota et ole toivonut - mainittuja indikaattoreita tarkastellaan yleensä indikaattoreilla, ja niitä voidaan käyttää sijoituspäätösten tekemiseen omalla vastuullasi. Minulla on ilo osoittaa tämä sinulle.

Yllä olevien huomautusten jälkeen on huomioitava muutama muu asia:

- Seuraavat kymmenen taloudellista indikaattoria ovat itse asiassa varsin kriittisiä nykypäivänä, kun otetaan huomioon kaikki rahoitusmaailmassa esiintyvät epätasapainot. Lue paperit ja tiedät monista maailmanlaajuisista tapahtumista. Jotta tapahtumasta saadaan hyvä yhteenveto uutisista, niitä on käytetty esimerkkinä tuettavien kymmenen indikaattorin tueksi.

- Annetuilla indikaattoreilla pyritään kattamaan mahdollisimman paljon sisällyttämällä siihen useita muita tekijöitä, jotka ovat osa indikaattoria, jotta voidaan arvioida niiden keskinäistä suhdetta.

- Koska nämä kymmenen indikaattoria ovat subjektiivisia, joitain niistä ei välttämättä löydy toisesta artikkelista, jos Googlen sama otsikko. Erityisesti on huomattava, että tässä mainitut eivät ole peräisin useista Google-hauista.

- Toivon vilpittömästi, että tämän lukeminen parantaisi tietämystäsi ja saisi sinut aloittamaan rahoitusmaailman tarkastelun eri tavalla.

- Mainitut indikaattorit eivät ole järjestyksessä, koska "kauneus on katsojan silmissä" - kauneus on usein.

Joten aloitetaan todella mielenkiintoisilla asioilla varovaisen ja yksityiskohtaisen esittelyn jälkeen - kymmenen parhaan indikaattorin varoa ja miksi sinun tulisi varoa niitä [minun, kirjailijan mukaan]. Kaksi huomioitavaa asiaa ennen aloittamista - johtava indikaattori on sellainen, joka auttaa määrittämään taloudelliset muutokset, ja viivästynyt indikaattori seuraa taloudellisia muutoksia.

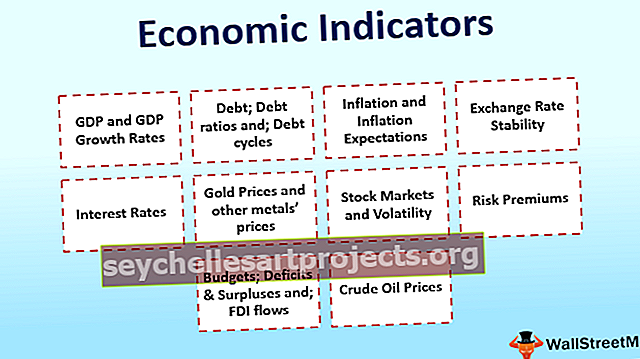

Kymmenen parasta taloudellista indikaattoria

# 1 - BKT ja BKT: n kasvu

Viivästynyt indikaattori on yleensä perustekijä. Katsokaa rahoitusuutisia ja huomaat, että IMF tai jokin muu laitos on tarkistanut maan BKT-kasvuennustetta. BKT tai bruttokansantuote on maassa tuotettujen tavaroiden ja palvelujen rahallinen arvo.

Miksi tämä taloudellinen indikaattori on?

Ei vain siksi, että ne ovat tärkeiden tekijöiden mielestä tärkeimpiä instituutioita, mutta tavallaan maan arvoa voisi edustaa BKT. BKT: n kasvuvauhtia pidetään ilmeisesti hyvänä, jos se on tasaista. Viime aikoina on keskusteltu Intian BKT: n kasvuvauhdista, koska sitä pidetään maailman nopeimmin kasvavana taloutena. Se aiheuttaa uusia komplikaatioita, jos perusnumeroiden aitoudesta on kysymys. Pahempaa on, että Kiinan BKT-lukuja ei ole pidetty oikeina useiden vuosien ajan, mikä sisältää myös ajan, jolloin ne olivat nopeimmin kasvava talous.

lähde: worldbank

# 2 - Velka; Velkasuhteet ja; Velkasyklit

Tämä on johtava indikaattori. Itse asiassa melko suuri aihe, mutta erittäin tärkeä, velka on lähinnä rahan ottamista ja sitä on kahta muotoa: yksityinen velka [yritysten ja muiden laitosten liikkeeseen laskemat velat, yksityishenkilöiden / yksityishenkilöiden ryhmien ottamat lainat] ja julkinen velka[hallituksen (valtioiden) lainat]. Lainattua rahaa voidaan käyttää monin tavoin riippuen siitä, kuka laskee liikkeeseen velan - rahoittaa varojen ostoja, maksaa osakkeenomistajille, rahoittaa projekteja, ottaa vipuvaikutuksia kaupoissa jne. Kun lainaa on enemmän kuin kykyä maksaa takaisin veloista [mieluiten laillisista tuloista!], velasta tulee riskialtista ja se voi johtaa sen uudelleenjärjestelyyn hyväksi ja pahimmassa tapauksessa velan laiminlyönteihin tai erääntyneiden määrien maksamatta jättämiseen. Täten on olemassa raja sille, kuinka paljon velkaa voidaan / pitäisi ottaa. Muita tapoja, joilla velka voidaan ottaa, ovat joko kotimaiset tai ulkomaiset.

Velkasuhteet riippuvat siitä, kuka ottaa velan, ja vaihtelevat velan ja oman pääoman suhteesta velka-BKT-suhteeseen.

Lainasyklit ovat lyhyen aikavälin velkasyklejä, jotka kestävät noin 5-8 vuotta (vuoden 2008 finanssikriisi merkitsi lyhyen aikavälin velkasyklin loppua, joka alkoi dot com -kuplan jälkeen) ja pitkäaikaisia velkasyklejä, jotka voivat tulla kerran elinikä. Uskotaan, että 1930-luvun suuri lama merkitsi pitkän aikavälin velkasyklin jaksoa, joka päättyi 1940-luvulle ja jossa maailman velka suhteessa BKT: hen nousi noin 280 prosenttiin. Jälleen vuonna 2013 suhde oli noin 360%, ja sen uskotaan loppuvan hitaasti. Se on erittäin mielenkiintoinen aihe, johon Bridgewater Associatesin toimitusjohtaja Ray Dalio kiinnittää huomiota.

Miksi he ovat?

Vuoden 2008 taloudellisen romahduksen jälkeen alhaiset korot pakotettiin melkein monissa talouksissa vauhdittamaan kasvua ja investointeja. Tämä kannusti lainojen ottamista ja velkaantuneita talouksia, mutta valitettavasti vain vähän kasvua. Kuten mainittiin, maailman velka-BKT oli lähes 360%. Kiinan, joka oli epäilemättä menestynein talous kriisin jälkeen, ottaen huomioon sen suuren kasvun, on tällä hetkellä massiivinen velka-BKT, noin 280%, mikä on kaikkien talouksien korkein. Huolestuttavaa on, että Kiina on hidastumassa, vaikka sen velka nähdään tällä hetkellä käyttökelpoisena valuuttakurssivarantojen, aiempien kasvutulojen jne. Vuoksi. Heikon kasvun omaava ylimääräinen velka laskisi valtion luottoluokitusta lukuisien ongelmien lisäksi.

Vastaavia velkaan liittyviä murheellisia kohtauksia kohtaavat monet taloudet - Puerto Rico laiminlyö hiljattain valtionvelkansa. Viime aikoina Argentiina ja Kreikka ovat melkein olleet laiminlyöneitä; Vuoden 1998 LTCM-hedge-rahastokriisissä Venäjä laiminlyönyt valtionvelkansa useiden muiden esimerkkien joukossa.

# 3 - Inflaatio ja inflaatio-odotukset - heidän ystävänsä ja vihollisensa

Vaikka saatat ajatella, että inflaatiolle ei ole paljon selitystä, koska tiedät sen jo, voit erehtyä. Inflaatio on eri muodoissa ja mielestäni se on epämääräinen indikaattori (mihin en haluaisi syventää), mutta se on ollut ja tulee olemaan todella tärkeä taloustieteilijöille, taloudelle, päättäjille, sijoittajille ja kauppiaille. Erilaisten inflaatiotyyppien lisäksi yleisesti käytettyjä mittareita ovat kuluttajahintaindeksi [CPI], tukkuhintaindeksi [WPI], henkilökohtaiset kulutusmenot [PCE] ja BKT-deflaattori. Yleensä liian korkea inflaatio voi aiheuttaa valuuttakurssin laskun, korkeat korot sen hillitsemiseksi, kysyntä- ja tarjonta-asiat sekä hintojen räjähtämisen - taloudellinen terrorismi, jossa kaikki ovat panttivankeja.

Inflaatio-odotukset määräävät, miten inflaatio kehittyy tulevaisuudessa. Se lasketaan monin tavoin. Muutamia mainitakseni, viiden vuoden korko viiden vuoden kuluttua [alias 5 vuotta eteenpäin] koronvaihtosopimuksista ja keskipitkän aikavälin termiinikorkot valtionkassainflaatioindeksoiduista joukkovelkakirjoista tai TIPS: stä [Treasury Inflation-Protected Securities].

Ystävät ja viholliset: Indikaattorit, kuten palkkahintaindeksi, työpaikkojen kasvu, työttömyysluvut, palkanlaskennan numerot, voivat toisinaan lisätä nousua tai maksaa inflaatiota. Ne ovat taloudellisen vakauden indikaattoreita jäljessä. Pelkästään ennätyksen vuoksi indikaattori, jonka haluat nähdä, on Philips-käyrä [kaavio, joka vertaa työttömyysastetta ja inflaatiota].

Miksi he ovat?

Nykyisessä hitaan kasvun ja desinflaation ympäristössä (ei pidä sekoittaa deflaatioon) inflaatiota pidetään elintärkeänä. Yhdysvallat, Yhdistynyt kuningaskunta, euroalue ja Australia ovat olleet desinflaatioskannerin alla. Aiemmin hyperinflaatio oli pelko. Yhdysvaltojen inflaatio 1980-luvun alussa kosketti melkein 15 prosenttia ja tuolloin Fed-varantopäällikkö Paul Volcker nosti korkoa (fed-varojen korkoa) noin 10 prosentista 20 prosenttiin, ja sitä seurasi taantuma kuin ympäristö. Inflaatio on perusindikaattori sen selvittämiseksi, onko maasi ja muut taloutesi kunnossa.

# 4 - Vaihtokurssin vakaus

Sana "vakaus" on tässä tärkeä. Valuuttakurssia verrataan yleensä Yhdysvaltain dollariin. Se kertoo meille, kuinka paljon yksi yksikkö Yhdysvaltain dollaria [USD] saisi kotimaan valuutassa. Esimerkiksi Intian valuuttakurssi on 67 Rs per Yhdysvaltain dollari. Valuuttakursseissa on kaksi aluetta, joihin meidän on keskityttävä. Nimellinen efektiivinen valuuttakurssi [NEER], joka säätää valuuttakurssin painotettuna muiden maiden kanssa käytävän kaupan mukaan. Reaaliefektiivinen valuuttakurssi [REER] säätää valuuttakurssia vertaamalla sitä muiden valuuttojen koriin, joka on oikaistu inflaation mukaan. Riittää tietää juuri nyt!

Miksi he ovat?

Keskuspankit heikentävät toisinaan valuuttakurssiaan inflaation lisäämiseksi ja viennin lisäämiseksi ja arvostavat valuuttakurssia päinvastoin. Ajan myötä, jos valuuttakurssit laskevat jatkuvasti, se antaa signaalin siitä, että maa ei ole hyvässä asemassa ja sijoittajat perääntyvät niistä. Tämä johtaa edelleen arvon alenemiseen ja aiheuttaa paljon epävakautta, jota voi olla vaikea selvittää. Muistan ajan, jolloin Intian rupia [INR] oli USD: n ollessa 45 dollaria, mikä tuntui normaalilta. Nyt se on 67 dollaria dollaria vastaan ja näyttää normaalilta. Mutta vuonna 2014 oli aika, jolloin INR laski voimakkaasti, ja voidaan väittää, että se laskee edelleen paljon. Mutta REER-perusteella se on toiminut paremmin kuin muut valuutat, minkä vuoksi INR on yksi parhaiten menestyvistä valuutoista viime vuosina.Mutta Brasilian real ja monet muut valuutat ovat menestyneet melko huonosti korostaen heidän taloustilannettaan. Tietäisit Kiinan valuutan devalvoitumisesta niin sanotusti elokuussa 2015 bändiltä noin 6,20 CNY - noin 6,32 CNY.

lähde: Bloomberg

# 5 - korot - vakuutuskurssit ja valtion joukkolainojen korot

Tämä on todella yksinkertaista mutta kriittistä tavaraa. Rahatalouden taloustiede ja politiikka viittaavat siihen, että korot ohjaavat pääasiassa taloudellista toimintaa. Vaikka voidaan väittää, ne ovat yksi tärkeimmistä tekijöistä. Keskuspankkien asettamat korot ovat nähneet jopa enemmän kiinnostusta ja odotuksia kuin Roger Federer voitti 18. Grand Slamin. Jopa murto-osaa pidetään nykyään odotettuna suurena nousuna tai rintakuvana. Poliittiset korot ovat molemmat, jäljessä ja johtava indikaattori rehellisesti sanottuna. Kun talletusten / arvopapereiden korko [nimellinen korko] mukautetaan inflaatiokorkojen mukaan, saadaan todellinen korko, jonka inflaatio jättää muuttumattomaksi [Nimellinen korko miinus inflaatioaste on suunnilleen reaalikorko]. Vakaa sekä nimellinen että reaalikorko suhteessa valuuttakursseihin, inflaatioon,ja muut taloudet nähdään voiman signaalina [mitä se onkin arvoista]. sen???

Valtionobligaatio tai T-joukkovelkakirjalainan korko, joka on yleensä 10 vuoden korko [ja jota pidetään riskittömänä vertailuarvona] on myös merkittävä indikaattori ja voi kertoa, onko ympäristö taantumassa. Joskus vaihtelut ja korrelaatiot T-joukkovelkakirjojen ja osakemarkkinoiden välillä voivat tuottaa tärkeitä johtopäätöksiä kauppiaille.

Miksi he ovat?

Saksan, Sveitsin, Japanin ja muutamien muiden maiden 10 vuoden vertailuindeksi on viime aikoina tuottanut negatiivisia korkoja [lainat rahaa ja maksat takaisin vähemmän, kun erä erääntyy - tarpeeksi hullu, mutta se on maailma asumme]. Maiden negatiiviset poliittiset korot viittaavat huonoon talouteen ja erittäin matalasta negatiiviseen 10 vuoden joukkolainakorot voivat viitata raskaaseen turvasatamainvestointiin tai mahdolliseen taantumaan, jos valtionkassan tuottokäyrä on laskeva. Vuoden 2008 finanssikriisin aikana, josta olemme tienneet, luottoriskit puhaltivat katon yli ja aiheuttivat yritysten tuskaa ja maksuhäiriöitä.

lähde: Bloomberg

# 6 - Kullan hinnat ja muiden metallien hinnat

Kultaa pidetään turvasatamana, ja sen arvo nousee yleensä, jos maailmantaloudessa on taantuma, kuten Yhdysvaltain ja Saksan joukkovelkakirjalainojen hinnat. Vaikka kullan hintamuutoksissa on ymmärrettävissä syvempiä puolia, on tarkasteltava myös muita jalometalleja, kuten hopean ja platinan hintoja, vahvistaaksemme kullamme. Näiden metallien korrelaatioista on tehty useita tutkimuksia. Väitetään, että kultaa pidetään myös suojauksena inflaatiota vastaan taloudessa.

Miksi he ovat?

Joulukuussa 2015 outo, kullan hinta oli melkein koskenut 1050 dollaria / oz. Maailman kriittisen ihon muuttuminen kohtuullisen turvallisesta riskialttiiksi aiheutti runsaasti rahaa kullalle, ja sen kauppa vaihtelee tällä hetkellä 1350 dollaria / oz.

lähde: jalometalliharkot

# 7 - osakemarkkinat ja volatiliteetti

Johtava indikaattori, ne ovat ensimmäinen asia, joka tulee huomiomme aamulla, jos sinulla on rahaa. Se heijastaa sekä sijoittajien että kauppiaiden mielipiteitä osakeindeksin muodostavista yrityksistä ja makropäätöksiin, jotka vaikuttavat näihin tunteisiin. Volatiliteetti on riski, jonka näemme indeksin kummallakin puolella olevien suurten vaihteluiden takia, mutta se kallistuu enemmän alaspäin - markkinoiden volatiliteetti mitataan volatiliteetti-indeksillä.

Miksi he ovat?

Koska ne ovat tärkeitä indikaattoreita, niitä ei pitäisi tarkastella erikseen. Heinäkuussa 2015 havaittiin jonkin verran epäjohdonmukaisuutta Yhdysvaltain volatiliteettiindeksin ja luottoriskinvaihtosopimusten vakuutusmaksujen välillä [CDS-sopimuksia käytetään vakuutuksina maksukyvyttömyystilanteilta], koska ne liikkuvat yleensä rinnakkain. Vuoden 2008 kriisi, Brexit-kansanäänestyksen tulos 23. kesäkuuta 2016, Dow Jonesin kaatuminen vuonna 1987 ovat esimerkkejä volatiliteetista, jota markkinat eivät olleet kuvitelleet! Toisinaan Volatiliteetti-indeksi ja T-joukkovelkakirjalainojen tuotot ovat liikkuneet rinnakkain, mikä saattaa antaa sinulle tunteen väärin hinnoittelusta omaisuusluokissa - koska suurempi volatiliteetti saa ihmiset sijoittamaan rahaa turvallisiin arvopapereihin, kuten T-joukkovelkakirjoihin, nostaen siten hintojaan ja tuottoja alaspäin (joukkolainojen hinnat ja tuotot ovat käänteisesti yhteydessä toisiinsa). Hyvä indikaattori, eikö?

# 8 - Riskipreemiat

Riskipreemiot ovat yleensä jäljessä olevia indikaattoreita ja antavat sinulle käsityksen eri arvopapereiden / indeksien koetusta riskialttiudesta. Yksinkertaisesti sanottuna, ne ovat ylimääräinen odotettu tuotto, jonka saat joutuessasi kohtaamaan epävakauden ja arvopaperin tai indeksin riskin. Makrotaloudellisesti korkeammat maakohtaiset riskipreemiat osoittavat korkeamman odotetun tuoton, mutta korkeamman riskin. Yhdistettynä hitaaseen kasvuun ja muihin hidastumiin tämä voi vaikuttaa luottoluokituslaitosten, kuten Fitch, S&P, Moody's, jne. Antamaan maan luottoluokitukseen.

Luottoriskit / preemiat osoittavat riskiriskin mukaisten velkapapereiden vaadittavan ylimääräisen tuoton verrattuna vastaavaan T-joukkolainakoroon, jota pidetään riskittömänä. Suurempi ero osoittaa korkeamman koetun riskin taloudessa. Muita tärkeitä riskipreemiotyyppejä, joita etsitään, ovat likviditeettipreemiot, valinnaisuuspreemiat, CDS-spreadit ja inflaatiopreemiat.

Miksi he ovat?

Vuoden 2008 luottokriisin aikana luottoriskit puhaltivat katon yli. Alla on kaavio CDS-vakuutusmaksuista vuoden 2008 kriisin ympärillä. Tässä ne olivat indikaattori luottoriskistä talouden kasvussa.

lähde: Markit

# 9 - Budjetit; Alijäämät ja ylijäämät; FDI virtaa

hyvä hallitus, joka astuu asteittain eteenpäin ja yrittää saavuttaa julkisen talouden tavoitteensa, yleensä palkitaan, ja seuraavana on hyvä osakemarkkinoiden suorituskyky, mahdolliset suorat ulkomaiset sijoitukset, parempi luottoluokitus jne. Korkeampi alijäämä on rahoitettava ja on yleensä tekemällä liikkeeseen valtionvelkaa ja keräämällä näin rahaa. Tämä liittyy jälleen velkaspiraaliin ja heikkeneviin valuuttakursseihin. Ylijäämä vähentäisi velkaa, mutta saattaa vähentää kannustinta uudistaa eteenpäin, koska talous näyttää olevan vahva. Voimakkaat ja johdonmukaiset suorat ulkomaiset sijoitukset ovat yksiselitteinen hyöty, kun taas heikkous osoittaisi nousevan ilmapiirin laskua.

Miksi he ovat?

Japanilla on vaihtotaseen ylijäämä, mutta ne on lähetetty siivoojille viimeisen 20 pariton vuoden aikana talouskasvun kannalta ja näyttää olevan häviöllinen ehdotus sijoittaa. Yhdistynyt kuningaskunta näyttää käyttävän vaihtotaseen alijäämäänsä sekoitetaan Kanadan dollariin, joka on myös CAD]. Intia on laskenut CAD-tulojaan noin 3,5 prosentista suhteessa BKT: hen 1,4 prosenttiin suhteessa BKT: hen, mikä johtuu pääasiassa öljyn hinnan alenemisesta - tämä on jälleen lisännyt sijoittajien mielipiteitä Intiaan.

# 10 - Raakaöljyn hinnat

Tästä on tullut entistä tärkeämpi, koska raakaöljy laski noin 120 dollarista barrelilta 50 dollariin barrelilta vuonna 2015 ja sitten alle 25 dollariin barrelilta vuoden 2016 alussa. Jos et ollut tietoinen siitä, tässä on kaavio sinulle!

Raakaöljy on tärkeä komponentti, jolla on taipumus vaikuttaa raakaöljyn tuontitalouteen ja energiaan liittyvään teollisuuteen positiivisesti, kun sen hinta laskee, jos ne ovat nettotuojia, ja kielteisesti, jos ne ovat nettoviejiä.

Miksi he ovat?

Öljyn hinnan laskun takia Intian kaltaiset maat ovat hyötyneet CAD: nsa laskusta, kun taas muut, kuten Persianlahden kansakunnat, Venäjä ja Venezuela, ovat kohdanneet voimakkaita valuuttojen volatiliteetteja ja alijäämiä, koska ne ovat riippuvaisia öljystä. Kun otetaan huomioon, että OPEC [Öljynviejämaiden järjestö] hallitsee edelleen raakaöljyn hinnan valvontaa, itsepäisyys tuotannon vähentämiseen, mikä johtaa öljyn hinnan nousuun, aiheuttaa ongelman. Tämä johtuu siitä, että he kilpailevat vaihtoehtoisen resurssin kanssa, jota kutsutaan liuskekaasuksi, ja keskenään, erityisesti Saudi-Arabiassa ja Iranissa.

lähde: Bloomberg

Taloudelliset indikaattorit - johtopäätös

Olemme mahdollisesti kattaneet kaikki taloudelliset indikaattorit, jotka on annettava merkitys jokaiselle otsakkeelle. Teknisesti mainitut taloudelliset indikaattorit ovat helposti yli 10. Muista, että poliittiset tekijät ovat yhtä tärkeitä ja että ne yhdistetään taloudellisiin tekijöihin.

Tärkein taloudellinen indikaattori, joka valita edellä mainitusta kymmenestä? Kaikkien yhdistäminen itsenäisen kantasi keksimiseksi on paras ja tärkein kaikista. Onnea työskennellä siinä!