Taloudellinen vipuvaikutus Mikä on taloudellisen vipuvaikutuksen aste?

Mikä on taloudellinen vähimmäisomavaraisuusaste?

Taloudellinen vähimmäisomavaraisuusaste auttaa määrittämään velan vaikutuksen yrityksen kokonaiskannattavuuteen - korkea suhde tarkoittaa, että yrityksen toiminnan kiinteät kustannukset ovat korkeat, kun taas pienempi suhde tarkoittaa pienempiä kiinteiden kustannusten investointeja liiketoimintaan.

Yksinkertaisesti sanottuna se osoittaa, kuinka paljon yritys on riippuvainen liikkeeseen laskemastaan velasta ja kuinka yritys käyttää velkaa osana rahoitusstrategiaansa ja riippuvuuttaan lainoista.

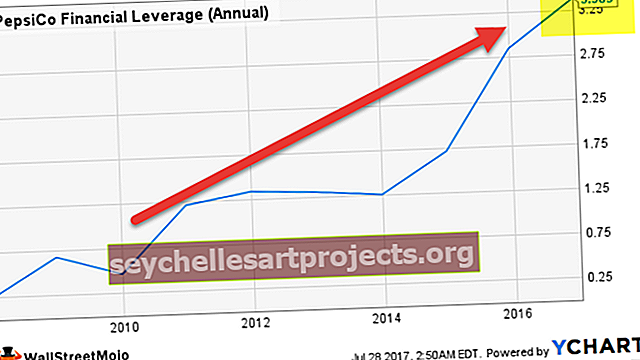

Pepsin taloudellinen vipuvaikutus oli noin 0,50x vuosina 2009-2010; Pepsin vipuvaikutus on kuitenkin kasvanut vuosien varrella ja on tällä hetkellä 3,38-kertainen.

Mitä tämä tarkoittaa Pepsille? Kuinka sen velkaantumisaste nousi dramaattisesti? Onko tämä hyvä vai huono Pepsille?

Taloudellisen vipuvaikutuksen kaava

- Termi "vipuvaikutus" tarkoittaa liiketoiminnan alalla erilaisten rahoitusvälineiden tai lainatun pääoman käyttöä yrityksen potentiaalisen sijoitetun pääoman tuottoprosentin tai sijoitetun pääoman tuottoprosentin lisäämiseksi.

- Rahoitusomavaraisuusaste on yleinen ja teknisempi määritelmä, missä määrin yritys käyttää käytettävissä olevia rahoitusvakuuksia, kuten omaa pääomaa ja velkaa. Se osoittaa, missä määrin yrityksen liiketoiminnassa luotetaan yrityksen käytettävissä olevaan velkaan.

Taloudellisen vipuvaikutuksen kaava yrityksen pääomarakenteen suhteen voidaan kirjoittaa seuraavasti:

Taloudellisen vipuvaikutuksen kaava = kokonaisvelka / oma pääomaHuomaa, että kokonaisvelka = lyhytaikainen velka + pitkäaikainen velka.

- Mitä suurempi vipuvaikutus on, sitä enemmän kyseinen yritys käyttää liikkeeseen laskettua velkaansa. Suuri arvo vipuvaikutukselle tarkoittaa paljon korkeampaa korkoa, mikä nostaa korkomenoja. Ja tämä voi vaikuttaa negatiivisesti yrityksen tulokseen ja osakekohtaiseen tulokseen.

- Samaan aikaan vipuvaikutusarvon ei pitäisi laskea liian alhaiseksi, koska liikaa pääomaa liikkeeseen laskevien yritysten katsotaan olevan vähemmän turvallisia, koska osakemarkkinoiden riskimäärä on liian suuri.

- Joten vipuvaikutus on myös tehokas tapa ymmärtää ja analysoida organisaation liiketoiminnassaan kohtaamia taloudellisia riskejä. Rahoitusriski on yksi sana, jota käytetään yleisenä terminä monenlaisiin yrityksen talouteen liittyviin riskeihin.

- Nämä riskit sisältävät kaikki rahansiirtoihin liittyvät riskit, kuten yrityslainat, ja sen altistumisen lainan laiminlyönneille. Termiä käytetään usein heijastamaan sijoittajan epävarmuutta tuoton keräämisestä ja myös taloudellisen tappion mahdollisuudesta.

Katso myös tämä yksityiskohtainen artikkeli käyttövivusta

Nestle Financial Leverage -esimerkki

Alla on ote Nestlen taseesta vuosille 2014 ja 2015. Lasketaan tässä Nestlen vipuvaikutus.

lähde: Nestlen vuosikertomus

Yllä olevasta taulukosta -

- Nykyinen velkaosuus = 9629 CHF (2015) ja 8810 CHF (2014)

- Pitkäaikainen velkaosuus = 11 601 CHF (2015) ja 12 396 CHF (2014)

- Kokonaisvelka = 21230 CHF (2015) ja 21206 CHF (2014)

- Emoyhtiön oma pääoma = 62 338 CHF (2015) ja 70 130 CHF (2014)

Kaava = Lainan kokonaismäärä / oma pääoma

| Miljoonina CHF | 2015 | 2014 |

| Velka yhteensä (1) | 21230 | 21206 |

| Oma pääoma yhteensä (2) | 62,338 | 70,130 |

| Velka yhteensä omaan pääomaan | 34,05% | 30,23% |

Vipuvaikutus on kasvanut 30,23 prosentista vuonna 2014 34,05 prosenttiin vuonna 2015.

Katso myös näitä suhteita -

- Isojen kirjainten suhde

- Pääoman nettovelkaantuminen

- Puolustava intervallisuhde

Esimerkki öljy- ja kaasualan yrityksistä (Exxon, Royal Dutch, BP & Chevron)

Alla on Exxonin, Royal Dutchin, BP: n ja Chevronin kaavio.

lähde: kaaviot

Öljy- ja kaasusektorin vipuvaikutus on yleensä kasvanut. Kaikki alkoi pääasiassa vuosina 2013--2014, jolloin hyödykkeiden hidastuminen alkoi, mikä paitsi vähensi kassavirtaa myös johti näiden yritysten lainanottoon, mikä rasitti tasettaan.

Miksi Marriott Internationalin taloudellinen vipuvaikutus kasvoi rajusti?

Miksi luulet, että vipuvaikutus on kasvanut voimakkaasti?

lähde: kaaviot

Nousiko Marriott suuria velkoja?

Analysoimme tätä kysymystä vetämällä asiaankuuluva osa Marriott 2016 10K: sta

lähde: Marriott International SEC Filings

Marriottin pitkäaikaisten velkojen nykyinen osuus kasvoi marginaalisesti 309 miljoonaan dollariin vuonna 2016 verrattuna 300 miljoonaan dollariin vuonna 2015. Sen pitkäaikainen velka kasvoi kuitenkin 115% vuonna 2016 8197 miljoonaan dollariin. Tämä on yksi ensisijaisista syistä suurelle vipuvaikutukselle.

Oman pääoman tutkiminen

Laskeeko oma pääoma? Ei, ei.

Katsokaa alla olevaa tilannekuvaa osakkeenomistajan Marriott Internationalin osakkeesta.

lähde: Marriott International SEC Filings

Huomaa, että Marriott Internationalin osakkeenomistajien oma pääoma on noussut - 3 590 miljoonasta dollarista vuonna 2015 5357 miljoonaan dollariin vuonna 2016. Kasvu johtui pääasiassa Marriottin osakekannasta ja Starwood-yhdistelmässä annetuista osakepalkinnoista.

Siksi voimme päätellä, että Marriottin vähimmäisomavaraisuusasteen kasvu johtui korkeammasta velasta.

Mikä on taloudellisen vipuvaikutuksen aste?

Taloudellisen vipuvaikutuksen aste tai lyhyesti sanottuna DFL lasketaan eri kaavalla kuin se, jota käytetään yleisesti organisaation vipuvaikutuksen laskemiseen.

DFL on suhde, joka mittaa yhtiön osakekohtaisen tuloksen (EPS) herkkyyttä sen liiketoiminnan taloudellisen voiton vaihteluille sen pääomarakenteen muutosten vuoksi. DFL mittaa tulosyksikön muutoksen prosenttiosuutta tulosyksikön muutoksesta ennen korkoja ja veroja (EBIT).

DFL voidaan laskea käyttämällä seuraavaa kaavaa:

Rahoitusomavaraisuusasteen kaavan =% muutos EPS: ssä /% EBIT: n muutoksessaSuhde osoittaa, että mitä enemmän arvo, sitä epävakaampi on EPS. Koska korko on kiinteä kulu, vipuvaikutus suurentaa tuottoa ja EPS: tä, mikä on hyvä tilanteissa, joissa liiketulos kasvaa. Se on kuitenkin epäsuotuisa huonoilla taloustilanteilla, kun liiketulos pienenee.

Accenture-esimerkki

Tarkastellaan Accenture-esimerkkiä saadaksemme käsityksen taloudellisen vähimmäisomavaraisuusasteen laskemisesta. Alla on Accenturen tuloslaskelma, joka on vedetty sen SEC-arkistoista.

lähde: Accenture SEC Filings

Rahoitusomavaraisuusasteen kaavan =% muutos EPS: ssä /% EBIT: n muutoksessa

TAPAHTUMA - 2016

- % muutos EPS: ssä (2016) = (6,58 - 4,87) / 4,87 = 35,2%

- Liikevoiton muutos prosentteina (2016) = (4810445 - 4435869) / 4435869 = 8,4%

- Accenturen vipuvaikutus (2016) = 35,2% / 8,4% = 4,12x

TAPAHTUMA - 2015

- % muutos EPS: ssä (2015) = (4,87 - 4,64) / 4,64 = 5,0%

- Liikevoiton muutos prosentteina (2015) = (4435869 - 4300512) / 4300512 = 3,1%

- Accenturen vipuvaikutus (2015) = 5,0% /3,1% = 1,57x

Huomaamme, että Accenturen velkaantumisaste vuonna 2015 oli 1,57x; se kuitenkin nousi 4,12x: ään vuonna 2016. Miksi?

- Laskennassa vuoden 2016 vipuvaikutussuhteessa on jotain vikaa. Jos tarkastelet tarkasti Accenturen vuoden 2016 tuloslaskelmaa, huomaamme, että liiketoiminnan myyntivoitto on lisätty 848 823 dollaria liiketuloksen (EBIT) jälkeen. Tätä voittoa ei tapahdu aikaisempina vuosina.

- Jos haluamme tehdä omenasta omenaan -vertailun, meidän olisi pitänyt vähentää tämä myyntivoitto ja normalisoida osakekohtainen tulos. Tätä normalisoitua EPS: tä olisi pitänyt käyttää vähimmäisomavaraisuusasteen laskennassa.

Huomaa, että taloudellisen vipuvaikutuksen aste on siten erittäin arvokas auttamaan organisaatiota arvioimaan velan määrää tai vipuvaikutusta, jonka sen pitäisi valita pääomarakenteessaan. Jos liiketoiminnan taloudellinen voitto on suhteellisen vakaa, niin tulos ja osakekohtainen tulos ovat myös vakaat, ja yhtiöllä on varaa ottaa suuri määrä velkaa. Jos yritys kuitenkin toimii toimialalla, jolla liiketoiminnan taloudellinen voitto on eräänlainen epävakaa, voi olla järkevää rajoittaa velka helposti hallittaville tasoille.

Esimerkki apuohjelmista

Alla olevassa taulukossa on luettelo tärkeimmistä palveluyrityksistä sekä niiden markkina-arvo, vipuvaikutus, liikevoitto, osakekohtainen kasvu ja taloudellisen vipuvaikutuksen aste.

| S. Ei | Nimi | Markkina-arvo ($ mn) | Vipu | Liikevoitto (vuosi sitten) | EPS (YoY kasvu) | Vipu |

| 1 | Dominion Energy | 48,300 | 2,40x | 2,6% | 7,2% | 2,78x |

| 2 | Exelon | 48,111 | 1,39x | -29,4% | -51,8% | 1,76x |

| 3 | Dominion Energy | 30,066 | 2,40x | 2,6% | 7,2% | 2,78x |

| 4 | Julkisen palvelun yritys | 22,188 | 0,90x | -46,8% | -47,0% | 1,00x |

| 5 | Avista | 3,384 | 1,12x | 14,4% | 9,1% | 0,63x |

| 6 | Cosan | 1,914 | 2,94x | -10,2% | -35,4% | 3,48x |

lähde: kaaviot

- Huomaa, että mitä suurempi taloudellinen vipuvaikutus, sitä korkeampi on taloudellisen vipuvaikutuksen aste.

- Dominion Energyn vipuvaikutussuhde on 2,40x, ja sen käyttöaste on 2,78x.

- Julkisten palveluyritysten vipuvaikutus on 0,90x (pienempi vertaisryhmään verrattuna). Pienemmän vipuvaikutussuhteensa ansiosta sen vipuvaikutus on 1,0x.

Esimerkki tietoliikenteestä

Alla olevassa taulukossa on tietoja teleyrityksistä sekä muita vipuvaikutustietoja

| S. Ei | Nimi | Markkina-arvo ($ mn) | Vipu | Liikevoitto (vuosi sitten) | EPS (YoY kasvu) | Taloudellisen vipuvaikutuksen aste |

| 1 | America Movil | 58,613 | 3,41x | -34,2% | -78,8% | 2,30x |

| 2 | Telefonica | 54,811 | 3,32x | 54,7% | 498,4% | 9.11x |

| 3 | American Tower | 58,065 | 2,74x | 14,9% | 40,8% | 2,74x |

| 4 | T-Mobile USA | 51,824 | 1,52x | 84,1% | 106,0% | 1,26x |

| 5 | BT-konserni | 40,371 | 1,50x | -24,0% | -41,6% | 1,73x |

| 6 | Kaapeli Yksi | 4,293 | 1,18x | 16,4% | 13,3% | 0,81x |

| 7 | Nortel Inversora | 4,455 | 1,10x | -21,6% | -27,7% | 1,28x |

| 8 | China Unicom | 35,274 | 0,77x | -76,4% | -93,6% | 1,22x |

| 9 | KT | 8848 | 0,71x | 21,2% | 26,4% | 1,24x |

| 10 | Telecom Argentina | 5,356 | 0,62x | -21,5% | -27,2% | 1,26x |

| 11 | Tim Participacoes | 7,931 | 0,40x | -58,7% | -66,0% | 1,12x |

| 12 | Telekomunikasi Indonesia | 34,781 | 0,33x | 21,8% | 25,3% | 1,16x |

| 13 | ATN International | 1,066 | 0,24x | -36,6% | -29,2% | 0,80x |

lähde: kaaviot

- Kaiken kaikkiaan sektorilla ei ole johdonmukaista vipuvaikutusta ja toimintavipuasteita kaikissa yrityksissä

- America Movililla on korkea 3,41-kertainen vipuvaikutus, minkä vuoksi sillä on korkeampi vipuvaikutus 2,30.

- Telefonicalla on myös korkea 3,32-kertainen vipuvaikutus; Sillä on kuitenkin vielä suurempi vipuvaikutus 9,11x.

- ATN Internationalin vipuvaikutus on 0,24x, ja sen taloudellisen vipuvaikutuksen aste on 0,80x

Esimerkki tekniikasta

Alla olevassa taulukossa on joitain huipputeknologiayrityksiä.

| S. Ei | Nimi | Markkina-arvo ($ mn) | Vipu | Liikevoitto (vuosi sitten) | EPS (YoY kasvu) | Taloudellisen vipuvaikutuksen aste |

| 1 | Aakkoset | 658,717 | 0,03x | 22,5% | 22,5% | 1,00x |

| 2 | NetEase | 40,545 | 0,10x | 63,9% | 63,0% | 0,99x |

| 3 | SINA | 6,693 | 0,08x | 499,5% | 644,2% | 1,29x |

| 4 | YY | 4,064 | 0,55x | 43,9% | 38,5% | 0,88x |

| 5 | Web.com-ryhmä | 1,171 | 2,82x | -27,6% | -95,5% | 3,47x |

lähde: kaaviot

- Aakkosilla on nimellinen velka, ja sen vipuvaikutus on 0,03x. Sen taloudellinen vähimmäisomavaraisuusaste on 1,00x. Tämä tarkoittaa, että liiketuloksen prosentuaalinen muutos on täsmälleen sama kuin prosentin muutos EPS: ssä.

- Samoin NetEaseellä on myös pienempi vipuvaikutus, 0,10x. Sen suhde on 0,99x.

Esimerkki yrityspalveluista

Alla olevassa taulukossa on yksityiskohdat yrityspalvelusektorista, sen markkina-arvo ja muut yksityiskohdat

| S. Ei | Nimi | Markkina-arvo ($ mn) | Vipu | Liikevoitto (vuosi sitten) | EPS (YoY kasvu) | Rahoitusomavaraisuusasteen aste |

| 1 | Automaattinen tietojenkäsittely | 46,164 | 0,50x | 8,8% | 6,5% | 0,74x |

| 2 | Fiserv | 26,842 | 1,80x | 10,2% | 38,8% | 3,80x |

| 3 | Equifax | 17,407 | 1,00x | 17,9% | 13,6% | 0,76x |

| 4 | Verisk Analytics | 14,365 | 1,79x | 9,1% | 14,3% | 1,57x |

| 5 | Fleetcor Technologies | 13,885 | 1,25x | 13,0% | 24,1% | 1,86x |

| 6 | Rautavuori | 9,207 | 3,23x | -4,4% | -25,9% | 5,92x |

| 7 | Broadridge Financial Soln | 9,014 | 1,01x | 7,2% | 8,8% | 1,23x |

| 8 | Deluxe | 3,441 | 0,86x | 4,1% | 6,6% | 1,63x |

| 9 | Ritchie Bros Auctioneers | 3,054 | 0,90x | -22,4% | -32,3% | 1,44x |

| 10 | WageWorks | 2,485 | 0,61x | -18,0% | -12,5% | 0,69x |

| 11 | ABM Industries | 2,473 | 0,28x | -25,7% | -24,4% | 0,95x |

| 12 | WNS (omistukset) | 1,753 | 0,28x | -35,3% | -35,9% | 1,02x |

| 13 | Insperity | 1,534 | 1,72x | 61,8% | 96,2% | 1,56x |

| 14 | Monivärinen | 1,357 | 1,27x | 17,5% | 26,7% | 1,52x |

| 15 | Viad | 1,002 | 0,70x | 66,9% | 58,3% | 0,87x |

lähde: kaaviot

- Iron Mountainilla on yksi korkeimmista vipuvaikutuksista tällä alalla (~ 3,23x), ja sillä on myös melko korkea vipuvaikutus 5,92x

- Toisaalta automaattisen tietojenkäsittelyn vipuvaikutus on 0,50x, ja sen vipuvaikutus on matalampi, 0,74x

Jos haluat oppia suhdeanalyysin mutterit ja pultit, katso tämä täydellinen suhdeanalyysikaavan opas

Johtopäätös

Kuten olemme nähneet taloudellisesta artikkelista, vipuvaikutus on kaksiteräinen miekka, joka toisaalta kasvattaa yrityksen voittoa ja toisaalta voi myös lisätä tappion mahdollisuutta. Siksi teollisuuden tyyppi ja taloudellinen tila, jolla yritys toimii, ovat kaksi erittäin tärkeää tekijää, jotka on otettava huomioon ennen sopivimman vipuvaikutuksen määrittämistä.